西松屋チェーン(7545)

2023年2月期第3四半期決算から西松屋チェーンを見ていきます。

この会社は子ども服や雑貨を取り扱う小売ビジネスを展開しています。

前回書いた第一生命ホールディングスと比べてシンプルなビジネスなので分析しやすいですね。笑

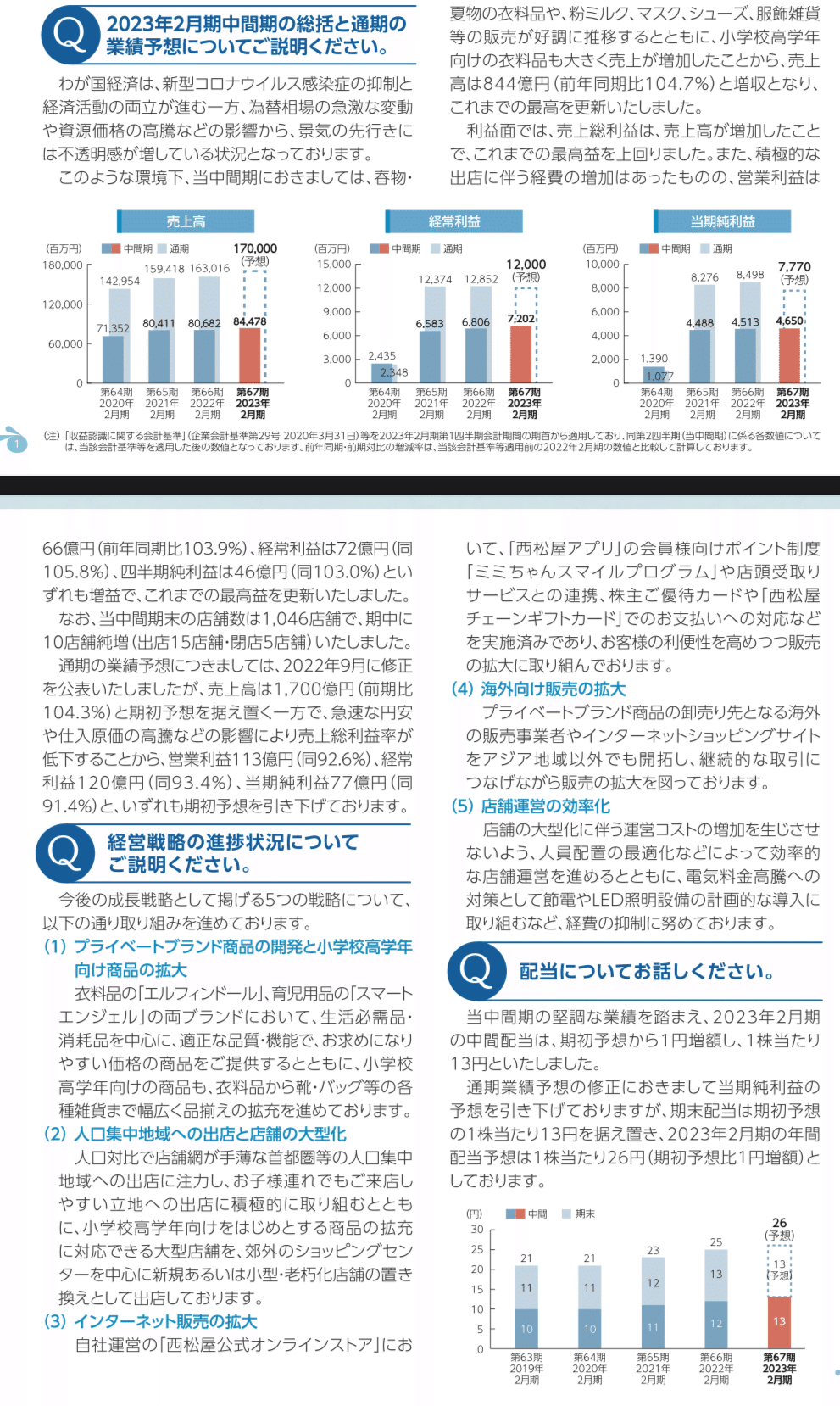

まず、売上高、経常利益のグラフを見てみます。

売上高自体はコロナ前から右肩上がりで上昇していますが経常利益は2019年から20年まで大きく下がっています。

2019年2月期の資料を見ると災害による特別損失が出ていることがわかります。

営業利益も前期比で半分近く減っています。

加えて、店舗が水没等で営業できなくなり、閉店時間が長くなったことによる販売減が響き、営業利益が激減したものと思われます。

2020年はコロナの影響でしょう。

ですが、これらの利益減少は外部要因によるものであって、本業に問題があったりとかのものではないのであまり気にする必要はないと思います。

実際、純資産も増えていますし、自己資本比率も安定しています。(波がない)

さらに言うと、コロナ真っ只中の2020年、減配することなくしっかり配当を出しています。(その代わり配当性向120%近くになっている)

(おそらくですが)コロナでの経済活動自粛を一過性のものだと判断して一時の配当性向高騰を容認し、還元しようとする姿勢は素晴らしいと思います。

ROE、ROAも年々上がっており、資本効率もよくなっています。

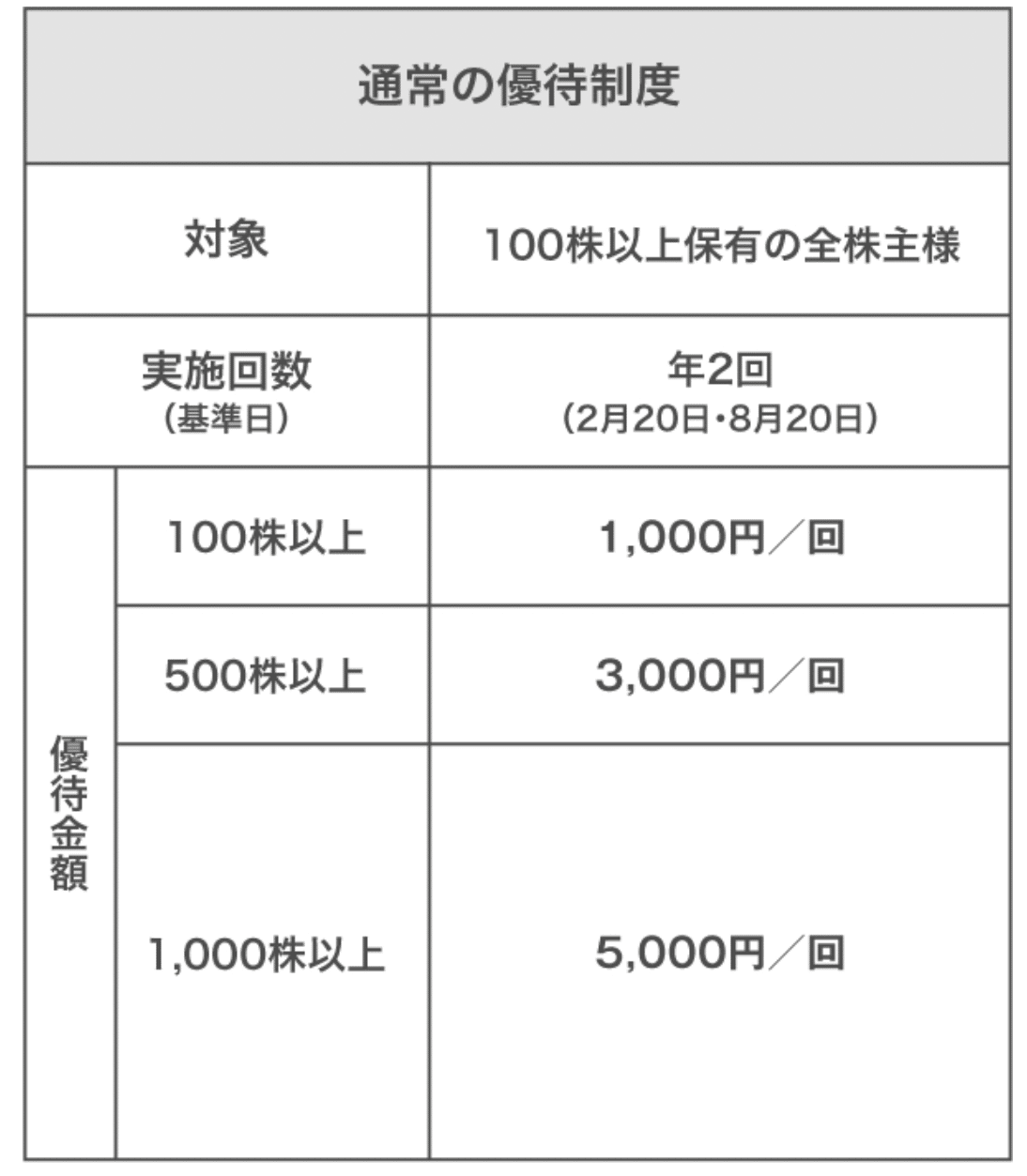

次に優待制度をみてみます。

優待に力を入れていることがわかります。

株価を見てもコロナ以降はなかなか大きく下がらず、1700円台後半から1300円台前半のレンジで推移しています。

ちなみに株主比率を調べてみると外国8.9%、個人55%です。

優待目当ての個人が多ければ、なかなか大きく売られることはないと思います。

優待改悪や減配にならない限りはむしろ下がったら買いくらいの気持ちなのではないでしょうか。

話を変えます。

子ども服、雑貨の小売りという業態である以上、国の予想を上回る少子化、国内経済の先細りのリスクは多くの方が考えるところでしょう。

それは会社も考えているようで、海外販路の拡大を目指しています。

BSとPLを見ます。

流動比率は196%あり、短期的な財務は問題ありません。

固定比率は39%。これも問題なし。

長期固定適合率は37%で同じ。

負債比率は72%で少し高いかなとも思いますが問題になるほどの数値ではありません。

自己資本比率や株価指標は前段で紹介しておりますので割愛します。

結論

米国の話ですが、コロナ禍で経済状況が悪くなると消費者は近隣の小型店や個人商店で購入せず、スケールメリットの大きい会社、つまり大型店での購入が増え、それにより小型店、個人商店は廃業し、その分の客層が大型店、チェーン店に流れました。

その結果何が起こったかと言うと、大型店、チェーン店の売上はコロナ前より大きくなり寡占状態が進みました。(ウォルマートとか特に)

コロナで経済疲弊=小売り業に悪材料

では必ずしもないということです。

そして、ここでも同じことが起こっているのではないかと考えられます。

経常利益はコロナ前を上回り、それが安定した配当につながっています。

財務状況も悪くなく、純資産もしっかり増えています。

さらに、今期は原油高や為替の変動により仕入れ価格が高騰するため、あまり大きな業績の伸びが期待されていたわけではありませんでした。

ですが、昨日の日銀の金融政策変更により円安は和らぎ、米国リセッションへの懸念から原油価格もピークからみるとかなり下げています。

この流れが継続すると想定すれば、業績は長期的に見て上向きであろうと考えられます。

あとは海外販路拡大が軌道に乗るかどうかというのも重要なところです。

元々配当金や優待での還元がしっかりされていますし、うまくいけば株価1800円台に突入もあり得ない話ではないと思います。

よって、家族に子どもがいて、100株購入が可能であれば配当、長期優待、キャピタルゲイン的に長期的に見て買いなのではないかと結論付けます。

あざした。