FPパートナー(7388)

こんにちは。

今回は、保険業で異色の存在であるFPパートナーを取り上げてみました。

FP相談でどうやって利益を上げるのだろうかと気になり軽く調べてみたところ、なかなか尖った会社であることがわかったので、皆さんと共有したいなと思い、筆を取った次第です。

ちなみに現在の株価はこんな感じです。

上場以来、ひたすら上げ続けています。現在調整中ですが、もしかすればいい買いのタイミングになるかもしれないですね。

とはいえ中身を見ないと判断できませんね。

ということで早速始めましょう。

この記事は、FPパートナー株式及びその他の有価証券等についての売買を推奨、助言するものではありません。

実際の投資にあたっては、自己責任でお願いします。

なお、この記事内で掲載している資料は、断りなき限り、FPパートナー社HPからの引用です。

・事業内容

事業内容は以下の5項目です。

まず、ユーザー獲得の入口として、無料FP(ファイナンシャルプランナー)相談ができる店舗である、「マネードクター」を運営しています。

さらに、コンセプトショップとして、マネードクターの上位互換といえる店舗も運営しています。

もちろん相談無料!

さて、ここまで見てきて皆さんも薄々お気づきかと思いますが、どこでマネタイズしていると思います??

・FP資格者による無料相談(人件費)

・店舗の維持費用(家賃・光熱費等)

当たり前ですが、全部無料であれば上記の費用が捻出できませんよね。

ビジネスである以上、“出口”があるはずです。

この会社は、保険を売ってマネタイズするわけです。

(金融商品仲介業もやってますが割合は低い)

で、保険を売る以上、営業社員が必要になりますね。

ここがこの会社の強みと言えるところなんですが、MDRT会員比率が以上に高いんです。

雑な言い方をすれば、デキる社員が多いということです。

MDRT会員になるための基準は以下のとおりです。

保険手数料754万 or 保険料2,264万 or 収入1,300万のいずれかを満たさなければならないというなかなか高い壁。

なのに営業社員の44%がここに該当するとのことですから、戦闘力めっちゃ高い人達が集まっていることがわかります。

ただ、これを達成しようと思うと、掛け捨ての医療・生命保険を売ってるだけでは不可能に近いです。(もらえる手数料低いから)

では何を売るのかというと、貯蓄型保険などと呼ばれる投資性のある保険商品を売る必要があります。(ここについては後述します)

ですから、「MDRTとは何ぞや」に対する答えとしては、批判覚悟で申し上げると、

「貯蓄型保険をしこたま売りまくった営業社員」です。

そして、このことは、FPパートナーについて理解する上でのポイントとなることですから頭の隅に留めておきましょう。

・FPパートナーをもっと理解するために…(四半期決算Q&Aより)

FPパートナー社は、四半期決算の際に、Q&Aをまとめて開示しており、見つけやすいところに大きく表示していますので探しやすいです。

(さすがサービス業。気配りが効いてて印象いいです)

ここでは、その質疑応答集から、この会社をより深く理解するために必要であろう部分を一部抜粋し紹介します。

・MDRT登録者が多い理由

①上場後のCM効果等による業界内知名度向上→他社からの転職者の増加

②営業社員に対する教育システムによる育成の成功

・新規採用営業社員は、研修期間含め3ヶ月後には売上寄与できる人材になる→社内教育と現場経験により、MDRT人材を目指す。

↓社内教育制度として、HPにこのような記事がありました↓

ロープレしまくって、大会上位者の“模範演技”を社内サイトで公開し、それを見ながら社員が自己研鑽に励むそうです。

まさに「保険を売るプロ集団」の育成です。

・「Olive」等の他社プラットフォーム内のサービスに組み込まれることに対する影響について

→非常に大きなメリット。引き続きこのような取組を進める。

集客の入口がどんどん広がっていますね。今後は金融教育事業や、証券外務員資格者を増やしてIFA(Independence Financial Advisor=独立的立場のファイナンシャルアドバイザー)事業にも参入するとのことです。

(保険だけでなく、NISAやiDeCoに興味がある層にもリーチできる)

まあ、「上場企業」、「店舗」、「CM」、「無料相談」等、ポジティブなイメージを抱きやすいワードが散りばめられているので、戦略としては非常に巧みだなと思いますね。

また、「保険のビュッフェ」から「マネードクター」に名称変更したことも成功の一因と言えるでしょう。

「保険カテゴリ」から「全般的なお金のこと」にイメージチェンジできただけでなく、保険のビュッフェ時代のCM炎上騒ぎを見事に消火した格好となりました。(気になる方はググってみてください)

・自社独自システムである「マネーカルテ」を用いたプランニングによる提案の結果、変額保険等を中心とする商品の契約件数が伸びている。

さて、ここでも出てきました。変額保険。

変額保険とは、保険商品のひとつ。死亡保障を準備しながら特別勘定の運用実績によって満期保険金額・積立金額などが変動(増減)する保険です。「老後資金を準備して、リタイア後はより豊かで充実した日々を過ごしたい」と考えるひと達に、資産形成を始める際の選択肢のひとつとして注目されるようになりました。

だいたいこの手の保険は外貨建て(米ドル・豪ドル)で一時払いと平準払いの2種類で、年金保険や介護保険の商品も多いです。

言うてしまえば「貯蓄型」と呼ばれる商品で、売る側に入る手数料がとても多いとされています。(どこの会社も手数料率を開示していない!)

この会社にとっての収益の源泉はここにあります。(良くも悪くも)

・中長期的な成長路線に対する懸念点はない。

懸念点はないと発言しています。めっちゃ強気。個人的にあんまりこういうのって見たことないです。すげぇ。

・金融庁による外貨建て一時払い保険の監督強化による、戦略変更及び業績への影響は?→FPパートナーのユーザーは30〜40歳代が多く、平準払いの保険商品の提案が多いため、金融庁の監督強化による影響は少ない。

↑これちょっと解説しますね。

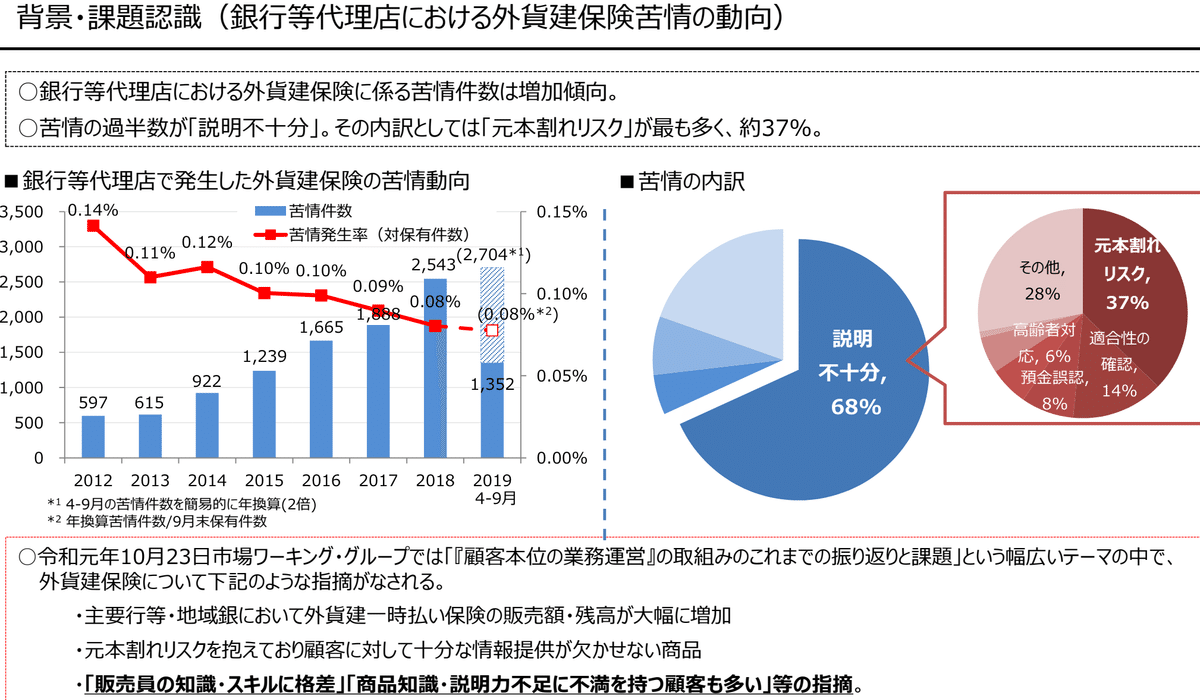

まず、外貨建て一時払い保険について説明します。

この保険は、平準払い(積立)と違い、契約時に保険料を(円貨or外貨で)一括で払い込み、その後は外貨で運用を行う保険のことです。

その保険について、金融庁が、金融機関に対して、「顧客のニーズに沿って本当に販売してるの?」とダメ出ししたわけです。

で、なぜそんなことを金融庁が言い出したのかというと、

めっちゃ苦情が多かったんですね。

低金利下で収益源が減った銀行が、手数料欲しさに、主に高齢者相手に窓販で売りまくっていたからです。

さらに、販売時に、為替による元本割れリスク、商品設計上の短期元本割れリスク100%であること等を十分説明していなかったようです。

なぜ平準払い(積立)ではなく一時払いが多いのかという点についてですが、保険料一括払込みのため、銀行側に入る初年度手数料が多く、途中解約されたとしても既払い保険料は平準払いに比べ多いですから、銀行側の取り分も比較的多いからです。(まさに鬼畜の所業)

↑この資料はこの資料でちょっとおもしろいと言うか、書いてることは間違ってないんですけど、資料作ったのが保険屋さんなので銀行窓販に対するバイアスがすごい(汗)

まるで「我々保険業界は悪くない」と言ってるようなものです。

まあ、その話は置いといて…この資料から読み取れることは、

①銀行等の代理店で販売された「外貨建て一時払い保険」の苦情は10年前から爆増している。

②苦情の過半数が「元本割れリスクに対する説明不十分」

③販売員(行員)の知識・スキルに格差があることも原因である。

で、激おこの金融庁はこんなことまで言い出しました↓

話を戻します。

Q&Aの内容としては、

Q:金融庁激おこで「あぁ?やったるど?」言うてますけどそのあたり大 丈夫なんすか?

A:FPパートナーのメイン顧客は年寄りちゃうし、平準払いの客ばっかやから関係ねぇっすわ。

というものです。

しかも文末に「…今後もこのような将来への貯蓄商品の提案を主としていきたいと考えております。」とわざわざ一文入れています。強気ですね。

次からは直近の通期決算を見ていきましょう。

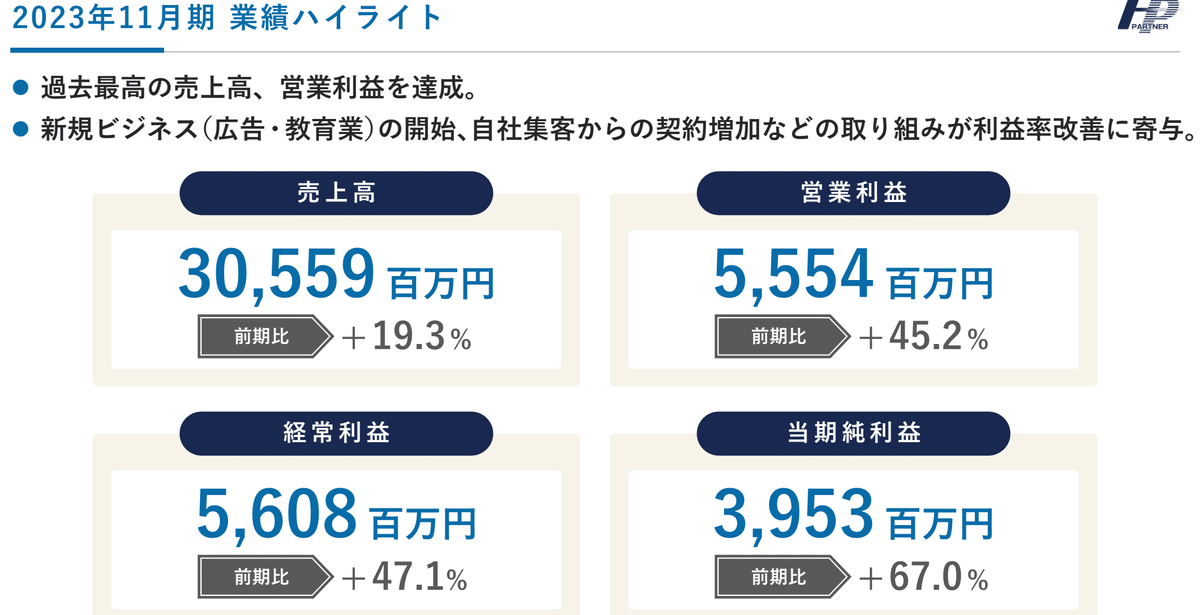

・2023年11月期決算

↑売上高は前期比+19.8%ですが、営業利益は45.2%も伸びていますね。

売上高営業利益率は14%から18%にアップしています。すごい成長しています。

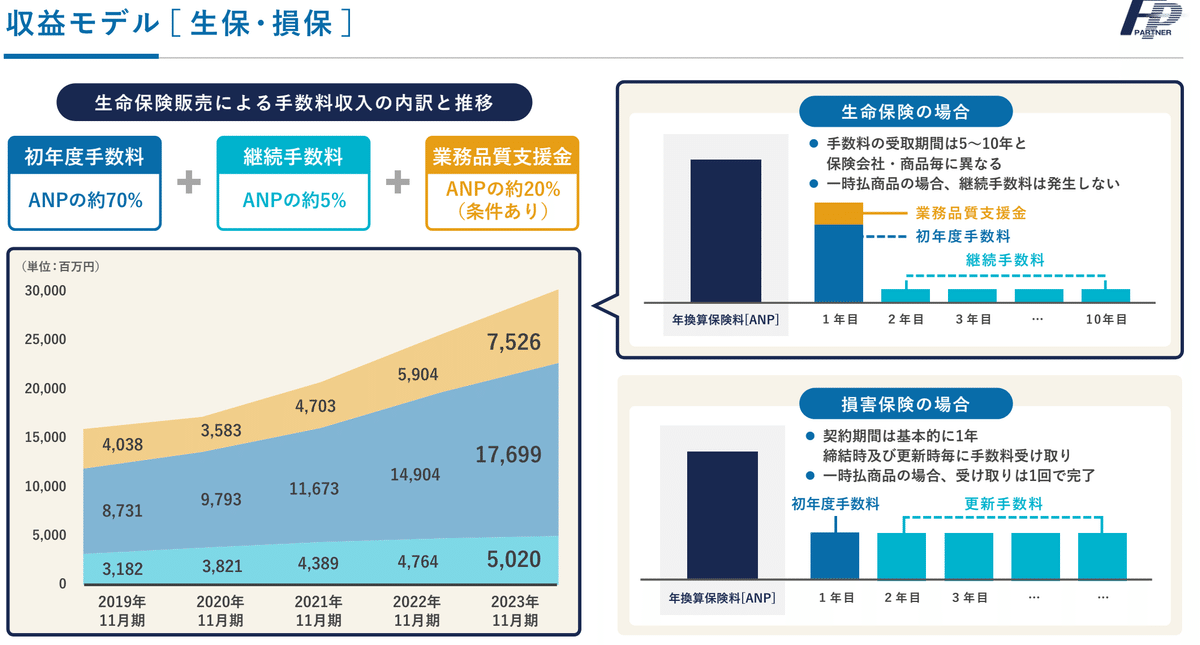

次に収益モデルを見てみましょう。

何で稼いでいるかわかります。

↑左のグラフをご覧ください。

収益の6割弱は初年度手数料によるものです。初年度手数料の額としては、ANP(年換算保険料)の約7割が手元に入ってくるそう。(高っ!)

同様に継続手数料は約5%程度とのことです。

資料右上の「生命保険の場合」というグラフに目を移すと、一時払商品の場合、継続手数料は発生しないとのことなので、なおさら、平準払いの商品を提案するインセンティブが生まれるわなと感じました。(個人の感想)

ついでにもう一言感想を述べさせていただくと、商品ごとに違いはあるものの、年換算保険料の約7割が手数料として抜かれているという事実に絶句です。

貯蓄型保険…エグいっすね。

販売するFPパートナーに入る手数料だけで7割ですよ。商品を設計した保険会社にも当然いくらか入りますから、それを考えたら貯蓄型保険が契約初期に100%元本割れを起こす理由がわかるというものです。

少し話が逸れましたが、FPパートナーが成長を継続させるためには、

「初年度手数料を多く稼ぐ=新規契約を取りまくる」

ことが大切だということがわかります。

その上で、このグラフをご覧ください。

手数料収入に占める内訳は2020年から割合的に変化がありませんので、初年度手数料が収益の柱であることは今後も変わらないでしょう。

また今後は、新規契約数の増加に伴う継続手数料の伸長が予想されます。

ここからはKPIの推移について見ていきます。

契約件数はきれいに伸びています。貯蓄性・投資性商品を中心に販売量が増加したことと、契約譲受による移管によるものとの説明があります。

貯蓄型保険、売れてますね。こういった商品は円安になると売れますし(「これからの時代、円だけでは資産防衛できませんよ」的なセールストーク)、支払保険料が外貨ベースのため、年換算保険料も増加しますから会社的にはプラスに作用します。

次は集客案件数です。

社員、営業所が増えれば自社集客が増えますし、上場して認知度が高くなると提携企業も増やすことができますし、そこからの集客が見込めます。

もちろん自社集客のほうが利益率は高いでしょうから、そちらが増える方がいいのは間違いありません。

次に示すのは四半期ごとの新契約数のグラフです。

ぱっと見、季節性はなさそうです。

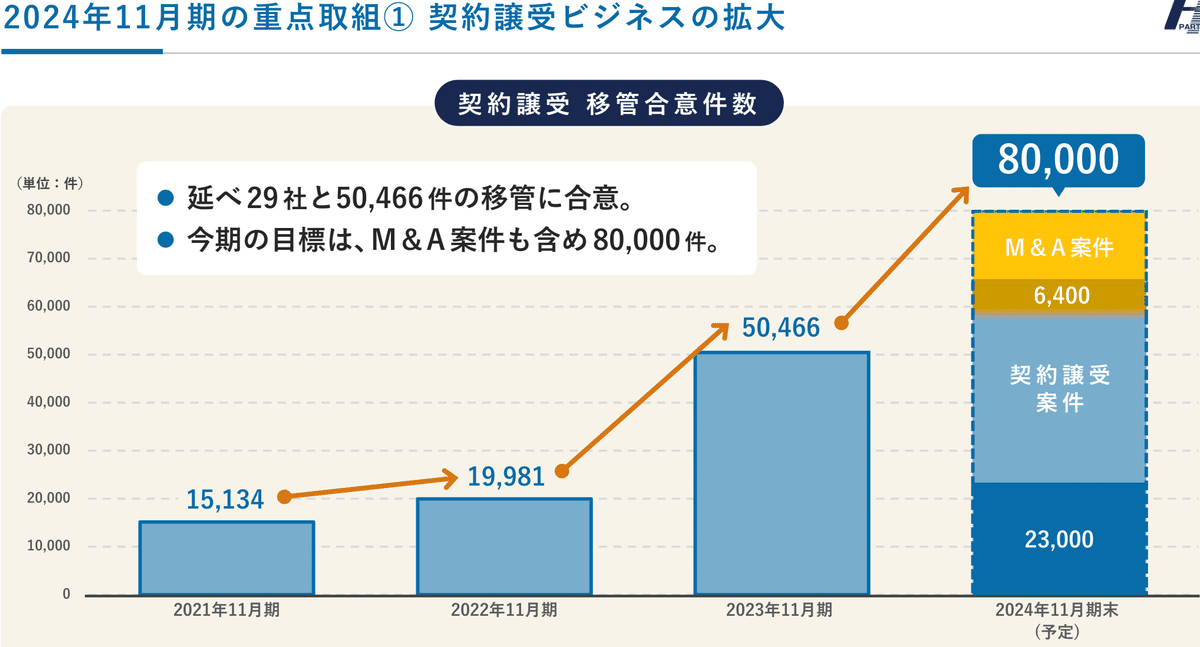

↓契約譲受ビジネス拡大の理由は、代理店の減少です。

体制整備コスト増加や後継者不在などが背景にあるということは、このトレンドは今後も続くと考えて間違いないでしょう。

それが意味するのは、中小規模の代理店が統合・吸収により大きい者に飲み込まれる未来です。(寡占化)

その時選ばれるのは、知名度・信用・規模のある会社。

広瀬すずのCM、上場企業であること、全国展開している規模の会社であることなどを考慮すると、FPパートナーは大いに勝ち目があると私は考えます。

契約譲受の効果としては、次の3項目が挙げられています。

移管顧客からの追加契約獲得による利益率は自社集客と同じですから、移管契約の数が結構重要になってきます。

個人的には、移管顧客からさらに追加契約とるとかなかなかエグいなと思いますが(汗)

「マネードクタープレミア」事業ですが、来店予約数、オンライン相談申込数が爆増し、それに伴い新規契約数も伸びています。

今のところかなり順調です。

そして今後、IFA事業にも参入する予定です。

(IFA=Independent Financial Advisor→証券会社や銀行に属さない独立系の金融商品仲介業者)

資産形成を目的とするユーザーのため、貯蓄型保険だけでなく、投資信託の販売を開始しているそうです。

(どんな投資信託を売ってるのか気になりますが、多分手数料が鬼高いやつでしょう)

LTV(Life Time Value=「顧客生涯価値」→企業と顧客との取引の始めから終わりまでの期間内に、取引からどれだけの利益がもたらされるのかを算出)

MDRTの皆様は、顧客から、いくらまでなら保険契約できるかを計算するのが上手いんでしょうからLTVの最大化目指して頑張ってもらいたいものです。

続いて、新規ビジネスについてです。

店舗内サイネージボードによる広告は今期すでに約1.5億の受注があり、マネードクター事業の知名度の高さがうかがえます。

また、2024年以降、「マネースクール」と銘打って、金融リテラシー教育を全国の企業に提供するようです。

「マネードクター」や「マネースクール」など、ネーミングセンス半端ないです。(「貯蓄型保険の販売ビジネス」という本質部分をうまく隠してくれているという意味で)

多くのMDRT会員が企業回って営業するわけですから、契約者数や新規契約の裾野がかなり広がりますね。

今後の成長に期待できます。

ここで配当の話。

今期は一株あたり90円の配当で、配当の基本方針として配当性向45%目安を明言しています。

ということは、今後の成長が継続し、利益アップならそれに伴って配当額もアップするということになりますから、今後も期待できますね。

ちなみに100株保有で3,000円分のクオカードがもらえます。

続いて、決算短信から通期のBSとPLを見てみましょう。

訴訟されて損失が出た場合に備えて引当金を39万計上しているようですね

安全性分析してみましょう。

・流動比率(流動資産÷流動負債×100)=253%です。十分なレベルです。

・固定比率(固定資産÷株主資本×100)=38%です。

ネット専業ではなく店舗集客のビジネスモデルですので固定比率高くなるかと思いましたが低いですね。問題なしです。

・固定長期適合率(固定資産÷(株主資本+固定負債)×100)=36%でこちらも問題なし。

短期、長期ともに安全性が高いです。

・負債比率(総負債÷株主資本×100)=51%。

・株主資本比率(株主資本÷総資本)=66%。

よって、短期・長期的安全性に問題はなく、自己資本も十分です。

ピカピカですね。

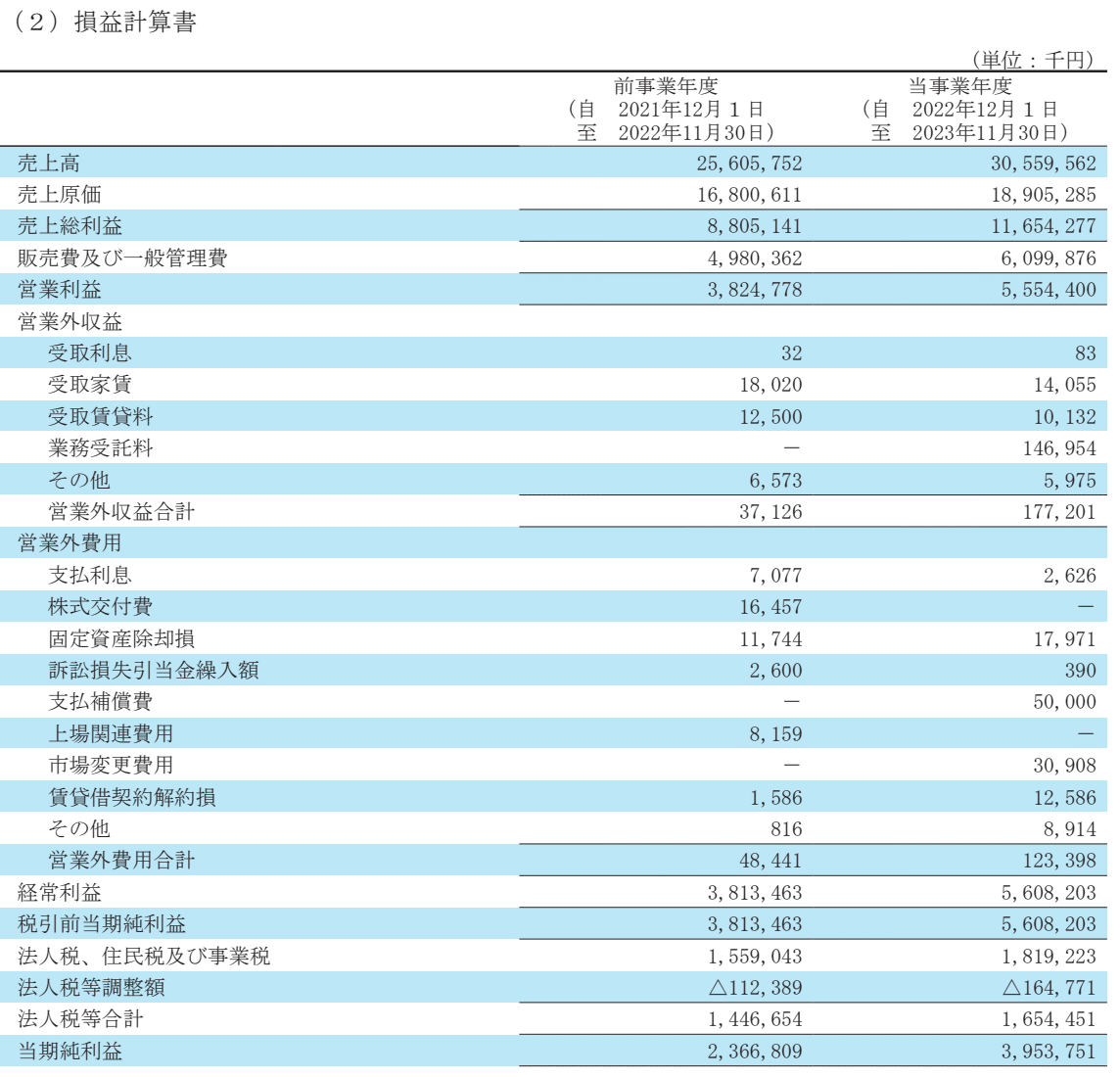

続いてPLです。

BSの資産の部に土地と建物がありましたから、そこから家賃や賃貸料(合計約2,400万)が入ってくるのでしょう。

売上高営業利益率は18%(前期15%)で売上高販管費率は20%(前期は19%)です。

販管費自体は、前期比で約11億増加していますが売上高の割合的にはそうでもないですね。

販管費率の伸びよりも利益率の伸びのほうが高いのでおっけーです。

次に、過去5年のCF(キャッシュフロー)の推移を見てみましょう。

営業CF(本業のもうけによるCF)は増加(プラス方向)、投資CFも増加(マイナス方向)しています。

新規出店や新規事業に取り組むための費用です。

フリーCF(用途に制限のない“自由に使える”お金)はしっかり保有していますので問題ないと思います。

財務についてまとめると、「とてもキレイ」です。利益率・安全性ともに高く、問題はないように思われます。

株価のバリュエーションが高くなるのも納得ですね。(買う時期難しい)

次からは、IR BANKの資料を引用して、上場後からの各種指標を見ていきましょう。

・各種指標

まず利益率から。短い期間ではありますがしっかり伸びています。

次、効率性。

ROE、ROAは上がっているのに総資産回転率は2020年以降下がり続けています。どういうことでしょう。

まず、総資産回転率について、こちらの資料をご覧ください。

総資産回転率が低下するということは、総資産の比率が高くなっていることを意味します。(売上高は年々アップしていましたね)

2020年以降増加した資産といえば…??

ここ数年で新規出店を加速させていたことから、それに伴う資産(土地・建物・備品とか)が増加したと考えるのが自然ですから、総資産回転率は低下します。

(とはいえ、FPパートナーの場合、ビジネスモデル的に高くなります)

続いて、短期・長期の安全性について。

有利子負債月商倍率は低下しています。

直近ですと、有利子負債は月商(月の売上高)の0.25ヶ月分しかないということになります。

また、営業CF対流動負債比率は高いです。財務的に大きな懸念点は見られません。

↓長期的安全性を見ても、固定比率・固定長期適合率・D/Eレシオは年々減少、自己資本比率は年々増加しています。

D/Eレシオは0.05倍です。株主資本の0.05倍(5%)しか有利子負債がないということです。お金持ってます。

また、有利子負債の6倍の営業CFを稼いでいます。

続いて、価値算定です。

1株価値と実際株価が年々乖離しています。

株式指標の項目を見ると、期待先行でバリュエーションが高くなっている様子がよくわかります。

EPS(1株あたり利益)、BPS(1株あたり純資産)の推移です。

どちらもしっかり伸びてきています。Good!

・結論

FPパートナーのビジネスモデルを、言葉を選ばず説明するのであれば、

「無料FP相談で浮かせたお金で貯蓄型保険等の高手数料商品を契約させる」天才的なビジネスモデルであると言えると思います。

何が天才か具体的に説明します。

・貯蓄型保険等の契約のための原資は、無料FP相談によりほぼ確実に確保される。

・無料FP相談により改善される内容は、マネードクターの名のとおり、保険分野だけでなくパーソナルファイナンス全般に及ぶため、顧客満足度が高くなりやすい。

また、それにより、貯蓄型保険という商品の“悪い部分”が相対的に目立たなくなる。

・顧客満足度が高いことは、マネードクターの評判を高め、さらなる集客増加につながる。

・国内の保険代理店は減少が続いているため、強者が生き残る流れとなることが予想される。そうなれば、店舗数や認知度、顧客満足度や評価が高いFPパートナーが選好されやすいのではないか。

・「貯蓄から投資へ」という世間の潮流が追い風になる可能性が高い。

・IFA事業、相続相談などを通して、保険会社がリーチできなかったユーザー層を開拓する余地がまだある。

→「お金全般に関する相談」と「ソリューション(各社の保険や投資信託)」がワンストップで可能となるようなビジネスモデルは、既存の保険会社や銀行ではみられません。

しかも相談する相手はFPの皮を被ったMDRTです。高い確率で契約です。

これらのことから、私は“天才的”なビジネスモデルであると考えています。

次に、(会社としては懸念点はないそうですが)弱みについて考えてみましょう。

FPパートナーにとっての痛手は、保険が売れない(手数料)が入らないことです。

よって、保険が売れなくなるような状態になることが「懸念点」です。

では、それはどんな状態か??考えてみます。

・MDRT社員の転職による流出(インセンティブ等の給与水準改悪とか)

・貯蓄型保険への規制強化(お上の関与)

これくらいしか思いつきません。それほど強いビジネスであると言えます。

一方、株価的にはバリュエーションが高いので、大きく調整が入っても不思議ではありません。

ちなみに、4月15日の四半期決算において、営業利益が前年同期比マイナスであったことにより翌16日に大きく売られました。

業績は「良くて当たり前」だったわけですね。

ただ、「成長に陰り」が出てきたと判断するのは早計かと思います。

というのが、第1四半期の計画値をクリアしているからです。

販管費は増加するが、ここのお金は惜しまないでほしいところ。

現在、高値から25%程度の調整局面です。

どこまで下がるかは誰にもわかりませんが、これだけ財務やビジネスモデル的に非の打ち所がない会社ですから、どこかで押し目買いが入ると予想されます。

とはいえボラは大きいですし、初心者が適当にエントリーする銘柄ではないと私は思います。

ということで今回はこのあたりで。

長時間、お疲れさまでした。

あざした。