2024/6/29 今週の米国経済指標まとめ

⭕ 今週は、米国 1Q実質GDP成長率(確報)(6/27)、PCE 個人消費支出(6/28)、ミシガン大学消費者信頼感指数(6/28)について簡単にまとめてみました。

① GDP成長率1-3月期 確報値 6/27

⭕ 確報値、前期比+1.4%(予想+1.5%、改定値+1.3%)

🟡 確定値は小幅に上方修正、設備投資+4.4%(改定値+3.3%)が反映した。実質消費支出は前期比+1.5%(改定値+2.0%)と鈍化。

🟡 2023年9-12月期の+3.4%から大幅減であるが、現状では高すぎても低すぎても米国株式市場にとって不安材料となる為、予想通りとなったのは朗報と言えます。

② 5月 個人消費支出 PCE 6/28

⭕ FRBが重要視する指標、結果全て市場予想通り。流れに逆らう必要がなくインフレが正常化している安心感を得られた。

年内利下げ観測は前進。

🟡 PCE個人消費支出

●(前年同月比)結果 +2.6% (予想 +2.6% 先月 +2.7%)

●(指数先月比)結果 +0.0% (予想+0.0% 先月 +0.3%)

🟡 コアPCE個人消費支出(食品とエネ除く)

●(前年同月比)結果 +2.6% (予想 +2.6% 先月 +2.8%)

●(指数先月比)結果 +0.1% (予想 +0.1% 先月 +0.2%)

米国PCEデフレーターは、個人消費支出(PCE)の価格変動を測る指標で、米国のインフレ率を判断するためにFRBが重視しています。

PCE(Personal Consumption Expenditures)は個人が物やサービスに対してどれだけお金を支出したかを示す指標で、GDPの約55%以上の割合を占める重要な経済統計です。

数値は名目個人消費支出を実質個人消費支出で割って算出されます。その数値の変化率がプラスであればインフレを示し、マイナスであればデフレを示します。CPIと比べて調査対象が広く、指数の計算方法も異なります

③ ミシガン大学消費者信頼感指数 6/28

🟡 結果 68.2(予想 65.6 速報 65.6 先月 69.1)

6月の確報値では予想より上方修正。1年後の期待インフレ率確報値は3.0%(先月3.3%)へ下方修正、将来のインフレ懸念の和らぎ、金融市場の安定感を感じられた。

(確報値)確報値での景況感改善は消費者の期待の高まりを反映している。その背景には、景気見通しのわずかな改善や金利の低下見通しがある。一方、物価高が家計に与える影響については、長引く懸念を示す消費者が多かった。

インフレ率は2022年にピークを付けて以来、低下傾向にあるものの、食料品などの必需品価格の高騰は米国民を失望させている。消費者心理は依然、新型コロナウイルスのパンデミック(世界的大流行)前の水準を大きく下回っている。

ミシガン大の消費者調査ディレクター、ジョアン・シュー氏は発表文で「物価高への懸念はその後も根強いが、この2年間でセンチメントはかなり改善した。同時に、物価高という経験は、センチメントが1978年以降の平均を下回っている主な理由でもある」と発表文に記した。

④ 重要経済指標のおさらい

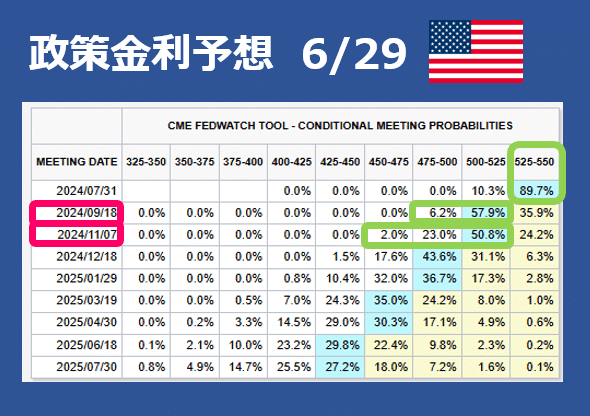

⑤ 政策金利予想 6/29

🟡 2024/7/31、連邦公開市場委員会(FOMC)の政策金利決定において、市場参加者の意見は「金利据え置きが89.7%」【5.25-5.50】

🟡 利下げ観測【5.00-5.25】

★ 2024/9/18 「64.1%」

★ 2024/11/7 「75.8%」

⑥ まとめ

🟡 PCE個人消費支出

市場にとっては満点の結果で、発表後、米国株式に追い風が吹き、軒並み上昇。利下げ観測も前進と捉え、最終日、安堵の気持ちで床についたが結果はまさかの反落となった。

🟡 トランプ、バイデン討論会の影響大

最終日反落の原因は、前日の行われた「トランプ、バイデン討論会」を受け機関投資家が、多くのセクターのポジション調整の動きが進んだ事によるものとの見方が大きい。

81歳を迎えたバイデン大統領の最悪で悲惨なマイクパフォーマンスにより、献金支援者や民主党議員らから怒りや憂慮が吹きあがり、出馬を辞退をするべきとの声が上がった。バイデンの株は下がり、不安が煽られ、市場は大きく調整されたと考えられます。

今後も大統領選情報には目が離せません。

🟡 6月も終わり、2024年も半分が終わり

今週は半導体銘柄の調整が大きかったが、6月終わってみれば3指数とも大幅プラス。

🔅 今週の債券利回り、為替、原油(前週比)6/29現在

★ 米国10年債利回り 4.392%(6/22 4.257%)

★ 日本10年債利回り 1.054%(6/22 0.974%)

★ 1ドル=160.881(6/22 159.776円)

★ 原油(WTI)1バレル=81.46ドル(6/22 80.59ドル)

🔅 今週の米国株主要3指数、日経平均 6/29現在

★ NYDOW 39,118 ▲0.08%(先週比)+2.64%(先月比)

★ S&P500 5,460 ▲0.08%(先週比)+4.30%(先月比)

★ NASDAQ 17,723 +0.17%(先週比)+5.90%(先月比)

★ 日経平均 39,557 +2.49%(先週比)+3.95%(先月比)

🔅 来週の経済指標

7/1 ISM製造業景況感指数

7/3 ISM非製造業景況感指数

7/5 米国 雇用統計