2024/9/14 今週の米国経済指標まとめ

⭕ 今週は、CPI 消費者物価指数(9/11)、PPI 生産者物価指数(9/12)、ミシガン大学消費者信頼感指数 速報(9/13)について簡単にまとめてみました。

① まとめ

🟡 良好な経済指標からの最強の一週間

今週は年初来で最強の一週間と言えるのではないでしょうか。レーバーデー明けの大暴落を完全に取り戻しました。インフレ指標を無事突破し、利下げ間近という事もあり株式市場は安心感に包まれました。

また、大統領候補のテレビ討論会でハリス氏の評価が上がり、トランプ氏が当選した時に起こると予想される「景気、経済への不透明感」の懸念が和らいだ事で投資意欲を後押しした事も大きいかも知れません。

🟡 大統領候補テレビ討論会

米大統領候補討論会が10日行われました。民主党のカマラ・ハリス副大統領と共和党のドナルド・トランプ前大統領の初対決となり注目を浴びました。

ハリス氏に分があったと見る報道が多く、トランプ氏はハリス氏の弱点ともいえるバイデン政権の移民政策を攻めきれなかったようです。

米国経済は好況であり、現行政権は有利な立場。米国の中間層への政策や、妊娠中絶権利の保護の回復、女性支援政策はやはり受けが良く、また不透明感を嫌う投資家は現行政権の民主党ハリス氏を推す傾向があると思われます。

しかし、トランプ氏が「ハリス氏はリベラル過ぎる」と指摘するように、「含み益課税」のような人気取りの為のお花畑すぎる政策は資本流出を招き国益を損なうかもしれません。

🟡 初めは0.25%でお願いします

いよいよ来週18日水曜日のFOMCにて金利の引き下げが実施される事が確実となってます。市場の利下げマインドは非常に強く「0.5%であってもサプライズにはならない」状況でもありますが、初めは小幅の0.25%であれば大きな混乱を招かず市場には好印象ではないかと思います。

20日には日銀政策金利決定会合もあり、金融政策は現状維持が見込まれますが、会見の発言内容によっては為替や株式市場に大きな影響が出る事は予想されます。それ如何に関わらず中長期的に見れば、米国が利下げを始めれば円高へ振れる事となり、円安の下駄を履いていた輸出企業は売上減少、日本株は全体的に株安となる動きとなりますね。

② 8月 消費者物価指数 CPI 9/11

⭕ ほぼ予想通りの結果だが、コア指数の先月比が+0.3%と予想の+0.2%を上回り、大幅利下げ実施の可能性が低下。※9/11現在

総合 2.5%(予想 2.6% 先月 2.9%)

コア 3.2%(予想 3.2% 先月 3.2%)

🟡 コアCPIの前月比の伸びは4カ月ぶりの大きさ。総合CPIの前年同月比は5カ月連続で鈍化した。ガソリン価格低下が影響した。

発表元の労働統計局は、住居費が指数全般の上昇の「主因」だったと説明した。

③ 8月 生産者物価指数 PPI 9/12

⭕ 予想を下回る通過、25bp利下げ観測が強まった。先月の数値も下方修正あり。

総合 1.7%(予想 1.8% 先月2.1%)

コア 2.4%(予想 2.5% 先月2.3%)

🟡 米生産者物価指数(PPI)は8月に伸びがやや加速したものの、前月分は下方修正された。

個人消費支出(PCE)価格指数の算出に用いられるPPIのカテゴリーは、総じて伸びが抑制された。同価格指数は米金融当局がインフレ目標の基準としている。

④ ミシガン大学消費者信頼感指数 9/13

🟡 速報値 69.0(予想68.2 先月67.9)

9月の米国消費者センチメントは小幅に回復、予想を上回り、市場参加者は安心感を得られた。

[ワシントン 13日 ロイター] - 米ミシガン大学が13日に発表した9月の消費者信頼感指数(速報値)は69.0と、前月の67.9から上昇し、4カ月ぶり高水準を付けた。1年先のインフレ期待の低下が続き、家計所得が改善するとの見方で押し上げられ、ロイターがまとめたエコノミスト予想の68.5も上回った。

1年先の期待インフレ率は2.7%。4カ月連続で低下し、2020年12月以来の低水準となった。一方、5年先の期待インフレ率は3.1%と、前月の3.0%からやや上昇した。

ハイ・フリークエンシー・エコノミクスの主任エコノミスト、カール・ワインバーグ氏は「金利が低下し、インフレも鈍化するとの期待が出ていることで、経済の見通しに対する消費者の見方が改善している」と述べた。

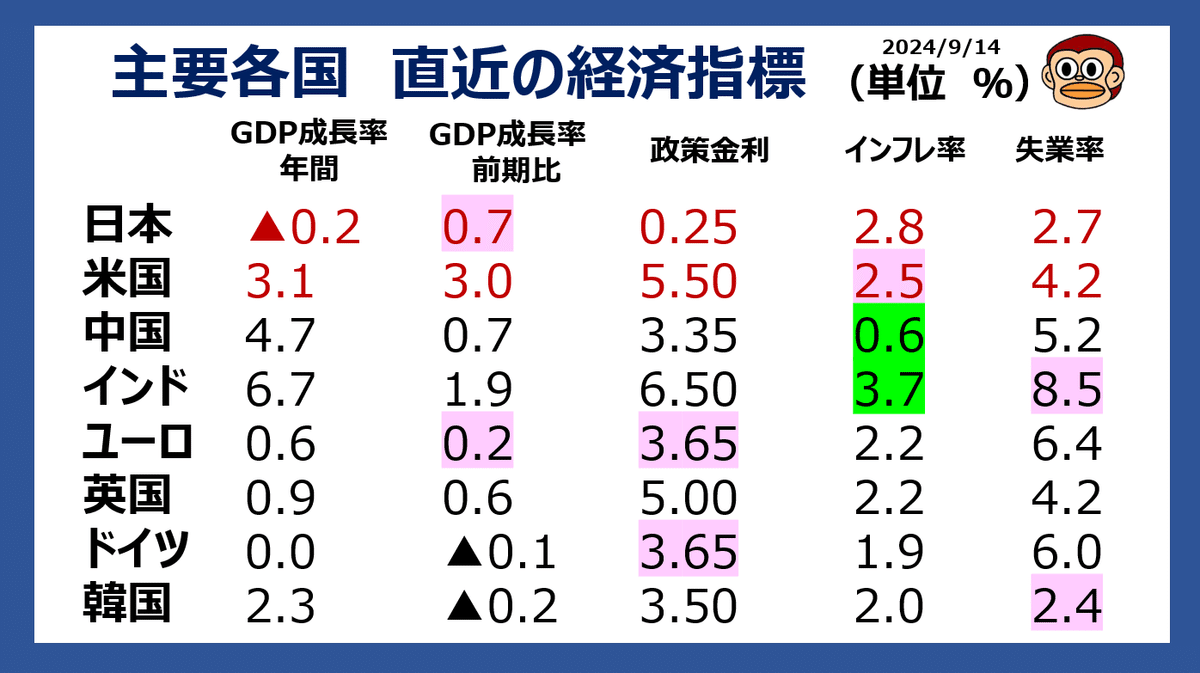

④ 重要経済指標のおさらい

🟡 ユーロ圏大幅利下げ(4.25➡3.65)、米国インフレ率低下

⑤ 政策金利予想 9/14

🟡 利下げ観測 年内5回【4.00-4.25】

★ 2024/12/18 「66.21%」

🔅 今週の債券利回り、為替、原油(前週比)9/14現在

★ 米国10年債利回り 3.657%(9/14 3.716%)

★ 日本10年債利回り 0.836%(9/14 0.842%)

★ 1ドル=140.904円(9/14 142.286円)

★ 原油(WTI)1バレル=69.24ドル(9/14 68.16ドル)

🔅 今週の米国株主要3指数、日経平均 9/14現在

★ NYDOW 41,393 +2.60%(先週比)+2.05%(先月比)

★ S&P500 5,626 +4.22%(先週比)+1.49%(先月比)

★ NASDAQ 17,683 +5.95%(先週比)+0.51%(先月比)

★ 日経平均 36,568 +0.49%(先週比)+0.43%(先月比)

🔅 来週の経済指標

9/17 小売売上高

9/19 FOMC 連邦公開市場委員会

9/20 日銀 政策金利決定会合