毎月決算型は本当にタコ足配当なのか?

ビットコインはここ数年で1億円に到達してFIRE達成をすると確信し、資産をビットコインに全振りしている私にとっては

向こう5〜6年を如何にして生き抜くかという課題に差し掛かっているわけです(働きたくない)。

というわけで非常に人気のある毎月決算型の投資信託について考えます。

・インベスコ 世界厳選株式オープン<為替ヘッジなし>(毎月決算型)

・アライアンス・バーンスタイン・米国成長株投信Dコース毎月決算型(為替ヘッジなし)

これらが人気な理由はただ一つと言ってもいいでしょう、

"利回りの高さ"です。

私が投資の勉強をし始めた頃は

「年利15%以上は詐欺だと思いなさい」

と教わったものでした。

そして、信託報酬0.5%超はぼったくりだということも教わりました。

なんということでしょう。これらの商品はいずれもこの2つの条件を満たしています。

ですが事実、証券会社によっては資金流入額が1位になるほどの人気商品なのです。

「ただのタコ足配当だ!騙されるな!」

と思考停止で批判する前にちょっとだけ、なぜこのような利回りや信託報酬になるのか?我々はどう判断すべきか?について一緒に考えてみませんか。

これらの投資信託は指数に勝つことを目的としたアクティブファンドです。アクティブファンドはプロのファンドマネージャーが銘柄を選定するため、手数料が高くなりがちです。

信託報酬合計(名目)の欄を見れば分かる通り、どちらも1.7%を超えています。

結論から言いますと、この1.7%超の信託報酬は私的には「安い」と思いますし、投資対象として選択するのは全然アリだと思います。

インデックス投資はなーんか暇だし毎月でも配当欲しいなぁと考えている方には一考の余地有りです。

少なくとも知識だけ持っておくのは良いことだと思います!

それでは理由を書いていきます↓

投資信託は法人税を払っている

法人においては、金融資産の含み益にも課税されます。

例えばS&P500に連動する『emaxis slim S&P500インデックスファンド』はにて30%のリターンがあったとします。

もちろんこのまま利確せずに放っておくとこれは"含み益"となり、法人は約30%の税金を払わなければいけません。

なので実質21%が投資家のリターンとなります。

そして、こちらはあまり大きな問題ではないのですが、我々投資家は信託報酬を払っています。

評価額1万円にかかる信託報酬1.0%は100円。

評価額2万円にかかる信託報酬1.0%は200円となります。

評価額が2倍になると、信託報酬も2倍になるのです。

0.01%でも安い投資信託を探すためにいろいろ調べ尽くした経験があなたにもあるのではないでしょうか?

つまり信託報酬の費用だけを考えると、基準価額は上がらない方が良いということになります。

投資家にとって有利になるようにしている

・含み益

・信託報酬

これらを同時に解決し、投資家にとってありがたい動きをしてくれているのがインベスコ世界厳選株式オープンとアライアンス・バーンスタイン・米国成長株投信です。

その答えが「分配金」です。

分配金を出すことにより基準価額を上げないようにしているのです。

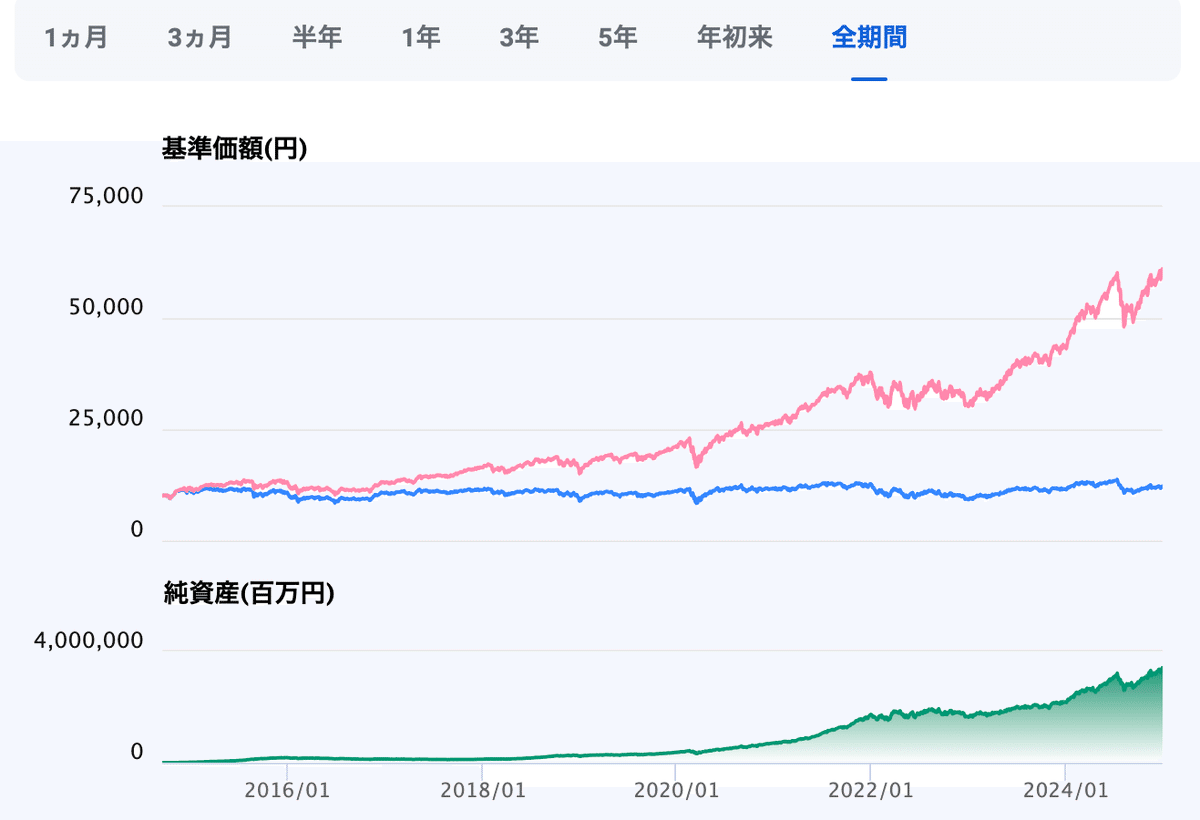

アライアンス・バーンスタインの基準価額の推移を見てみましょう。

青線が基準価額、ピンクが分配金込・再投資後の基準価額です。

基準価額はほとんど変わっていないのに、リターンは右肩上がりなのが見て取れると思います。

先ほどより解説している通り、

・基準価額を上げないようにして投資家たちの負担を増やさず

・自分たちの含み益に課税されないように工夫し

・投資家たちへのリターンを最大化

しようとしていることが見て取れます。

さて、この解説とリターンをみて信託報酬1.5%超は

高いでしょうか?

アリという気になってきませんか?

さて、解説は以上となります。

タコ足配当だから投資しない方がいい!と批判をする前に一考する余地はあったのではないでしょうか?

さらに付け加えますと、松井証券ではあの高すぎる信託報酬から少しポイント還元してくれるサービスも展開してくれているので

毎月配当が欲しい方にはうってつけですね。

少しでも今後の投資生活の参考になれば幸いです。