Bish M&Aスクール開校奮闘記【開校予定まで あと27日】:業界サマリー

はじめに

こんにちは!

Bish株式会社 代表のヒデヨシです。

弊社では、M&A仲介や財務関連のサービスを行っていることから

「M&Aについて教えてほしい!」

「M&Aしたいんだけどどうすれば良い?」

「M&Aの副業したい!」

などの声をたくさんいただきます。

そんな皆様の声にお応えし

【明日から使える虎の巻】をテーマに

超実践型「Bish M&Aスクール」を開校します!!

対象は以下のような方々を想定しています。

・FP

・IFA

・(経営)コンサルタント

・M&A支援はまだ経験のない会計事務所

・M&A仲介業を新規事業として検討する方

etc...

今日の記事からはカリキュラムの内容について

記載していきたいと思います。

実際にスクールのカリキュラムの中で伝えていく内容の一部分についてご紹介できればと思います!

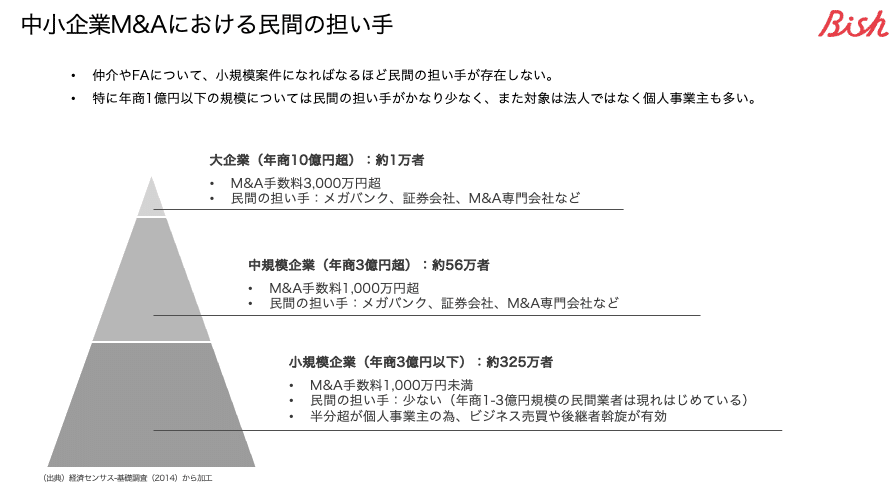

業界サマリー:プレイヤー

まずは、M&Aの業界について

少しお話をしておきたいと思います。

M&Aに関しては、

「投資銀行」

「証券会社」

「銀行」

「大手会計事務所」

「大手弁護士法人」というプレイヤーが

アドバイザー役をやっていくとうイメージがあるかもしれません。

これらのプレイヤーたちは、

基本的に大きなディール(取引)を取り扱っています。

(以下、参考イメージ)

なぜ大手のプレイヤーたちは、

中~大規模のディール(取引)をメインに取り扱っているのか、

それはM&Aアドバイザーの報酬体系に

あると言っても良いでしょう。

業界サマリー:報酬

大前提として、M&Aはフィービジネスです。

フィービジネスとは、〇〇円という額に対して△△%となり、

この公式からいくと、

譲渡価額となる「〇〇円」か

報酬率となる「△△%」を大きくする方が、

M&Aアドバイザーのフィーが高くなることになります。

まず△△%の方に関して、M&Aアドバイザーは

「レーマンテーブル」と呼ばれるフィーのテーブルがあり、

基本的にはこのテーブルに沿った報酬体系が

とられることとなります。

ここで、留意してほしいのは、

弊社では、「譲渡金額×△△%」の報酬体系をとっていますが、

会社様によっては「移動総資産×△△%」という

報酬体系の場合も多々あります。

M&Aアドバイザーとして事業を行う上では、

報酬体系的に有利になった方が良いことに間違いはないので、

何が良いor悪いというわけではないのですが、

違いがあることを理解し、

事業やアドバイザーごとのフィー体系を

提示していくことが肝要です。

また、もう一つ気にしなければいけないのが、

「最低報酬」です。

最低報酬は、会社毎に定められていますが、

定め方については、

以下のように決めていくことが多いかと思います。

① 案件毎の報酬の大小があれど、

かかる工数はある程度決まっているので

最低でもかかる工数は確保したい。

② 取り扱う案件の規模を一定以上とする。

または、1件あたりの収益を一定以上とし、

安定的に確保する。

これらも証券会社の取引金額×△△%のような概念の

いわゆるフィービジネスと同様であるM&A事業にとっては、

期待する収益、利益により

しっかりと考慮していく必要があるポイントかと思います。

特に、大手のM&A業者においては、

アドバイザー1人あたりの年間の平均成約数は、

2件を下回りますので、

アドバイザーを雇用して事業展開する場合は、

これらの数字を考慮していく必要があるでしょう。

Bish M&Aスクールでは、今のようにお伝えした内容を

「より詳細に」

「より実践的に」

お伝えして参りたいと思います。

M&Aアドバイザー業務について、

さらに詳細に知りたい方は是非スクールの受講を

ご検討ください!!

最後に

ご精読ありがとうございました。

こんな感じでリリースまでのドタバタ劇をお伝えしながら

少しでも多くの方に認知していただき、

誠に勝手ながらリリースまでのお尻叩きを

是非皆さんにお願いできますと幸いです!!

次回以降も是非ご覧いただけますと嬉しいです!

【↓↓↓ 公式LP ↓↓↓】

スクール開校の案内がいち早く受け取れる

事前エントリーはコチラからお願いします!(※お申込みではありません)

【↓↓↓ 公式LINE ↓↓↓】

日記の更新とスクール開校のご案内、

個別相談はこちらのLINE公式アカウントにて!

是非お友だちになってください!(※お申込みではありません)