ボラティリティと週足の形成軌道

FXトレードを勉強すると、ロンドンタイムやニューヨークタイム等の言葉を聞きます。今日はそういった時間帯についての話です。

よく時間帯の話をしているサイトはあります。しかし、時間帯は時間帯だけで語られ、価格である縦軸と結び付けて話をまとめているサイトはあまりありません。

そこで、弱小ブロガーの僕は、他のサイトと差別化するために縦軸である価格と結び付けて話をしたいと思います。

色々考えたのですが、いきなり1日の中を見ていくのは説明が難しく混乱する可能性があるため、今回は1週間の流れを曜日毎(日足毎)に見ていきたいと思います。

日足の形成軌道は次の記事の予定です。今日はその基礎になる考え方を学ぶためにも週足の形成軌道を見ていきましょう。ただ、週足の形成軌道も、スインガーはもちろんですが、デイトレーダーにとってかなり大事な事です。

縦軸と横軸が交われば1点を指し示す事ができると思うのです。

1.曜日の偏り

1週間のうち、各曜日毎に概ね次のような傾向があります。

1週間の曜日毎の偏り

月曜日・火曜日

土日に起きた事への反応があるときは月曜に大きく動く。何事もなければ取引は比較的静かな傾向。

水曜日・木曜日

アメリカと日本の経済指標発表が多く、特に水曜は経済指標が多い。

金曜日

土日に持ち越したくないトレーダーも多く、週末調整の決済売買が行われる傾向がある。

これらは繰り返し毎週起こりうる事です。そしてこういった曜日毎に特性があるという事は値動きに偏りが出現する根拠になります。日足は全て平等なわけではないという事です。

2.ボラティリティの傾向

■ボラティリティとエントリータイミング

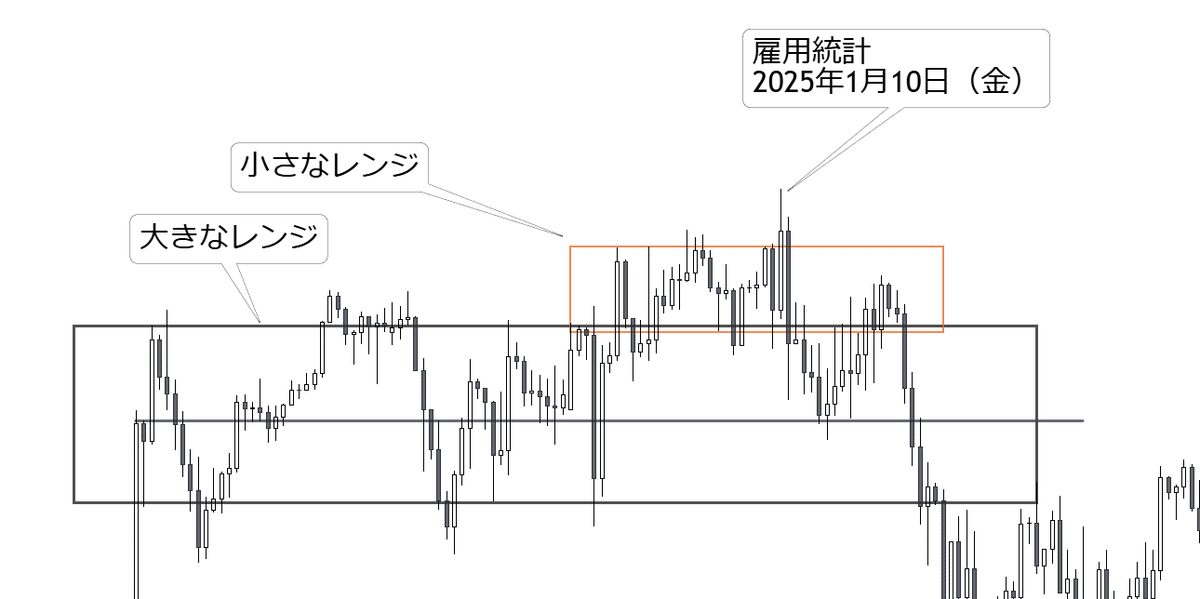

ボラティリティが大きいと言われて何を連想しますか?僕は雇用統計を連想します。米ドル/円に大きなインパクトを与えるビッグイベントですよね。

次のチャートでは雇用統計のタイミングでボラティリティが大きくなり、小さなレンジのダマシを形成し、大きなレンジの中に引き込まれました。

ボラティリティは一定時間での値動きの幅を表します。ボラティリティが大きいとロウソク足の高値と安値の差が大きくなります。

同じ事を言い換えているだけですが、次の日足チャートのようにさらに上位の足ではそのタイミングでアウトサイドバーや、フェイクセットアップのような形状になります。

この黄色のレンジが下にブレイクし、大きなレンジの中央線まで行くと環境認識できていたとします。そして、H4チャートでエントリーする事を考えるとき、あなたはいつエントリーしますか?

まもなく雇用統計がある。これが分かっていたら雇用統計までは待ちますよね?雇用統計以降のエントリーを狙うはずです。それは何故でしょう?

ボラティリティが拡大するので、ストップを狩られる可能性があるから

ボラティリティが拡大するタイミングでブレイクしやすいから

という事になりませんか?

ボラティリティが拡大するというのは、この雇用統計の時のような値動きになるという事です。

雇用統計は市場に相当大きいインパクトを与え、危険と判断する方もいます。しかし、アウトサイドバー等のロウソク足パターンを見てエントリーする方は、そのタイムフレームでボラティリティが拡大したタイミングでエントリーしているのです。

やっている事は同じで、いうなれば、小規模な雇用統計を待ってエントリーしているわけです。

提案

適切な範囲でボラティリティが拡大した後にエントリーする事は一般的。

ボラティリティが拡大するのを待ってエントリーしよう。

■曜日別のボラティリティの傾向

現在から50週程度まで遡った曜日別ボラティリティを様々な通貨ペアでこちらのサイトで計算できます。次の棒グラフは米ドル/円の過去50週の曜日別ボラティリティをそのサイトで集計したものです。

これを見ると、月・水・金のボラティリティが火・木のそれよりも大きくなる傾向があると読み取れます。これは、1週間の曜日毎の偏りで紹介したことと概ね一致します。

そして、雇用統計の時刻で4時間足や日足の高安の差が大きくなっていたように、月・水・金は比較的大き目のロウソク足になりやすいという事です。

また、雇用統計で4時間足が走り出したように、日足1・2本規模のトレードは月水金にエントリーすると走り出しを捕まえやすく、ダマシで狩られにくいという事が予測できます。

月水金では小規模な雇用統計のような事が起きているというわけです。これはいつもではありませんが、毎週の大まかな傾向として重要な事です。後ほど実際にチャートを見てもらいます。

3.価格が折り返すタイミングの傾向

チャートを観察すると、価格が折り返すタイミングにはある程度の規則がある事がわかり、次が言えます。

週足が陽線になるとき

月曜、火曜:8割程の確率でその週の最安値をこのタイミングで形成。

木曜、金曜:8割程の確率でその週の最高値をこのタイミングで形成。

週足が陰線になるとき

月曜、火曜:8割程の確率でその週の最高値をこのタイミングで形成。

木曜、金曜:8割程の確率でその週の最安値をこのタイミングで形成。

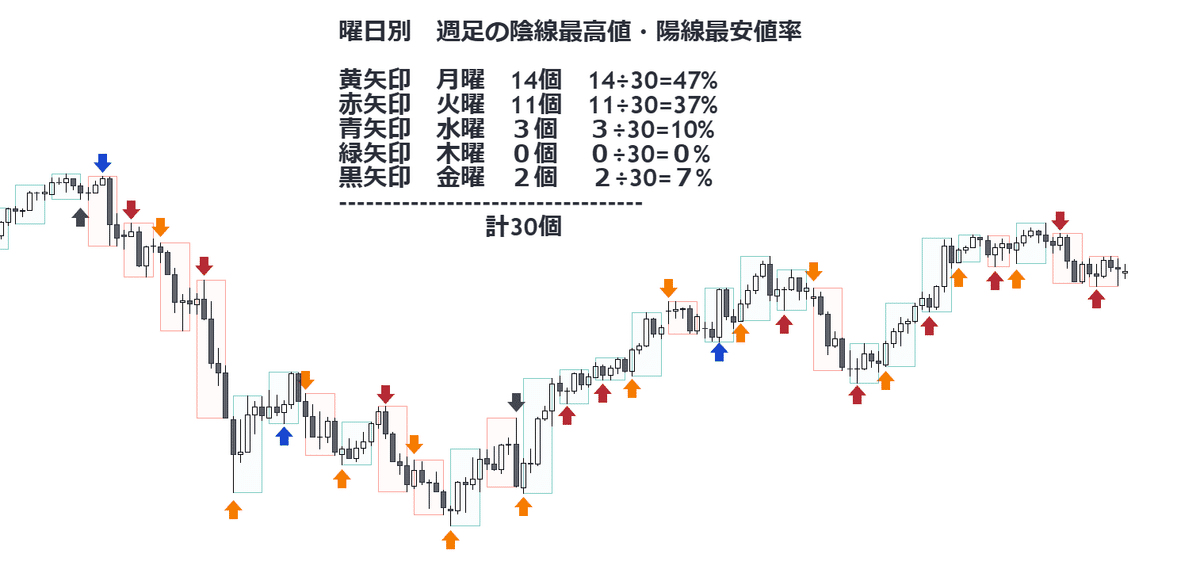

簡易的な統計ですが、どのような統計を取ったか公開しておきます。実際にトレードに利用する方は各自で信用度を推し測ってください。

上向き矢印 陽線になった週の最安値

下向き矢印 陰線になった週の最高値

矢印の色は曜日を表す。画像内の説明書き参照

上向き矢印 陽線になった週の最高値

下向き矢印 陰線になった週の最安値

矢印の色は曜日を表す。画像内の説明書き参照

4.週足の形成軌道

ここまで、曜日毎に偏りがあるという仮説のもと、以下の内容を確認しました。

月水金のタイミングで大きいロウソク足が出やすい事。

週足が陽線になるならば、月火で安値、木金で高値を作る。

週足が陰線になるならば、月火で高値、木金で安値を作る。

実際のチャートで確認してみましょう。

■大陽線

月曜:W1Lowを形成し、即座に反転、実体形成へ。

水曜:一度大きく下げ、火曜はほぼ無かったかのうようになった。

金曜:W1Highを形成。わずかに反転し、週足確定。

※月・水・金のボラティリティは火・木のそれよりも明らかに大きい。

ここまでの内容から、スイングトレードするとき、エントリーするならば、月水で火曜は狩られる可能性が高いと既に予測できますが、それを実際に見て確認できました。

■駒線(陽線)

火曜:W1Lowを形成し、反転、実体及び上髭形成へ。

水曜:モメンタムを伴う上昇でW1Highを形成。

木曜金曜:ゆっくりと下落し、週足確定。

※駒線でも同様に、月・水・金のボラティリティは木曜のそれよりも明らかに大きい。しかし、この例では火曜もボラティリティがあった。

週足が駒線、つまり、レンジになるという事が推定できているならば、木曜はレンジの中央線までショートするデイトレードなどができそうです。木曜はボラティリティが低い傾向があるから、レンジの底まで持つのは欲張り過ぎなどの判断ができます。

また、こういったレンジになるという事は大きなタイムフレームの抵抗帯にぶつかっているケースが多く、事前にわかる事も多いです。火曜の時点でレンジになると予測ができていれば、月火に最安値を付けて折り返す先ほどの統計データを基に、火の下髭から水曜の上髭までをトレードする事もできるかもしれません。

これは、先程の大陽線のケースと違い、月曜、火曜のどちらかで最安値を形成する可能性が高いという事を利用し、火曜の下髭が月曜の下髭を下回った事を確認できるので、火曜の下髭直下にストップを置き、エントリーできるという理屈です。

■小陰線

月曜:この例ではボラティリティが低い。

火曜:W1Highを形成し反転。

水曜:ボラティリティを拡大し、下落の走り出し。

木曜:モメンタムを継続して下落。

金曜:W1Lowを形成して反転上昇し、週足確定。

※この例では木曜が比較的ボラティリティが大きい。

じつはこの例は、上述の雇用統計の次の週です。火曜は小さなレンジをブレイクした後のリトレースです。

そして、リトレースが終了して走り出すタイミングが水曜日です。水曜日はボラティリティが最大になりやすい曜日なので、ここで走り出すと予測ができます。また、ボラティリティの関係で火曜より大きな日足になる傾向があるので、大きなレンジの中央線を突破するのではないか?と予測する事もできます。

ここまでの内容が理解できていれば、火曜の最高値で必ずしもショートする必要はなく、水曜にエントリーできれば十分ある事はわかるはずです。また、水曜の最高値がどこか見極められれば、そこにストップを置く事ができますね。

■おまけ

小陰線の例のように雇用統計の金曜に水平レンジの上限や下限にタッチして、月曜で反対方向にブレイクするのはよくある事です。

次の例は駒線の例として提示した部分を俯瞰したものです。

上にブレイクする事は大きなトレンドの方向で。

週足が駒線になる事はフィボナッチリトレースメントにぶつかった事と、手前にできたレンジのサイズ感で予測できます。

5.まとめ

■要点整理

曜日毎に偏りがある事を根拠に、各曜日について統計データ等を研究し、次の内容が分かりました。これらを使えば、週足の形成軌道がイメージしやすくなります。

■ボラティリティ

月・水・金は火・木より高まる傾向がある。

■週足が陽線になるとき

月曜、火曜:8割程の確率でその週の最安値をこのタイミングで形成。

木曜、金曜:8割程の確率でその週の最高値をこのタイミングで形成。

■週足が陰線になるとき

月曜、火曜:8割程の確率でその週の最高値をこのタイミングで形成。

木曜、金曜:8割程の確率でその週の最安値をこのタイミングで形成。

--------------------

これらの時間帯による情報をラインやインジ等の価格情報のテクニカルと併用する事で、タイミングの良いエントリーができる可能性や環境認識の精度が高まる事を確認しました。

■おわりに

よく、高値と安値の切り上げ切り下げなどでトレンドを確認し、MAの傾きや乖離具合でトレンドを確認する人がいます。どっちも表現方法を変えただけで同じ事だと僕は思います。

しかし、そういった縦軸(価格帯)の分析に今回話した横軸(時間帯)の分析を加える事は話が全然異なります。横軸の分析は縦軸の分析と全く異なる切り口であり、相互に調和させていく事で確度を高め合い、エッジの効く部分を探り当てる事になります。横軸の優位性と縦軸の優位性が交わる部分がまさにエントリーポイント(点)となります。

次回は日足の形成軌道を見ていきましょう。

■参考記事

・関連記事

・この記事は発展編です。興味がある方は基礎編をお読みください。