7/17 今週の展望(②ファンダメンタルズ)

こんばんはアトレです。

月曜の夜ですが、しっかり書きます、結構大事な事も盛り込みますのでしっかり読んで覚えてください。

まずは、ナスダック100の現在地を知るところから。

ナスダック100の予想PER、緑の箇所は実質金利マイナスと記載がありますが、実質金利マイナスというのは金融環境が緩和的という意味でして、この環境の時はPERが上がりやすいです。今は実質金利はナスダックが昨年底値をつけた時並みに高いですが、そんな事は無視して相場は上がり続けています。

ポイントは予想PERは29.32まで上昇、この29.32というのは2020年のゼロ金利&金融緩和していたタイミングにしか超えていません。現在は高金利&金融引き締めを実行中で、FRBはまだまだ金利を上げたいタイミングなのにも関わらずです。

ではなぜ、そんなに割高でも許されているのか?後述しますが、現在、米国企業は急ピッチで高金利になったにも関わらず、ビジネスの見通しは明るく、この4-6月期の企業収益がコロナ後で最悪、その後7-9月期から急回復し、以後は右肩上がりというアナリスト見通しになっているからです。

つまり、今がビジネス環境の底なら、株は買うしかないという発想ですね。

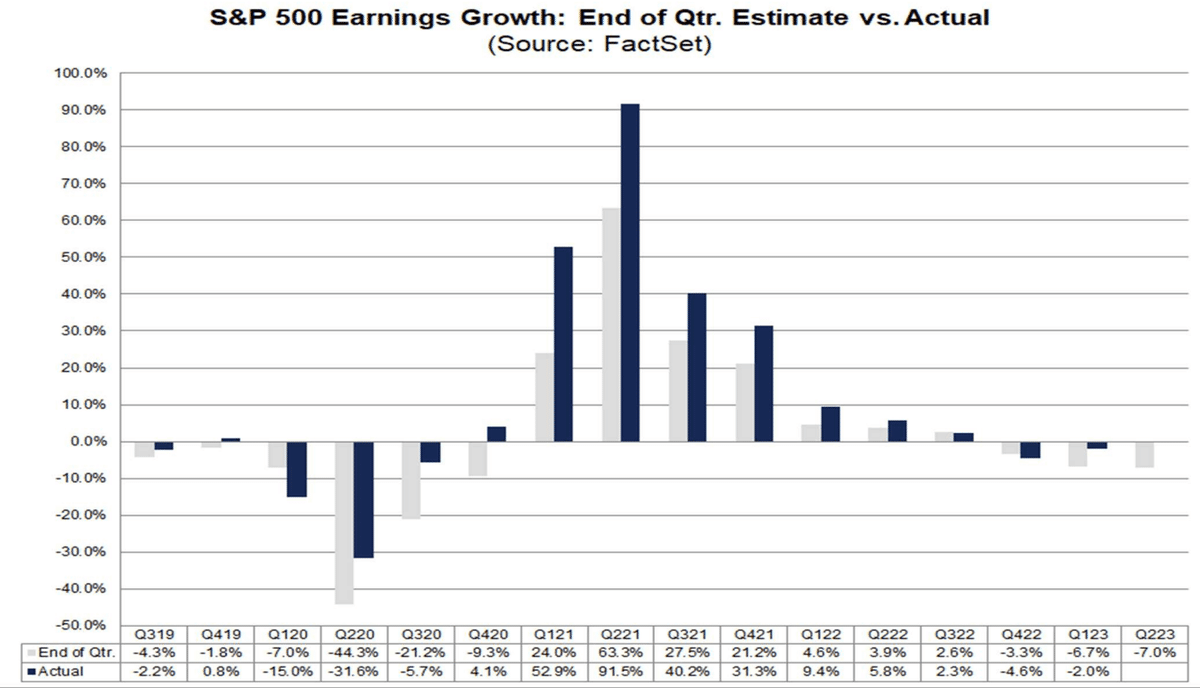

以下はFactset発表の各クオーター毎の収益成長率です。22年Q4(10-12月期)からS&P500の収益は赤字。この23年Q2で3期連続の赤字の見込みとなっています。Q3からは黒字、Q4は爆上げというストーリーになっているそうです。因みに、グレーが元々の予想値、ネイビーが実績なので、予想値よりも実績が上回っている事が分かります。*つまりアナリスト予想が低いとも言える。

次に面白いのは、先週の銀行決算です.絶好調な結果だったにも関わらず、株価はCitiを中心にやや下げしました。つまりはさすがに上げすぎた株価からして、決算の結果は単にクリアするだけではなく、大きなクリアを市場は求めているのかもしれません。確かに、PER的には既に過去最大級の割高になっており、既に24年以降の成長も織り込みに入っているので、見栄えの低い決算は物足りないとして売られる展開が待っているのかもしれません。

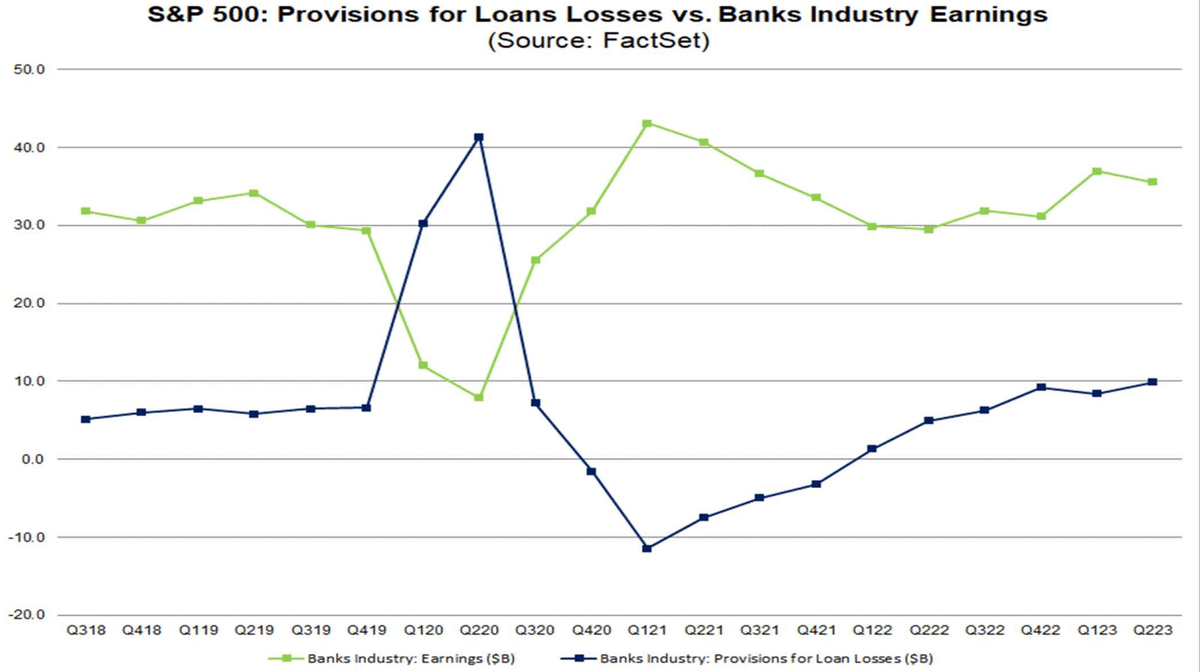

次に、銀行決算について、今回好調でありながら、貸倒引当金を積み増している事が嫌気されています。今回、好決算を出したJPモルガンですが、昨年Q2には11億ドルの貸倒引当金を計上しましたが、今期は倍以上の29億ドルを計上しました。Factesetの調査によると、S&P500の銀行の貸倒引当金の合計は99億ドルで、昨年同期の49億ドルの約倍となりました。

この5年間で3番目に大きい貸倒引当金になるようです。

つまりは、企業の倒産が今後大幅に増えると見込んでいる事を意味します。

以下の図のように、本来は貸倒引当金が増えるほどに銀行の収益は悪化します。現在の兆候は決してよいとは言えないようです。

この事から総合的に言える事は、銀行はいくつかの企業の倒産、債務不履行を見込んでいるが、Factsetは米国企業の成長を予想している。つまり、資金力の無い中小は淘汰されるが、大手はむしろ成長する、そういうストーリーが考えられます。それを踏まえてラッセル2000の12か月先予想EPSをご覧下さい。

中小型株であるラッセル2000は稼ぐ力である予想EPSが減少が続いています。つまり、金利が高いまま当面維持される中、資金力の低い中小型株から落ちていく流れが今後あるのかもしれません。