4/7 無料)CPIと相場サイクルに対する考え方

こんばんはアトレです、今日は桜をバックにあしらってみました。

花見の季節ですので、たまには外に出て公園を歩くのもいいですね。

このNoteでは相場、ニュース、指標に対する私の意見を述べさせて頂き、引用ソースについては著作権法に則った記載をしております。

また、個人の調査に限界もあるため、データの正確性の担保までは致しかねますのでよろしくお願いいたします。

今週はこの3つのテーマでお送りします。

1.雇用統計に対する考察

2.CPI(4/10)の予想

3.相場サイクルに対する解釈について

1.先週4/5に雇用統計があり、市場予想値を上回る結果であった事が発表され、一瞬株価は下落するも大きく反発しました。反発後の反動の勢いが強かった事から「雇用は強く、経済もインフレ再燃の恐れがある位強い」という安心感が相場に広がったのかと思います。その証拠に、金利が急騰して本来は株価に不利な局面にも関わらず、VIXがわずかに下げており、パニック売りという展開にはなりませんでした。

ただ、私自身はむしろまだ警戒という考えでおります。

理由は株式とVIXが共に雇用統計の前日よりも改善しないままに金曜の取引を終えた事です。金曜日の上昇が相場の弱いセンチメントを変えるものであれば、もう少し強い反発があって然るべきかと思います。では肝心の雇用統計を見ていきます。

VIXのチャート、前日に急騰した分を巻き戻すほどには至らず

雇用統計のデータは企業に従業員の数を聞くEstablishment dataと各個人に雇用の有無を聞くHousehold dataがあるとかねてよりお伝えしていましたが、一言で言うと今回の結果は先月とほぼ同じで、目立った変化はありませんでした。

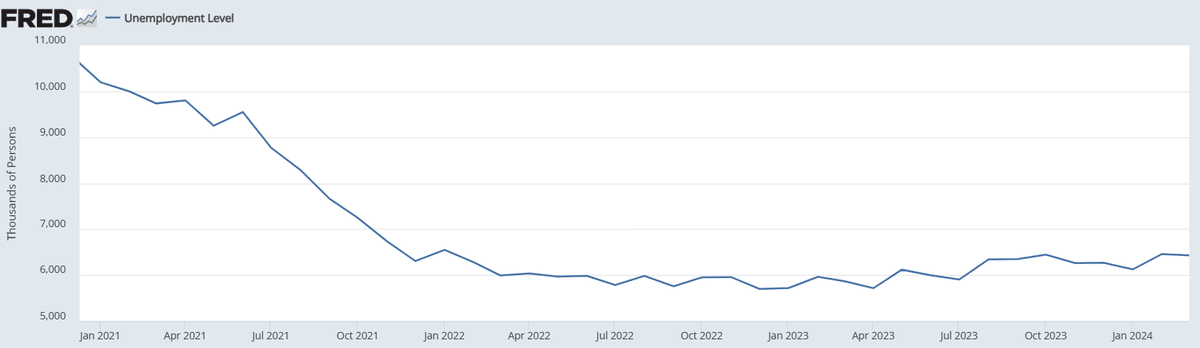

まずは失業者の絶対数ですが、先月とほぼ横ばいで(646万人→643万人)若干改善しています。1年前が587万人なので1年前よりは労働景気が悪化していると言えそうです。ただ、以下のグラフの通り、さざ波程度の差ですので、米労働環境は未だ好調と言ってよいようです。

また、中身を見て興味深いのは、学歴別のデータを見た時に、高卒未満の失業率が大幅に改善、大卒がやや悪化という結果です。つまり、賃金がさほど高くない(と思われる)層の雇用が上昇し、大卒者の雇用悪化が起きている状態です。

これに対し、フルタイムとパートタイマーの就業者数を比較したところ、綺麗に逆相関になっており、正社員は昨年3月から今年の3月対比で134万人減少しており、パートタイマーは188万人増加している事になります。

これだけの逆転現象が起きると、平均賃金は下がってインフレが低下しそうなものですが、なんと1週間当たりの賃金は昨年の1,146.86ドルから今年は1,193.34ドルまで4.1%も増加しております。つまり、正社員が減ってもパートタイマーの数と賃金は伸び続けており、企業にとっての「賃金の適正化」が進んでいると言えそうです。

ただ、4.1%もの賃金増加はインフレが今後も収まりにくい事を示しているように思えます。

収まりにくいインフレという話をしましたが、最も相場に影響を与えるCPIについて触れていきます。

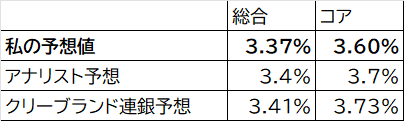

まずは予想値からです。総合値は3.4%、コアは3.6%の予想です。

今回の特徴として、原油が急騰しており、その分総合値は上昇、コアは継続して減少という読みができそうです。これはエネルギー、食料を除いたベースインフレは緩やかに下落中で、少し長い目で見た時にはインフレは低下方向と読み解くことができそうです。

コアCPIが3.6-3.7%であれば利下げを期待している市場参加者には好感されるでしょうが、今回は中東のイランvsイスラエルの間で武力衝突が起きており、原油が更に上昇しそうな雰囲気があり、総合値とコアで好材料と悪材料の相殺が起きて、相場としては上下どちらにも動きにくい感じになるかもしれません。

コアCPIは変動の激しい総合値と異なり、上記の通り緩やかな下落継続中。

一方で、総合値の方は原油の上昇が収まらず、リバウンド中。足元でも原油(WTI原油)が90ドル近くまで上昇しており、5-6月についてもCPIの総合値が減少するのは考えにくくなってきました。

また、CPIの中でも大きなウェイトを占める住宅関連費ですが、以下の図の通り、Zillow IndexとCPIの相関性が強そうです。Zillowは大手不動産仲介業者で、住宅費用のインデックスをまとめており、以下の図の通り、青字のZillow指数が昨年7月以降上向き始めています。つまり、今後住宅価格の上昇がインフレを再度押し上げる可能性がありそうです。

なぜ住宅価格が上がっているのか?大きく2つです。

①そもそも住宅供給数が減っているから

22年4月に約180万件の住宅着工件数だったのが現在は152万件と15%も減少しています。因みに米国の人口はざっくり1百万人/年くらいのペースで伸びてきているので、住宅着工件数が減るという事は需給バランスが崩れ、価格が高騰しやすい環境になります。

②低金利の住宅ローンから借り換えたくないから

以下の記事によると、米国人は9割超が固定金利を選んでいるとの事。米国では低金利の時代に住宅を固定金利で購入する事が正義であり、当時購入した人は新たに住宅を購入するとローンの借り換えになる可能性が有る事から、今のような高金利では住み替えるデメリットが大きく、住宅市場の流動性が落ちた事で、限られた供給量の住宅地を取り合う構図が生まれたのかもしれません。

住宅ローンの固定金利利用率、アメリカが9割超に対して日本は1割未満にとどまる-日本では低金利が続いていたからなのか 基礎研REPORT(冊子版)11月号[vol.320]|ニッセイ基礎研究所 (nli-research.co.jp)

余談)

日本においても、東京都では2014年→2023年でマンション販売件数が半減している一方で、価格は倍増しているという現象が起きており、需給バランスは価格への影響が大きいと考える。

<CPIまとめ>

今回のCPIでは総合値の上昇とコアでの下落が同時に出るというアナリスト予想となっている。コアが下落基調を維持しているのは相場に対して歓迎されるが、総合値は中東情勢により価格が上昇基調であり、住宅関連指数が増加している事から、半年~1年くらいの中期的な見方ではインフレ再燃リスクが出てきている。

3.相場サイクルに対する考え方について

私はかねがね、現在の相場状況はFRBの利下げが始まるまでは、相場は中間反騰の中にいると考えてきたが、現在の環境は業績相場の特徴が強くなっている事を同時に感じています。

教科書的には、

①FRBが利下げ→企業業績回復を見込んで株価上昇

②FRBが利下げ停止、利上げ開始らへんまで→企業業績の強さに合わせて株価上昇

③FRBが利上げ開始→企業業績悪化が織り込まれて株価下落

④FRBが利上げ停止→企業業績が実際に悪化して株価下落

という流れがあり、現在は③から④の間の中間反騰かと思っておりましたが、気づかぬ間に実は②になっているように思います。根拠として、

●企業業績は悪化どころか、Factsetを読む限り、アナリスト予想では24年に企業利益増加、25年は大幅増加が見込まれており、むしろ成長局面にある事が②の業績相場の特徴に一致。

●23年上半期にBTFP(銀行救済プログラム)、リバースレポなどFRBは金融引き締めと金融緩和を同時に行った事で、金融ストレスを測る指標であるセントルイス連銀の金融ストレス指数は23年3月のプチ銀行危機以降ストレスが著しく低下、実質的な金融緩和状態となっていた模様。つまり、知らぬ間に①の金融相場が来ていたと考える事ができる。

●その後、Apple、TeslaなどM7と呼ばれる企業でも業績悪化には容赦なく売られる展開が続き、王者Appleでさえ、ピークから15%も下げる展開になっている。しかし、NVIDIAやAMAZONなど高成長が維持されている企業はAIブームにも乗って強い成長が維持されており、明暗が付き始めている様は業績相場の雰囲気に似ている。

もしこの推理が正しければ、今後株価は各社の業績に沿った動きをする事になり、それが維持される限り、株価の成長も止まらない事になる。

*かなり決算の動向が重要になります。

仮にそうだとすれば、業績が大きく伸びる限りはインフレ懸念が常に付きまとい、FRBから再利上げの可能性が出た時に相場が崩れるという展開には気を付けたいですね。

この記事が気に入ったらチップで応援してみませんか?