最終話 悲壮感のある相場に対する分析

こんばんはアトレです。今回がNoteでの発信の最後となります。8月からはHana塾ファンダ部としての役割を終え、塾内での完全無料型相場解説に移行致しますので、相場についてファンダメンタルズの観点から、より相場が好きになってもらえる、面白いと感じて貰えるようになる手助けをしていきたいと思います。

このNoteでは相場、ニュース、指標に対する私の意見を述べさせて頂き、引用ソースについては著作権法に則った記載をしております。

また、個人の調査に限界もあるため、データの正確性の担保までは致しかねますのでよろしくお願いいたします

また、特定の銘柄などの購入を勧める内容ではなく、投資は自己責任でお願いします。

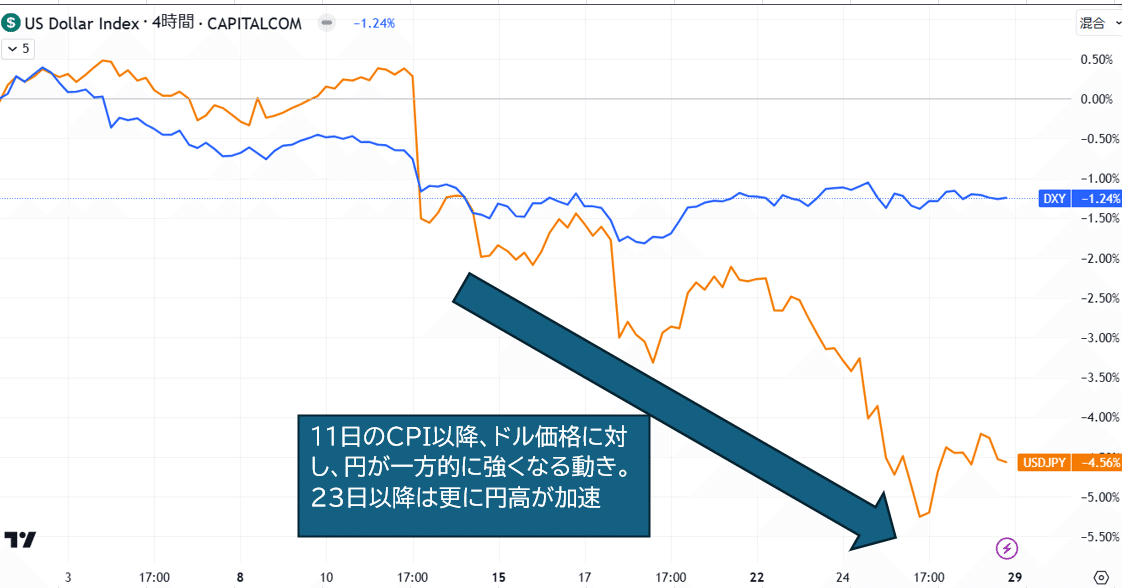

さて、今週も大きく米国株式相場が崩れ、ドル円もピークから約10円近くも下落したという相場でした。この波のスタートは7/11のCPIが起点で、なんとCPIで「単月変化率マイナスとなった事でディスインフレを超えてデフレまで記録した」為に一気に金利が巻き戻し「利下げ期待に拍車をかける」と同時に為替介入と見られる円高が入り、株式も為替もそこまで大きな相場を動かすキャタリスト(材料)ではなかったものの、我先にと利確する動きが2週間に渡って広がった相場であったかと思います。

当然、この先に株もドルも下がり続ける可能性はありますが、今週に控える日銀とFRBの政策会議は一旦投資家に方針を再考させる力のあるイベントですので、今週は後半に相場が大きく動き出すかもしれません。

まず解説したいのは、この2週間無類の強さを誇った日本円です。

30日、31日に日銀政策会合がありますが、この発表が恐らく31日のお昼頃に行われます。この発表での選択肢は大体こんな感じです。

利上げ →する/しない

国債買い入れ →減らす/減らさない

利上げは「する」場合、日米金利差解消に動くので、通常は円高を誘発します。ここでポイントなのは既にこの2週間でそれがかなり織り込まれた事です。以下をご覧ください。

7月16日ころまではドルと円の強さに拮抗感がありましたが、以降は一方的な円高が進んでいます。これは31日の日銀政策発表で利上げに対する期待、あるいはヘッジの動きの可能性が高いかと考えます。という事は、仮に日銀が利上げを「しなかった」場合、円高ヘッジは解消に動き、円高期待していた層はポジション解消に動いてもおかしくはありません。ここまではセオリーとしてご理解ください。

次にファンダメンタルズ的なお話をすると、日銀が仮に利上げした場合に「もう利上げは打ち止め、或いは当分無いのでは?」という市場の思惑から円安に戻る可能性があります。なぜか?その理由が以下の通りです。

以下の通り、日銀が発表している財務諸表から損益計算書を見てみました。一般企業の経常利益に当たる項目が5.1兆円、その内訳はざっくりと国債収益(短期金利と長期金利の差で得る収益)、為替差益、投資運用益が各々1.7兆円ずつで構成されていました。

第139回事業年度財務諸表等 (boj.or.jp)

利上げによって長短金利差が縮小し利ザヤが減る事で日銀の国債収益は減少し、同じく利上げによって仮に円高になった場合、為替収益は外貨資産の減少を指します。また、円高に振れた事で目下日経平均が急落していますが、同じく投資運用益も減少に向かう可能性があります。

現在、日本の長期国債の利回りは約1%ですが、これはざっくり言うと日銀が仮に利上げを行っても1%を超えると長期金利と逆ザヤになって国債収益がマイナスになるという事です。複雑な要因をカットして話すと、日銀を1企業として見た場合に「普通は赤字になるリスクがあるからやりたくない」という事をやろうとしてにる訳です。

つまり何が言いたいか?

今の日銀は「悪い円安」を退治してインフレ安定させたいがために利上げを掲げていますが、懐事情的には今後に更に利上げできる余地がほとんどなく、投資家から「これ以上の利上げがなさそうなら円を買うメリットはないな」と見なされると、再度円安トレンドになる可能性があるという事です。ドル円で言うなら、噂で売って事実で買うBuy the factの動きの事ですね。

そういう諸々の事情から今回は「利上げは見送るが国債買い入れは減額する」というようなジワジワ作戦で来るかもしれません(利上げカードを後に残せば未来のけん制になる)。

因みに以下の記事によると、今回の日銀の会合で、今後の景況感、消費者物価指数(インフレ)の見通しが更新されるが、下方修正が入る公算が大きいとされており、これも利上げ急がなくていい要因となりますね。

日銀、追加利上げの是非議論=タイミング見極め―30日から決定会合 (msn.com)

次に米国株について解説します。

7月中旬過ぎて決算シーズンが本格化してきました、SP500の約41%の企業が決算発表済なので、半分近くが発表を終えた事になります。

Google、Teslaの決算で相場環境が更に悪化した事で雰囲気的に暗さが継続していますが、私はあまり悲観はしておりません。

理由はいくつかあります。

まずは第一に、4-6月の決算では、S&P 78%の企業がEPSのプラスのサプライズを報告し、60%企業が収益のプラスのサプライズを報告しています。これは歴史的に見て普通の範囲内であり、悲観するレベルではないです。

この記事が気に入ったらサポートをしてみませんか?