3/31 米雇用統計の流れはすでに読めている?

こんばんはアトレです。桜前線と新入社員が一気にやってくる季節になりました。みなさんの職場にはこんなかわいらしい後輩たちがやってきた事でしょう。私も4月は初心を思い出しながらやっていきたいと思います。

さて、先週は金曜日にPCE(Personal Consumption Expenditures)が発表され、いわゆるFRBが重要視するインフレデータが出ました。実施は速報性の高いCPIの方に市場の注目が集まり、PCEにはやや後追い感があるのですが、インフレ低下もせず、かといって大きな反発もしておらず、あまり感度が薄かった内容だった感があります。

まず、このインフレに関してですが、短期的には反発して再度インフレを起こす可能性が高まっています。その理由から説明していきます。

①原油などコモデティ価格が上昇傾向にある。

②金融状態が高金利にも関わらず、緩和的な状態にある。

①コモディティの代表指数であるS&P GSCIによると下記の図の通り、昨年12月を底値にしてコモデティの指数が約3か月間上昇中。コモデティ価格の上昇とはすなわち、インフレに直結します。平たく言うと、金利上昇に繋がりやすく、株安を招きやすいというのがセオリーなので警戒が必要ですね。

現金の価値が落ちてコモデティ価格が上昇したのが2021年ですが、逆に戦争や不況などの要因でコモデティ生産を絞った結果、コモディティ価格が上昇したのが2022年でした。現在のそれは、おそらくイスラエルでの戦争と、世界的な不況からコモデティの供給が減っている事が影響していると思われます。

極端に言うと、原油価格が90ドルを超えてくるようなシーンが今後あれば、欧州、中国など経済が弱くなっている国々にとっては追い打ちのような仕打ちを被る事になります。

米国においても、原油などコモデティが上がる事は生産活動におけるコストが上がる事に繋がる為、金利上昇、企業のコスト増加に繋がり、株価にはマイナスに働く可能性が高そうです。

②金融状態は緩和的

現在米国では高すぎるインフレを退治して国民生活を安定させるために高金利政策を敷いて経済を引き締めていますが、実はリバースレポ、BTFPなどの手段を講じて金利を上げつつも市場に資金がばらまかれる事で、実質的に緩やかに金融緩和も行っております(詳しくは先週号を参照ください)。

これはさながら、お風呂に熱湯と水を同時に入れて湯加減を調整しているかのような作業で、わずかづつ金融を引き締める事で、市場のショックを防いでいるようにも見えます。

つまり、市場は現在ややインフレ再燃路線にあって、FRBの利下げ(株式に有利な金融相場)にはほど遠い状態にあるにも関わらず、株価は金利に逆らって好調を維持しております。その状態を変える可能性があるのが今週末に控える雇用統計です。

尚、以下のTruflationのデータによると、インフレの集計値(一年前対比ではなく、積み上げ)について今年は1月を底にしてリアルタイムのインフレは上昇傾向である事が分かり、いまだインフレは終息しきっていないように見受けます。

尚、先週発表のあった、景気先行指数によると、長い下降トレンドに対し、久しぶりに、前月比で+0.1%成長だった訳ですが、以下の私の自前の過去との対比データでは、コロナ前のレベルを割っております。現在はまだまだBad News is Good Newの状態なので、本来ならこの数値が悪化した方がFRBの利下げを招きやすいものでしたが、久々にプラス成長した事で、利下げが遠のいたかもしれません。

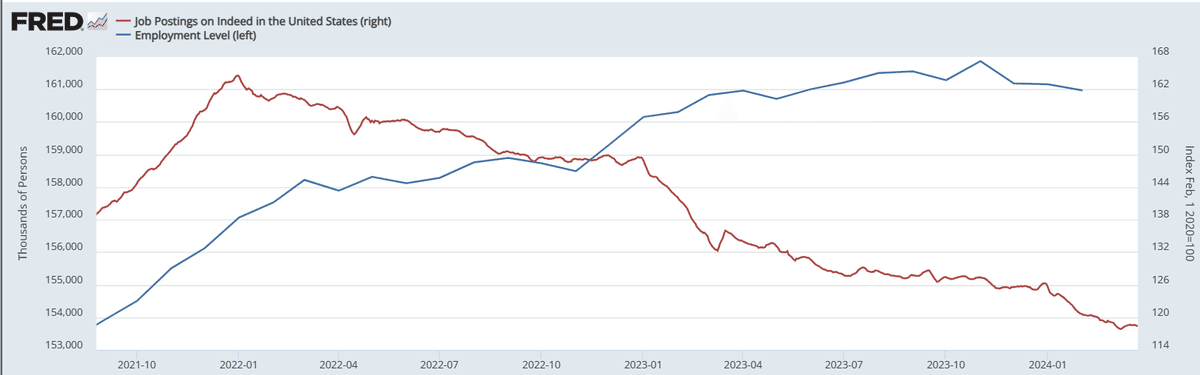

さて、そんなインフレ再燃に対して実は雇用の方が異なる顔も見せています。今、雇用環境は悪化している感が強まっており、表面上強いとされている雇用統計も中期的に見れば下落の可能性が高いのかもしれません。

以下のグラフをご覧下さい。

この記事が気に入ったらチップで応援してみませんか?