無料)6/30 次の株式の暴落があるとしたらいつ?

こんばん、アトレです。

Hana塾のファンダ部として活動してきたこのnoteですが、8月からはHana塾内での無料公開に移行したいと思いますので、改めてどうぞよろしくお願いいたします。

無料化する事で従来よりも表現の幅が広がり、且つ多くの方に見てもらえる事で、より有益なレポートを目指して参ります。

このNoteでは相場、ニュース、指標に対する私の意見を述べさせて頂き、引用ソースについては著作権法に則った記載をしております。

また、個人の調査に限界もあるため、データの正確性の担保までは致しかねますのでよろしくお願いいたします

さて、先週のnoteではS&P500をPERで見た時に割高であることについてファンダメンタルの観点からお伝えさせて頂きました。

今週は、相場サイクルの観点から次に株式の暴落があるとしたらいつか?を検証していきます。しっかり根拠持って説明しますので、よろしくお願いいたします。

まずは、相場サイクルのご説明から。*初心者の方は必読です。

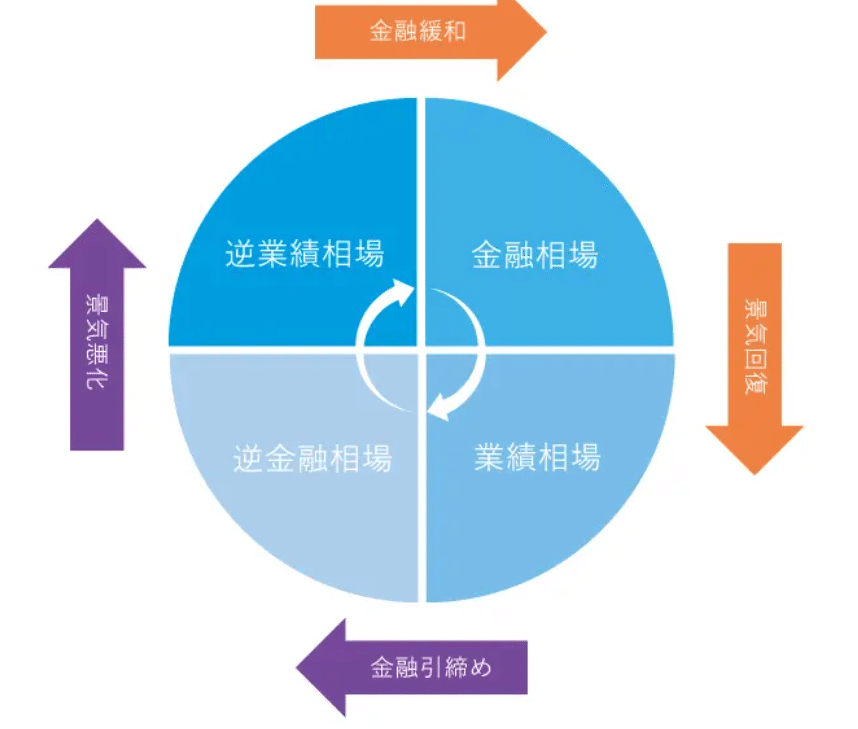

株式相場は中央銀行(日本なら日銀、米国ならFRB)が金融緩和して、企業や個人にお金を借りやすくさせている時が株を買うのに最も適した時期と言われており、これを金融相場と言います。

次に、業績相場では金融緩和は終わったものの、その恩恵と残り香で企業が自力で業績を伸ばしていける時期です。この時期も株式相場には追い風がまだ吹いている時期です。

次に、逆金融相場では加熱した景気とインフレを冷ます時期で中央銀行が政策金利を上げる時期です。

*日本は丁度この逆金融相場に入るか入らないかの時期におります。

逆金融相場では、金利が高く、お金を借りる人が減るので経済が回りにくくなり、景気が後退しやすくなります。金利が上がりすぎる、或いは上がった状態が長すぎると、借金依存体質の中小企業や新興企業は経営が苦しくなり、破綻のリスクが高くなります。この破綻が連鎖して倒産ラッシュになるとリーマンショック、ITバブル崩壊のような経済ショックにつながります(逆業績相場)。

では、米国株式市場は今どこに位置しているか?

これは実は人によって分かれますが、私は「業績相場」だと思っています。

一般的には、米国は利上げを22年初頭に行って以降、まだ利下げをしていないので、逆金融相場が継続中と見る人も多くいます。ところが現在の株式市場はおもしろい事になっており、利下げの有無だけでは語れない状態になっているのです。

2023年3月にシリコンバレー銀行など複数の地方銀行が破綻しました。これは当時価格が一気に下がっていた債券を多く保有していた為に、含み損が溜まった所に銀行取付騒ぎがおきて現金が枯渇したためと言われております。

ここで銀行が連鎖破綻していたらおそらく逆業績相場に入っていたかもしれません。

が、実はその裏でステルス金融緩和とも呼ばれる緩和がありました。

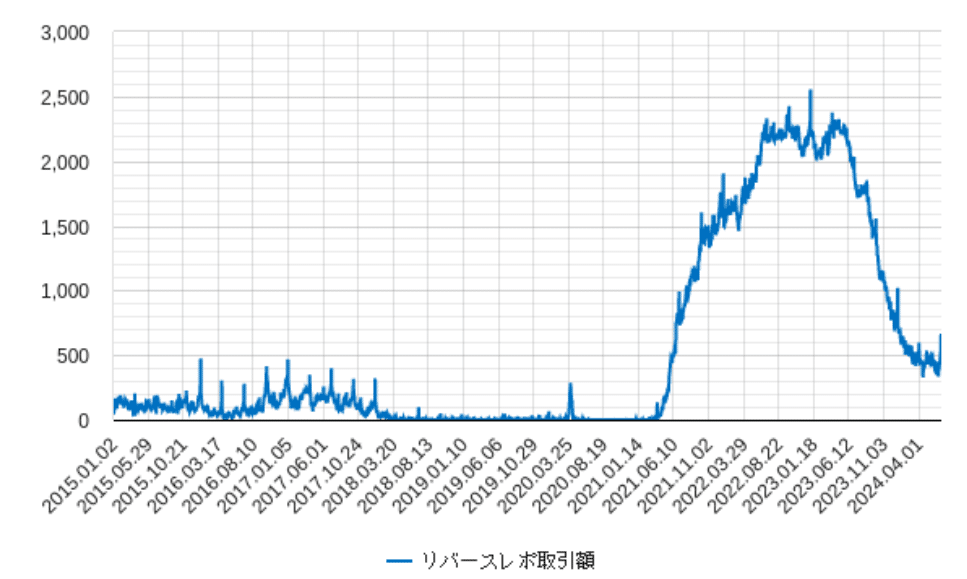

まずは以下は、FRBのリバースレポ推移です。ここでは細かい説明を省きますが、グラフが上昇している時は市場のマネーが吸い取られ、減少している時は市場にマネーが供給されている時と大まかに考えて下さって結構です。

2023年4月頃から一気に大量のマネーが市場に放出されているのが分かります。ピーク時からの減少額(市場に放出された額)は実に2兆ドル(約320兆円)なので、日本の国家予算並みの金額が市場に投入された計算になります。また、地方銀行の救済措置としてBTFPという政策でリバースレポの1/10程度のお金をFRBが地方銀行に貸付(つまり市場に供給されたと同義)がおきました。これは経済ショックの予防的措置として知られていますが、実質的な金融の緩和的な効果があったと言われております。

その証拠に以下のシカゴ連銀が調査している市場における金融環境を調査するNFCI(シカゴ連銀金融環境指数)を見ると、綺麗に23年3月以降は下落(金融環境は好転し緩和的)になっている事が分かります。

更に時間軸を引き延ばして見てみます。

過去黒線のゼロを下から上に超えたところは、株式暴落局面を迎え、ゼロギリギリの箇所も何かしらの金融危機がありました。

①ITバブル崩壊時

②リーマンショック時

③欧州債務危機(ギリシャの破綻危機)

④コロナショック

⑤シリコンバレーバンク破綻

こうして見ると、金融環境が改善されていっている現在は金利は高いながらも、「逆金融相場」と呼ぶには無理があり、金融環境は引き締まりに欠ける感が拭えません。

これが私が「今は業績相場の最中」であり、本当の金融引き締めはまだ先に来るのではないか?と考えている理由です。

次に以下をご覧ください。本題はここからです。

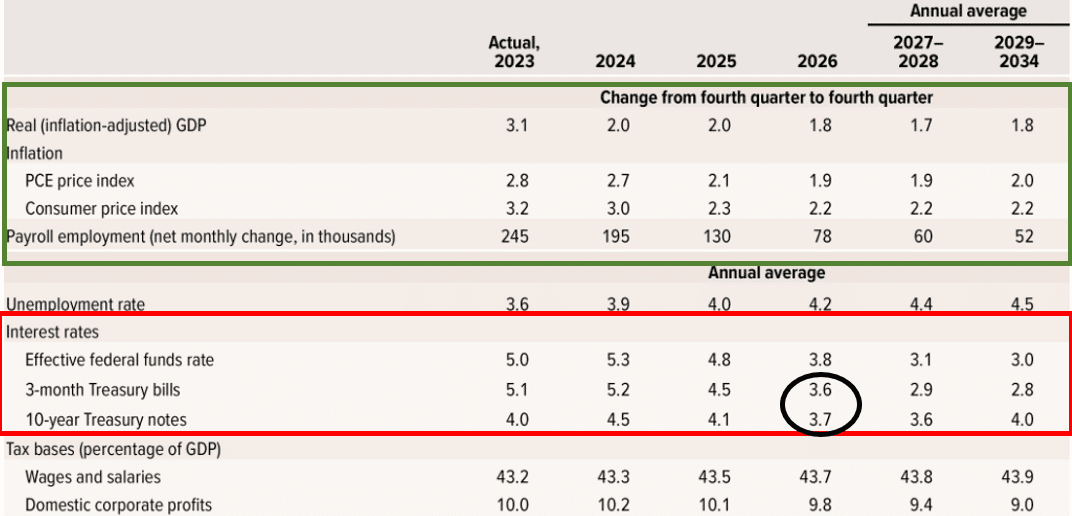

これは米国議会予算局(CBO)作成の今後の経済見通しですが、まずは緑枠の箇所から。これによると、経済は2024年以降2026年まで緩やかにインフレが低下し、GDPも緩やかに低下し、賃金上昇率も今よりマイルドになるという見立てです。現在FRBがインフレ低下を目指してワークしているのですから当たり前の予想と言えます。

ところが、赤枠内を見ると政策金利が2024年:5.3%、2026年3.8%となっており、大して下がっていない事が分かります。ついでに言うと2027年~2034年の期間も3%超えです。ここから見える事は政策金利が高い状態が維持され、強めのインフレが続く事を示唆しています。この事から米ドル、ゴールド、不動産、原油などのコモデティが引き続き強い時代が続く可能性があります。因みに、あのウォーレンバフェットは昨今、原油関連株を買い増ししている事も気になります。

バークシャー、オキシデンタル株買い増し 保有比率29%近くに (msn.com)

そして見逃されがちですが、黒丸にも注目ください。2026年に3か月債と10年債の逆イールドが解消し、順イールドになっている予測です。一般的には現在のような逆イールド現象が解消し、順イールドになるときに経済の暴落的なショックが起きてきた歴史があります。

以下の図は、米10年債利回りー3か月債利回りで、正に上記の逆イールド状態が分かるようにしたものです。丸地点が逆イールドですが、すべてのパターンで順イールドに転じた後にグレー色掛けのリセッション(景気後退期)に入っております。つまり、2026年に仮に順イールド化するのであれば過去の歴史に学んでリセッションに警戒をした方が良いです。

また、以下はCBOのデータの中でもう一つ興味深い点ですが、真ん中の黒の太字に注目ください。これは債務(国の借金)がGDP比で何%に今後なるのかを示したデータです。2024年現在で99%ですが、2034年には120%を超える予測が出ております。ここから読み取れる事は、米国は債務を拡大させる路線を想定しており、即ちそれはインフレになり易い事、そして借金比率が悪化するので債券が売られる(債券利回り上昇=金利上昇)へと繋がるリスクが上がる事を意味します。

最近Youtubeなどでは、インフルエンサーによって「ドルを買いなさい」とか「ドル資産を持とう」という言葉をよく聞きますが、なるほど確かに経済の暴落が起きない限りは金利は高く維持されそうで、日本が今の水準の金利レベルを維持する限りはドル高局面が当分の間継続する事がこのCBOの経済予測から読み解くことができます。

この記事が気に入ったらサポートをしてみませんか?