1000兆円超え、桁違いの金額。運用会社の資産規模、世界&アジアのトップ10

様々な優遇制度の普及に伴い、将来の資産形成のために投資信託(投信)を活用しているかたが徐々に増えてきています。投信は「共同投資」「シェアする投資」ととらえていただくと理解しやすいでしょう。

キャッシュバックキャンペーンの紹介

会員登録など簡単な作業でお金がもらえるお得なキャッシュバックキャンペーンを紹介しています!以下の記事をご覧ください!

投資信託の主役のひとつ「運用会社」

投信は多くの投資家から集めた資金を、専門家に任せてまとめて運用するので、一般的には個人投資家にとっては、少額から手軽に分散投資ができ、効率的な運用が可能になります。また、いつでも時価(基準価額:投信の価格)を把握する高い透明性や、いつでも現金化できる流動性も兼ね備えています。

投資家(受益者)が投信を購入する時は、証券会社や銀行などの「販売会社」(窓口)を通じ、そのお金を実際に運用するのは「運用会社」(運用の専門家:委託者)です。そしてお金や資産を保管・管理するのは運用会社ではなく「信託銀行」(金庫:受託者)です。運用会社は株式や債券などの資産の売買について、信託銀行に指示を出し、信託銀行が実際の売買をします。

このように投信に関わる会社にはそれぞれ役割があり、倒産などで各社への影響が軽微になるように、倒産隔離機能も備え、組織的にも分散がはかられています。今回はこの中から、実際にお金を運用している「運用会社」に着目しました。

世界の運用資産規模ランキング

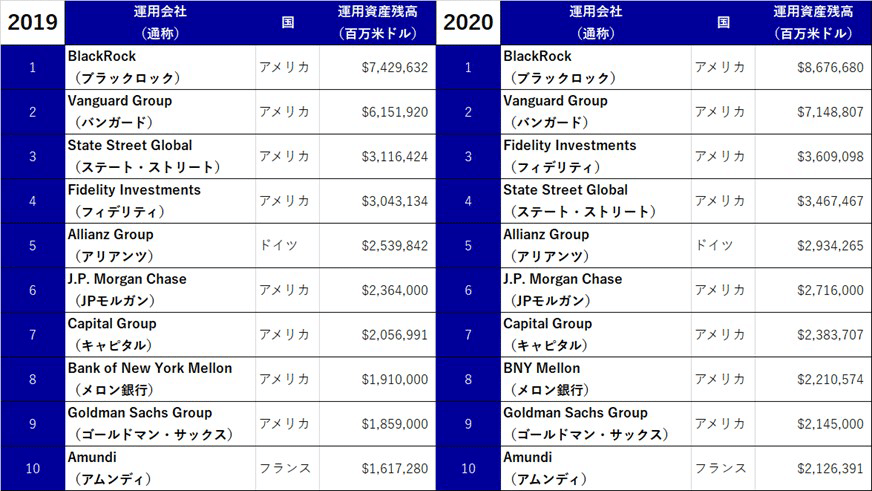

世界全体の運用資産はどれくらいの規模になるのでしょうか。世界の運用資産ランキング上位10社を、2019年末と2020年末で比べながらみてみましょう。

世界の運用資産規模トップ500社の運用資産残高の総額は過去最高の119.5兆ドルを記録しました。2019年末に初めて100兆ドルを超えてからさらに大きく資産を増やしています。

・世界の運用資産ランキング・トップ10

世界3大運用会社といえば、2019年のトップスリーでもあるブラックロック、バンガード、ステート・ストリートを指すことが一般的であり、これらトップクラスの運用会社は、米国会社四季報などを見ても、株主として頻繁にでてきます。主に投信やETF(上場投信)を通じて、アメリカの上場企業の40%ほどの企業の株主となっています。

運用資産残高の左端最初の一桁は「兆ドル」を表しています。2020年ランキング1位のブラックロックであれば、8兆ドル超(6月8日時点の円換算で約1100兆円超)になります。2位のバンガードは7兆ドル超(同約900兆円超)です。

日本の経済規模を表すGDP(国内総生産)が約5兆ドル弱(550兆円)ですので、たった1社だけで日本のGDPを超えてしまう運用会社が、世界には2社もあることに驚かれるのではないでしょうか。

では、2019年をベースに上位ランクの会社について特徴を簡単にご紹介します。

・第1位:ブラックロック(7兆4296億32万ドル)

ブラックストーンの債券運用部門として1995年に誕生し、買収を重ねて大きくなっています。ETF(上場投資信託)において世界トップクラスのブランド「iシェアーズETF」を抱えています。共同創業者で現CEOのラリー・フィンク氏が率いています。

・第2位:バンガード(6兆1519億20万ドル)

「インデックス・ファンドの父」といわれる創業者の故ジョン・ボーグル氏が、1976年に世界初の個人投資家向けインデックス・ファンドを売り出しました。バンガードは上場企業ではなく第三者株主も存在せず、バンガードのファンドに投資をする投資家がバンガードの保有者になる仕組みで経営されています。

・第3位:ステート・ストリート(3兆1164億24万ドル)

世界ではじめて設定したETFのSPDRシリーズ、「SPY」(SPDR S&P 500 ETF)があります。現存する銀行としては米国国内で2番目に古い歴史を持つ金融機関で、大手機関投資家および各国政府との取引がメインです。

・第4位:フィデリティ(3兆431億34万ドル)

株式非公開の同族経営による独立系資産運用グループで、資産管理業務に強いです。伝説のファンドマネージャー、ピーター・リンチ氏が1977年にスタートしたマゼランファンドは世界規模に成長しています。

アジアの運用資産規模ランキング

さらに地域を限定し、日本を含めたアジア・パシフィック地域も同様にみてみましょう。

・アジア・パシフィック地域の運用資産ランキング・トップ10

第1位:三井住友トラスト(9281億45万ドル)

三井信託・中央信託と住友信託をルーツにもつ老舗グループです。傘下の運用会社である三井住友トラストアセットマネジメントには国内で初めてシリーズ化した「SMTインデックスシリーズ」があり、近年では次世代テーマ型の「SMT MIRAIndex」もシリーズ化されています。

第2位:三菱UFJ(7806億55万ドル)

傘下のの三菱UFJ国際投信は販売手数料がかからないeMAXISシリーズが人気を誇っています。特に「eMAXIS Slim米国株式(S&P500)」が有名で、次世代テーマ型の「eMAXIS Neoシリーズ」もあります。

第3位:日本生命(6882億67万ドル)

傘下のニッセイアセットマネジメントが展開するインデックス・ファンドの「<購入・換金手数料なし>シリーズ」が有名であり、古くから人気を誇っています。

アジアではトップクラスの運用会社でも、世界ではトップ20位にすら入っていない状況ですが、アジアの中では日本企業が圧倒的な存在です。ただ近年では、10位以下に中国系企業が多く伸びてきているので、数年後には大きく変わっている可能性もあります。

投資信託を選ぶ時の商品名の注目点

投信を選ぶ際に商品名がわかりにくく「その商品が何に投資しているか、どのような商品なのかよくわからない」という声をよく聞きます。

投信の商品名には基本的なパターンがあります。このパターンを把握しておくと、慣れてくれば見ただけでおよその特徴がわかるようになります。次にこの便利な見方を実際の投信を例に解説します。

ネーミング事例

「ブラックロックESG世界株式ファンド(為替ヘッジなし)」

上記は実在する投信ですが、商品名が区切られておらず、わかりにくいかもしれません。その場合、次のように区切ってあげると特徴を理解しやすいでしょう。

「ブラックロック / ESG世界株式 / ファンド / (為替ヘッジなし)」

「運用会社 / 投資方針・投資対象 / 運用スタイル(アクテイブかインデックスかなど)/(その他条件など)」

もちろん、一概に上記パターンで表記されていない変則的な商品名もありますが、このパターンを理解しておくと投信を選ぶときに便利でしょう。

アセマネ業界への転職におすすめのエージェントと活用のコツはこちら。

記事をお読みいただきありがとうございます😊もしよろしければ支援いただけると幸いです✨記事更新の励みになります(^^)