今週の岡崎さん038 2つの統計を見極めた後に動いた方向につく!

マーケットアナライズマンデー

今週のストラテジー:米景気のスローダウン懸念を跳ね返せるかを見極める。

◇今週は2つの統計に注目。

・火曜日のCPIは予想より上であれば株価上昇が期待される。

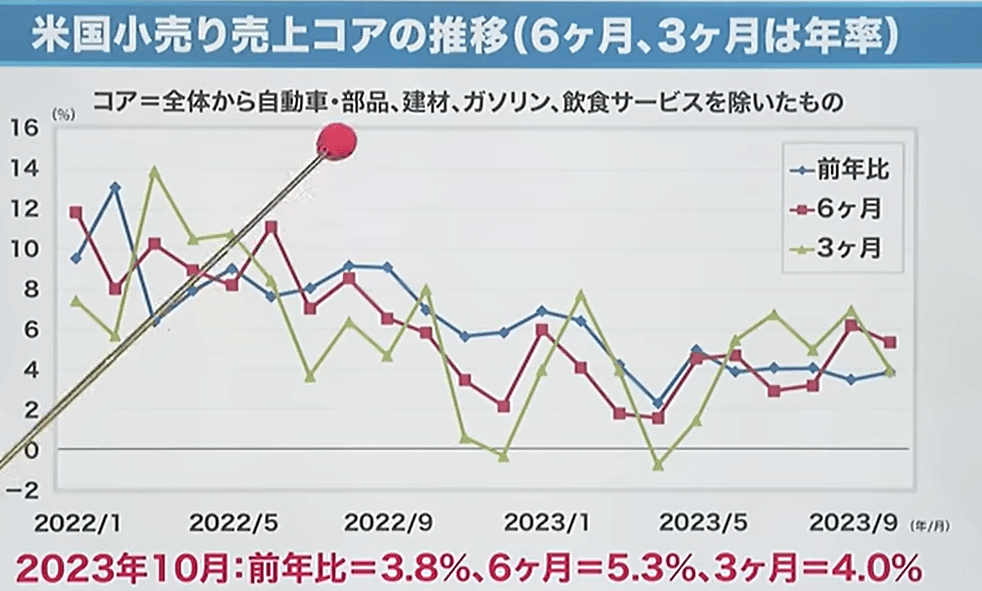

・水曜日の小売売上高が最重要。現時点では弱いと予想されている。小売の統計が悪かった場合はNAS100などハイテク産業以外は下落圧力を受けやすい。

◇週の前半は様子見ムードになるだろうが、このあたりを確認できた後は、日経平均はギアをあげて33000方向に向かうのではないか。

◇SQ通過後利食いが入ったが、32000を割らずに切り替えし、5日線の上に浮上している。※岡崎さんは好きではないと言いつつ「SQ日の金曜日後場が強かった月は強い」という相場格言を紹介。

◇注目すべき点として金利低下より前に10月20日以降原油価格が先行して下がってきている。これはグローバルな景気がスローダウンしていると市場が見ているか。

→その後FOMCでの発言もあり金利が低下し始めて10月27日からアメリカがボトムをつけて折返しという流れ。

◇注意点として、NASやSP500は強いが、Russel2000は戻っていない。つまり、金利低下の要因は「景気のスローダウン」なので、クオリティ株ではない景気敏感株やグロース株はそれほど戻せない状況。

◇アメリカの状況を見て日本はどっちかと考えたときに、日本はSP500やNAS100側の動きをしている。資源価格下落などの景気のスローダウンの影響を直接は受けないと判断されているか?

◇(鈴木さん)日本の決算は、内需系が強い。

特に三越伊勢丹が営業利益が2.2倍。百貨店やデパ地下関係は強い。寿スピリッツも非常に強かった。

今週の注目銘柄:サンウェルズ

パーキンソン病専門の有料老人ホーム「PDハウス」を中心とした介護事業を手掛ける

マーケットディーパー:今回はCPIと米国債格下げの解説。

今回は土曜日に更新します……。

マーケットチェック

「イスラエルVSテロ組織(ハマス・ヒズボラ)」止まりになると見ているか。

・米国株は10月27日をボトムにして底打ち(Russel2000だけ一旦下落後に上昇。Russel2000は「シェール」のビジネスと結構連動する)

・逆イールドの修正

・実質金利が2.5→2.1まで低下 / VIXも低下

・ゴルディロックス相場は、長期金利が4%以下にならないと期待しづらい

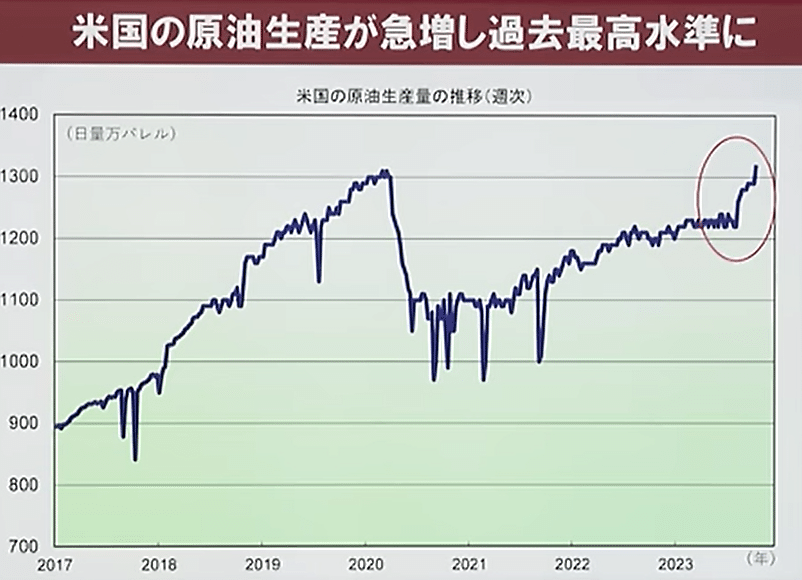

・原油価格の上昇は「供給ショック」の警戒が薄れて落ち着く。

→原油の下落はRussel2000には良くないが、日本には恩恵あり。

・日本のGDPはマイナス。→日経平均は33700を越えるかもしれないが、年内には材料がない。NVIDIAがよほど良い決算が出れば半導体一本足打法でなんとかというレベル。

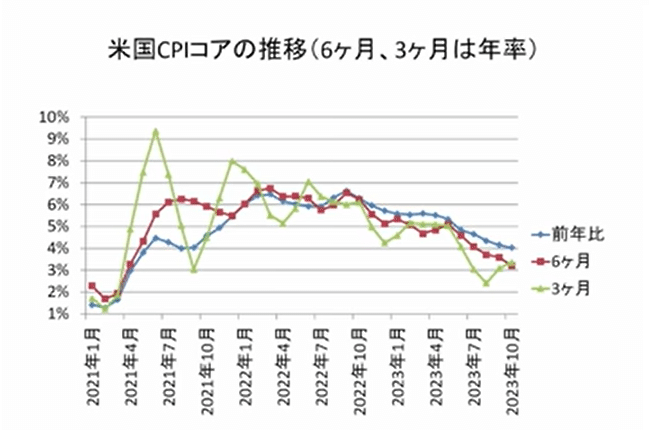

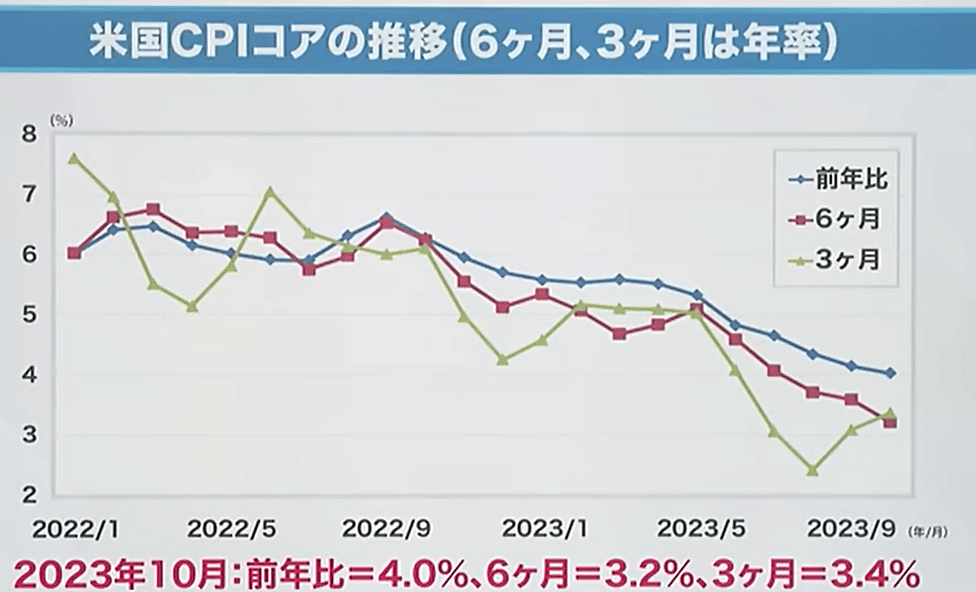

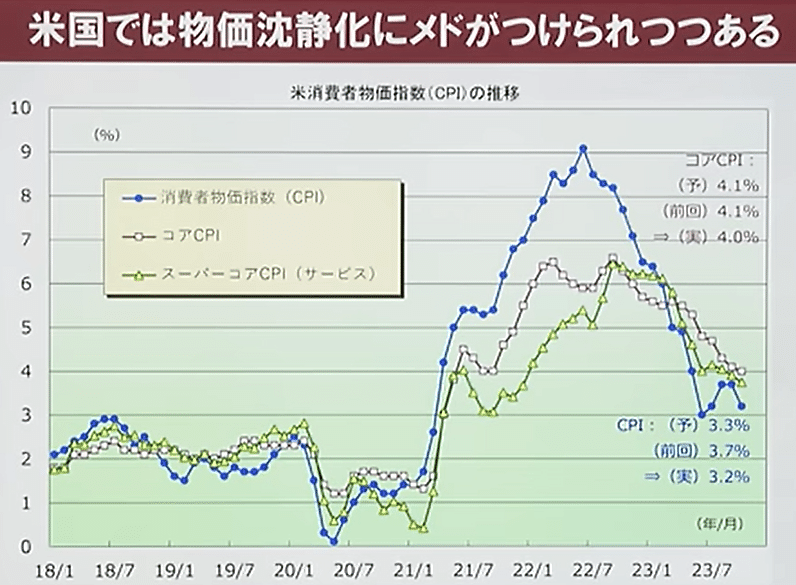

今回のテーマ:CPIを受けて市場は何を織り込んだか

コアが浮上しなかったので、11月・12月も低下するという期待。

FRBが重視しているPCEは下がる。FRBは前回FOMCでPCEコアを3.7と見ているから、これよりもPCEが低下しているのであれば、今回の利上げはないということで、さらに米国株買いの材料となる。

イールドカーブを見ると、10年債の利回りは下がっていないが

短期の国債利回りはFOMC、CPIの結果を受けて低下傾向にある。

実質金利のイールドカーブ見てみると、10月17日のイスラエル問題発生後に原油価格の上昇→インフレ再発の懸念から2.5を越える水準に。その後は低下傾向にある。ただし、7年より上の金利はまだ高い水準にある。

期待インフレ率はどれを見ても、2.0を下回っていない。

→市場ではインフレ率が2.0%まで低下することはないと見ている。

FF金利の先物市場はもっと顕著。FFレートはFRBの見通しより早くFFレートが下げられていくと見ているが、FFレートはもはや3.5%より下に来ることはないと見ている。つまり、市場はインフレはだいたい3%くらいで安定する=中立金利が上昇すると見ている。

→原油が下がらない限りはドル円がなかなか下がらないことになりそう

→円売りヘッジ日本国債がかなり強くなるだろう。

日本は、原油に頼らない社会構造にしていかないと、これからもお金がじゃんじゃん海外に流出していく。金利差も埋まらないからドル円は大きく下がることはなく、通貨の力がどんどん弱まって行く…。

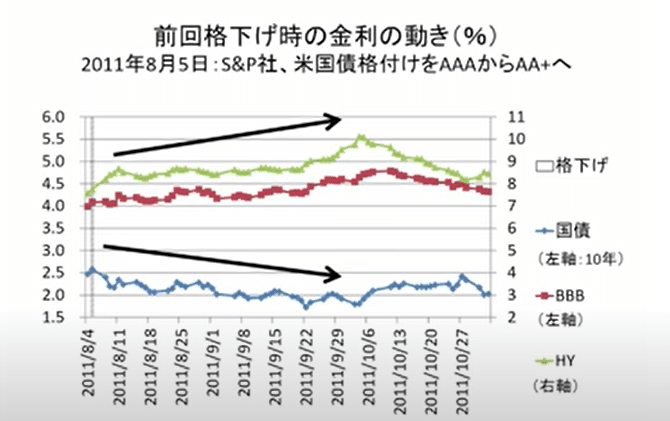

米国格下げのパラドックス :昔と違って「格下げ」は長期金利を「低下」させる。その構造について

クレディ・スイスのときにも同じことを説明してくれていたのですが、再度おさらい。

債券の運用はどういうふうに行われるか。=「ポートフォリオ全体の平均債券格付をキープするように組む」

単純化するとこんな感じ。

AAAであるアメリカ国債の格付けが下がった場合に売られるのはアメリカ国債ではない。むしろアメリカ国債は買われて、格付けの低いジャンク債=ハイイールド債券のほうが売られる。

つまり、アメリカ国債の格付けが下がると国債が売られて金利があがるというのは、この運用ルールを分かってない人間の勘違い!むしろアメリカ国債の金利は下がる。

実際に2011年の格下げのときにまさしくその通りになっている!

マーケットアナライズ

グローバルラップ

・10年金利は10/19でピークアウト(タイミングで見るとFOMCやCPIではなく原油価格ピークと一致)

→金利低下とともに景気減速を織り込みはじめているのでRussel2000だけはちょっと弱い。

・独・英が戻りが弱い。

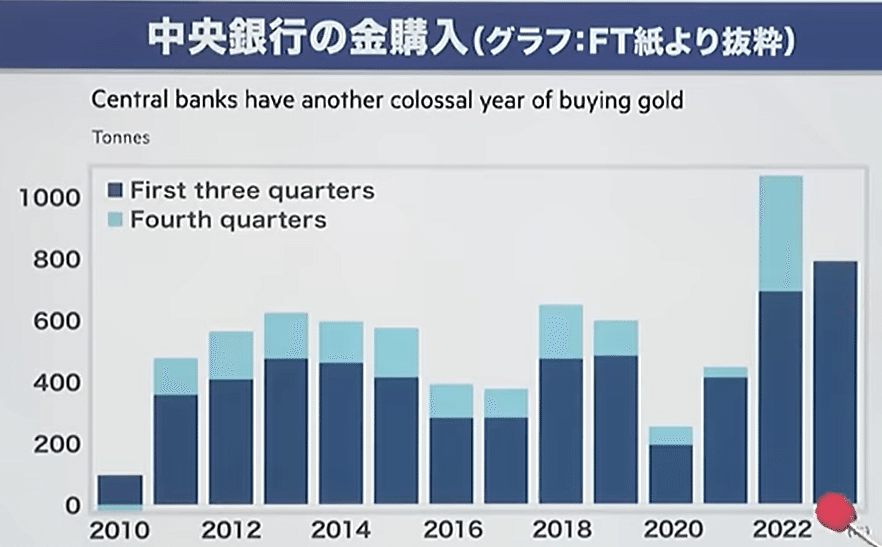

・金利が上がってるのに金価格が下がらないし、金利が下がっても微妙

=非・先進国の中央銀行など公的機関の買いが続いている。グローバル経済からの脱却に向けてドル依存は危険だと考えている国が増えている。

今週のMost Valuable Stocks

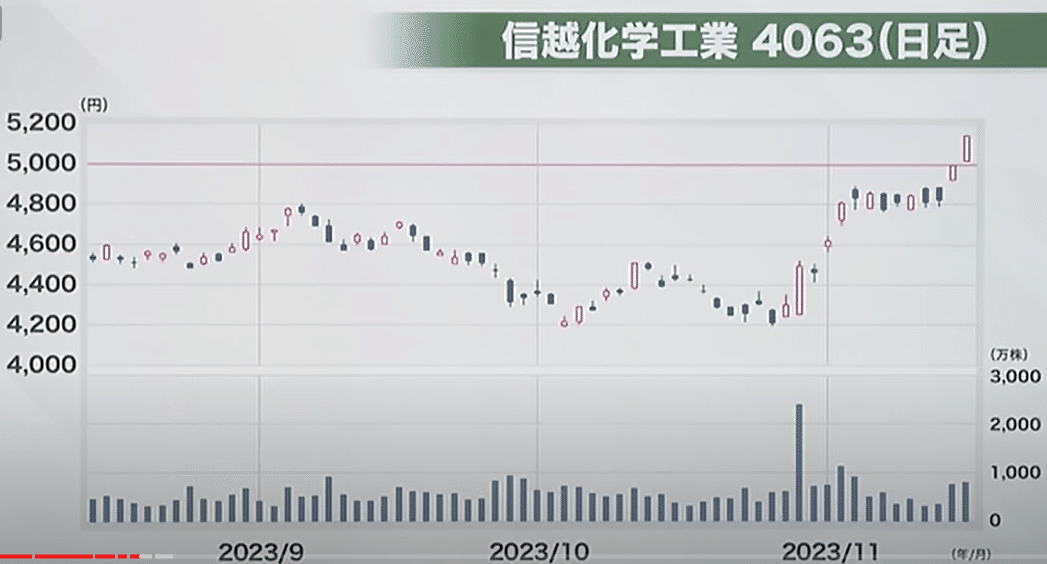

東京エレクトロンは上場来高値。市場見通しが11兆円→13兆円

信越化学も「ホーム・デポ」の決算から住宅市場回復の観測が出たため、塩化ビニル価格の回復を見越して再上昇。

リクルート。アクティビストの買いが入る。

三井住友やトヨタ・マツダなどバリュー関連は強い。

スノーピークやメドピアなどは大きく下落。

今週の注目ニュース

マーケットディーパーと同じところは割愛。

小売売上高の解説は今回始めてなのでチェック。

アナライズプラス壁谷さん:アメリカ株の展開

ここまできているので、FFレートのさらなる上昇はもうなくなった

明らかに今はバリエーションはもう利下げを先取りしてしまっている。

金融相場は先取り終わっているので行政相場。

EPSが上昇するにつれて上がるかどうか決まる。

アナライズプラス2高井さん:原油&金相場の展開

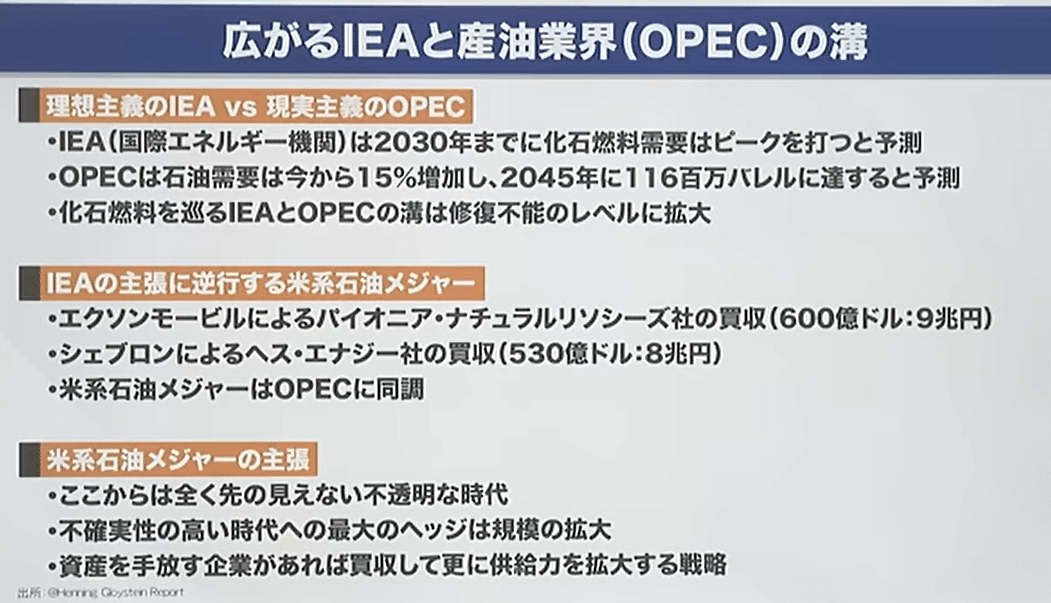

☆アメリカは原油需要は今後も高まると考えている。

再生エネルギーが減速して原油エネルギーに回帰

金利と金価格は基本的に逆相関というのは常識。

ところが2023年からは実質金利が上がっているのに金価格は上昇

とにかく個人投資家じゃなくて中央銀行がガンガン金を買っている

岡崎さんの宣伝

https://zakioka20231115.peatix.com

よろしければサポートお願いします。いただけたお金は岡崎良介さんへの推し活に使わせていただきます