今週の岡崎さん042 今年最後のFOMCについて注目ポイントを整理!

岡崎さん、日経平均の株価見通しは控えめだけど、FOMCに関してはめちゃくちゃ期待してますね…ちょっとShenさんや村松さんと見通し違うのでおもしろくなってきました。

マーケットアナライズマンデー

雇用統計は予想よりしっかりしていた。

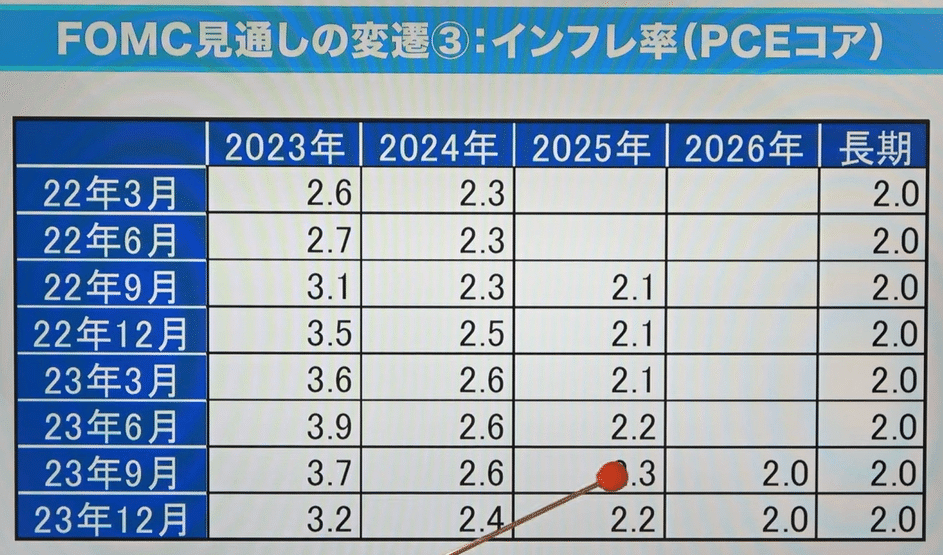

インフレは鈍化傾向にあるし追加利上げはない。

後はFRBの見通しに注目したい。

先週は極端な円高に対してネガティブガンマ解消の売りが出たがその巻き戻して一旦32900付近まで戻している。

今後は企業の体質改善によってどの程度の円高・円安に耐えられるのか。そもそも円安・円高どちらが良いのかということで為替の動きに企業の先行きが試される展開になるか。

今週のストラテジー

・今週はアメリカの動きに引っ張られる週。

先週の動きはMSQ絡みでありいいところどりで33000より上にいたところから揺り戻して大きく下げた。今週は揺り戻しの揺り戻して33000当たりを目指す動きか。すごく強気にはならないが大きく怖がる状況でもない。

・先週の為替の急落は、アメリカ長期金利の急速な低下+植田総裁発言+政権の混乱

むしろ政治の混乱が起きているため、岸田政権も植田日銀も「何もしないでほとぼりを待つ」モードになるか → 何もしなければ市場は元に戻る動き=プラスだし、アメリカに引っ張られる。

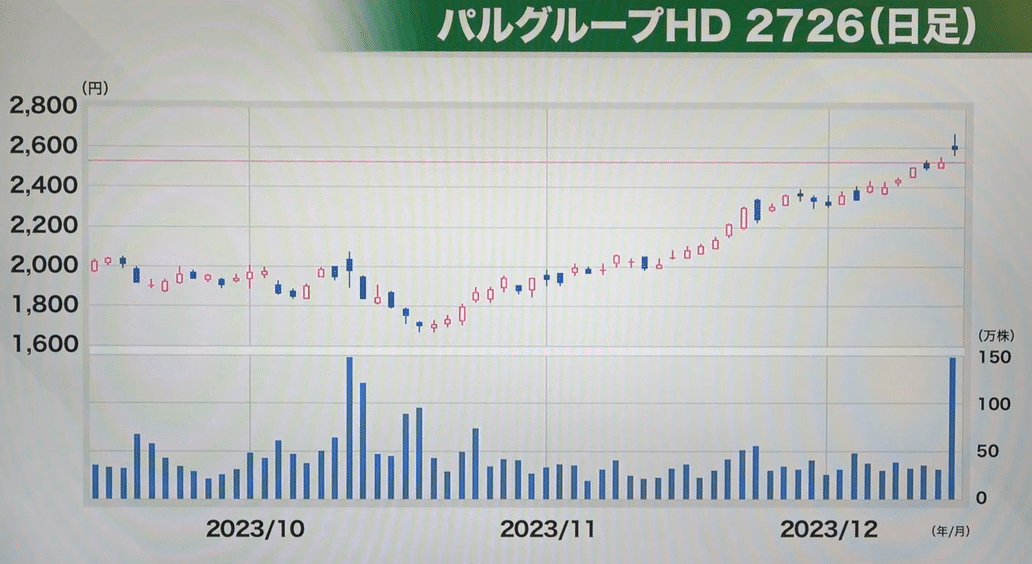

・市場では年末はTOBやMBOの動きのほうが目立つのではないか

岡崎さん「現在IPOが低調でMBOなどが盛んなのは良い兆候。デフレ時代はIPOしての資金調達できる企業がちやほやされて、むしろ上場後はあまり市場で評価されない企業が多かった。インフレ時代になって、金利やコスト上昇に負けずに成長する、ということができない企業は淘汰されていったり自主的に退場していくということ」

「インフレの試練を越えて、どうでもいい企業が淘汰されて本物だけが残るようになれば、グロース市場はいよいよ投資する価値がある企業となる」

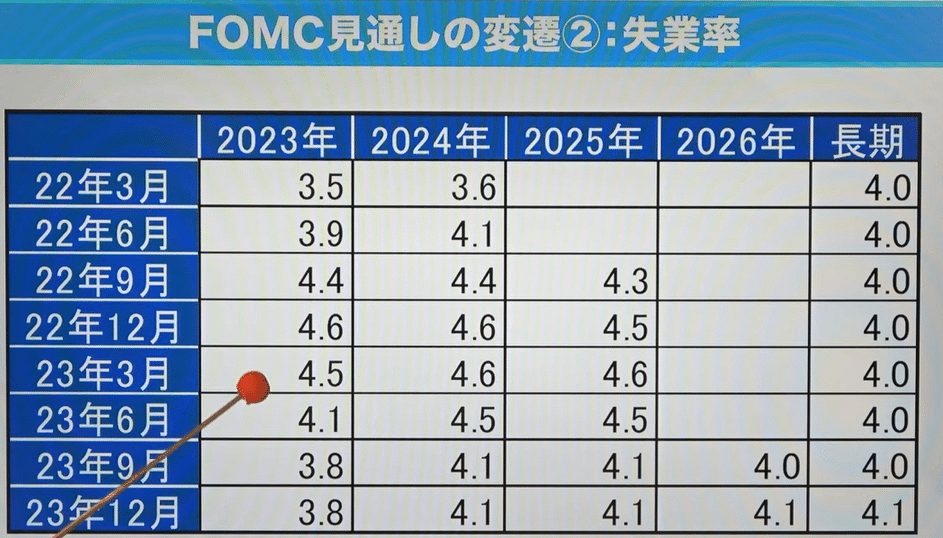

FOMCの注目ポイントはやはりSEP。特に2025年のFF金利見通し

1:FF金利見通し

9月は2025年のFF金利見通しが3.9%だった。これに対して市場は今3.5くらいまで見通しを落としている。果たしてこれにどのくらいFRBが合わてくるか。

2:潜在成長率が上がっていれば株価にはプラス

さらに、潜在成長率の評価が上がってくるか。FRBの見通しは未だに1.85%だが、アメリカはこの3年間、成長率3%以上が続いている。この見通しが引き上がれば「アメリカは金融危機の後遺症による低成長」を克服したとみなされる

→こうなればアメリカのFF金利は3.5%以下にはなかなか下がらないので、ドル安円高は一定以上には進行しない。

ECBについて

岡崎さんはECBの利下げはFRBよりも後にやると見てるのか…。

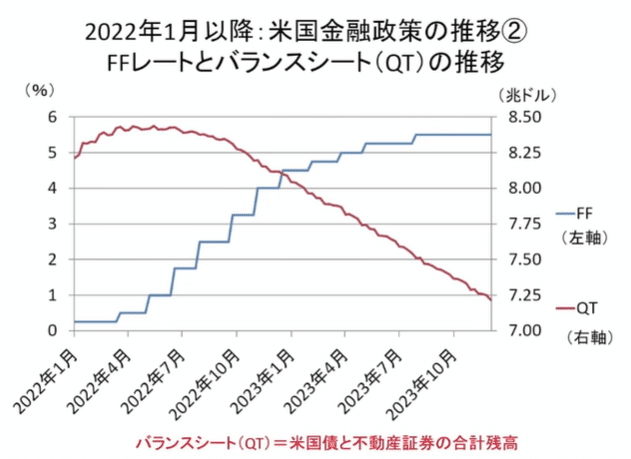

QTについて

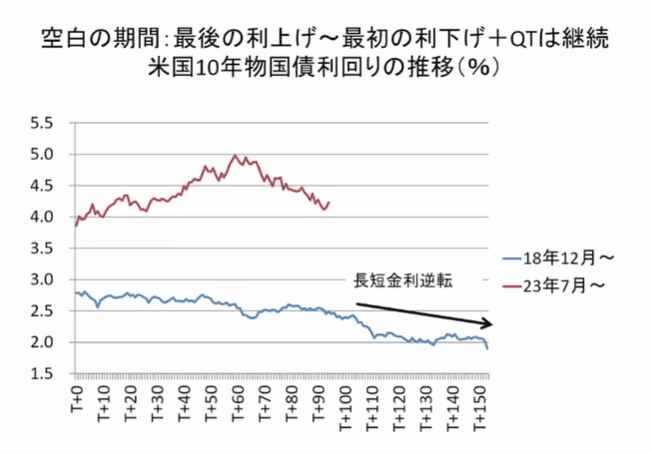

まず大前提として、QTは「長期金利の上方圧力」である。なぜかというとバランスシート縮小=FRBが米国債の再購入をやめるから。つまり、FF金利の引き下げを始める時にQTがそのままだと、短期金利が低下して長期金利だけ上昇というかたちでさらに逆イールドが進行してしまうため、FF金利引下げについて考慮され始めると、QTについても終了時期や条件が明言されることになるのではないか。

こうなればアメリカはめちゃくちゃ株価が上がるのではないかと思われる

日銀金融政策決定会合について

上でも述べた通り、今回政局が荒れているため、日銀が動くということは全く考慮してない

今週の注目企業:富士フィルム

名前はフィルムだけど実態はOA機器+化学メーカー。特に医療機器や医薬、液晶材料、オフィス機器展開などバイオ、ヘルスケア注力。

・3年中期経営計画の3年目だが、すでに前倒しで達成し増額している。

・ヘルスケアは医療用だけでなく化粧品も好調で3割

化学は半導体向けマテリアル中心に25%

ビジネスイノベーション(FUJI XEROX買収)がDXなどで30%

イメージングは15%ではなぜか今になって世界中でチェキが大人気なのでフィルム増産中。

・ずっと成長を続けていて、14年連続増配企業でもある。

懸念点としては今年は投資先行でキャッシュフローがマイナスな点。

マーケットディーパー FOMCの判断

「金融引き締めの峠を超えた」

・10年金利がついに4.0%を切った! ただ注意すべきは、インフレ率も下がっていくので「実質政策金利」自体は2.2%くらいが維持される。決して緩和的な状況ではない。

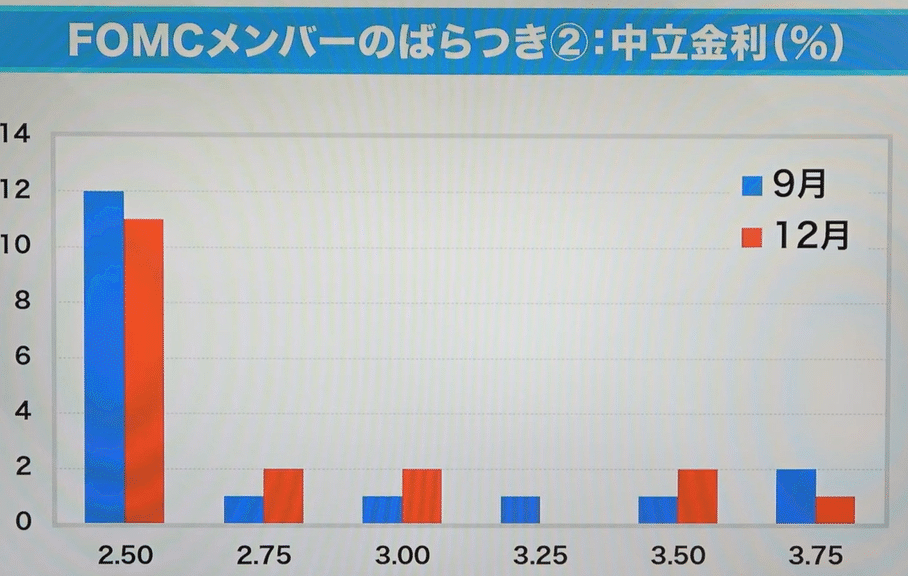

・2025年以降の中立金利については、市場よりもむしろFOMCの方がハト派的な見通しとなっている。(つまりFOMCはかなりハト派的な見通しを出したのに対して、まだ市場はそこまで金利が下がることは受け入れていない)

ダウが最高値更新。NASやSP500はまだ最高値ではない

一方日本は、パーティー券問題で政治がゴタゴタしたりドル円下落で伸び悩む。

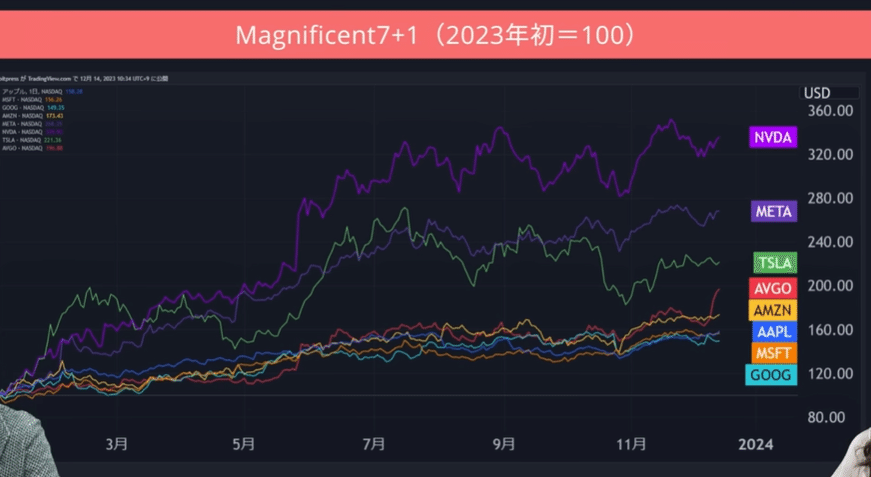

長いトンネルを抜ける米国株

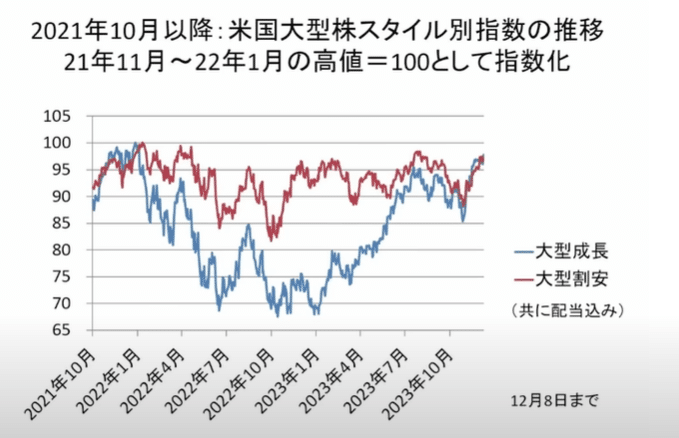

やはり強烈な利上げ局面において、いくらアメリカが強いといっても、資金調達などに不安がある中小型株は露骨に劣後することがわかる。NASDAQも少し弱い

利上げ局面において、途中経過ではバリュー株・割安株が明確に優位だが、出口局面が近づくと結局成長株が追いついてだいたい同じところにいる。

金利が上昇すると成長株はダメというのは定説だったが、米国に関しては「利上げの終了のシグナルが見え始めて、成長にゆらぎが見えなければ成長株もちゃんと上がる」ということが示されつつある。

むしろ割安株は、下がらなかっただけであまり上がってはいない。

何れにせよ、金融政策によって株価が乱高下する状況は終りを迎えつつあり(逆金融相場の終わり)これからは企業業績が重要になっていく(業績相場へ)か。 ただし、この選別期間に入ると、特定の銘柄に資金が集中してしまいがち。

=利下げがなかなか始まらない場合「局所バブル」が起きてそのあと弾けるリスクが有る(それがいつになるかわからない)

利上げの峠は過ぎたが、QTはどうなるか?

元々QEというのは2つの効果に分解できる。

1:ポートフォリオリバランス効果(こっちがメイン)

中銀が「安定していて金利も得られる国債という商品を市場から買い占めてマネーを供給する」から、他の金融商品にお金が移動するという仕組み。(単にお金をばらまいてるだけではない)

2:シグナリング効果

そもそも今引き締め中なのか緩和中なのかをわかりやすく示す。どのくらいの引き締め、どのくらいの緩和かが数値としてわかる。

QTの終了日はいつになるか?

ただしQTはもうすぐ終わるというシグナリング効果によって長期金利はもう少し下がるか

今は利上げは終わったが、QTがいつ終了になるかは示されていない。QT終了のアナウンスは早ければ3月FOMCにでるが、もう少しあとになる可能性がある。QTも終了となるといよいよ全面的に引き締めが完全に終了状態(金融正常化状態)になる。

ただし、QTが終われば中小型株は上がるかというと、緩和状態になるわけではない。緩和状態というのは、中立金利よりもFF金利が低い状態を指す。

じゃあこれからのアメリカはもう大丈夫なのか?

まだそれはわからない。

QTと利下げがスタートする際にすでに失業率が4.2%になってたり雇用統計の数字がマイナスとかになってたら利下げが間に合ってないので☓。

とはいえ、今はアメリカの上昇に乗っていって、悪い兆候が見えたらさっと降りたほうが良い。そういう戦略でもあるし、やはり大型株のほうが良い。

マーケットアナライズ

今年は日本株上昇したけどまだ日本株はホップの状態。ジャンプの時期はまだだという強気の発言。

グローバルラップ

NYダウが高値更新=上昇トレンドに入った。これからさらに緩和的な状況が期待される。

一方で日本は金融緩和や財政の恩恵はあまりないから企業が自分で頑張るしか無いという状況に。そのかわり経営効率化へのプレッシャーは相当強くなってきているので、ここで生き残った企業はさらなる成長が期待できる

原油は下げ止まったと思われるが、V字回復は難しいか。

今週のMVS

東京エレクトロンはさらに高値更新だが少し伸び悩む。

一方自動車関連株は反動減

銀行も、金融正常化への期待がやや後退して下落

円高が進む警戒でインバウンドも一服。外食などは堅調

アメリカの住宅市場への期待で信越や住友林業が強い

内需系は非常に堅調

中堅グロースにも資金が入ってきている

今週の注目ニュース 12月FOMCのチェック

注意点として実質政策金利は下がっていない。引き締めを緩めてるわけではない

潜在成長率や中立金利のコンセンサスは1.85から少しだけ上方シフト

2025年までは市場はFRBよりも早期の利下げを織り込んでいるが

長期的には、市場のほうがFRBメンバーよりもシビアに金利を見ている

糸島さんのコメント 海外企業が狙う日本企業はあるか?

まだ中国の消費は低迷している

逆に、鉱工業生産はかなり良い。補助金等がきいている

→日本の工作機械メーカーにも少しプラスになるか

来年の日本は、今年の自動車株のような伸びは期待しにくい

その分エレクトロニクスが復活できるか

日本のTOPIXのバリエーションは安い。

東証改革のお陰でPBRは底上げされてきているが…

海外投資家が狙っている日本企業

2024年は非財務情報が重要になってくる。

改革を行っている企業に注目があつまる。

いいなと思ったら応援しよう!