2月17日の岡崎良介さんまとめ:「レバナスのヤバい仕組み」「日銀の指値オペの本当の意味」

2週間に1回やってるマーケットディーパーのまとめです。 とにかく2月3日回が決定的に重要で、この話が前提になっているので2月3日回のまとめ読んだ上でお読みください。

◆岡崎さんによるFOMCの議事録の総括

①利上げペースは早まる23年度末で金利は2%を織り込んでいる

②BSの縮小は7月以降になることがはっきりした →急いで長期債を売らなくてもいいことになった

③BSの縮小は2017年よりも早くなる見込み →債権の需給は重くなった

④MBSを買わないことは確定 →住宅ローン金利上昇は抑えられなくなった

⑤中国のリスクについて言及。「中国はコロナ対策についてゼロトレランスだ」という表現を使用→コロナによって工場停止になったりしてインフレの引き金を引く可能性があることについて言及。

→グロース株にとってはやや寛容。バリュー株にとっては微妙なインパクト。(アメリカ株の平均的な配当利回りは1.5%程度なので、2年後に国債金利が2%を上回りだすとバリュー株の魅力がなくなってしまう)

※SP500は自社株買い中心なので、実は配当利回りはかなり低い

◆マーケットチェック

①一部ハイテク株があまりに大きくなってしまったため、SP500はもはや分散投資効果が薄くなっている。ましてNASDAQ100は分散投資効果がほとんどないに等しく、レバがなくても「インデックス投資」の意味があまりないという指摘。

②原油は100ドルは越えそうだし、80ドルくらいまで押した程度では安心できない。

③2年国債(クーポン型)の上げは2%手前で止まりそう。10年国債(割引型)はさらに上昇余地ありか?

30年金利が2.5%を越えだすと成長株はまた10%以上の調整が避けられない。ただ、今回の議事録によって7月までは2.5%を越えるようなことにはならなさそうだという話になった。

◆指値オペの本当の意味

①日銀は、10年日本債の金利を0.25%以上には絶対にしないと断言している。

②日銀は、日本株を買う時の資金調達コストが非常に安く抑え続けることで海外のビジネスや投資家を再度呼び込む効果を狙っている。

→海外からの需要を呼び込むことで、現在の需給ギャップを埋めて、インフレ2%を実現しようとしている。「金融緩和を継続する」というメッセージを強力に行っている。

③日銀のイールドカーブコントロール政策=住宅金利が上がらないようにコントロールする

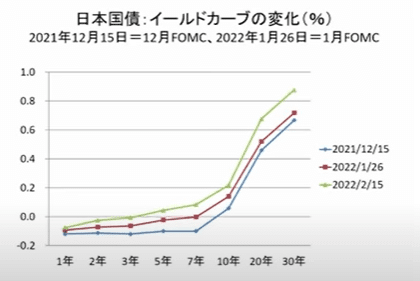

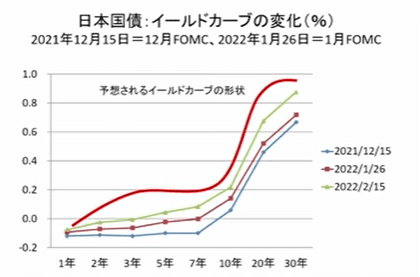

④「3年~10年と30年の金利を抑える」ことで変則的なYCが出来上がる

→ これによって、中期的な投資マネーを呼び込むことを狙う。

これは銀行や投資先に悩む海外投資家にとって非常にメリットがある政策なので、アメリカから資金が逃げる際の受け皿となる可能性がある。

◆レバナスは、きわめてイントレランスな商品

①そもそもレバナス勝ってる人が、FOMCの政策(BSの縮小)によって調整が起きるというのを理解できているのかが不安になる

②レバナスは現物は7.5%しかない。各証券会社の立てているインデックススワップ(仕組債のようなもの)を組み入れてる

・運用会社のプロシェアーズには岡崎さんの知ってる人が一人もいない

・「ソシエテ」と「パリバ」が大量にいる時点で胡散臭い。

③今のところ、レバナスは買いポジが負けて、売りが勝つように組み合わせてポジションを組まれている

QQQはCALLもPUTも同水準。SPYも今まではそうだった。

なのにTQQQができて以来明らかに偏っている。

マーケットメイカー(組み入れされているインデックススワップを組成してる人たち)によって、買いがITMにならないバランスでポジションを取られている=マーケットメイカー側はSPYとの間でアービトラージをやって儲けてる。

単独で成立しておらず、TQQQのレバを利用してSPY、TQQQで両手で売買手数料を倍稼いでいる感じ。

④TQQQ自体に問題があるわけじゃないが、TQQQはマーケットメイカーに利用されやすい性質があるので、ただでさえレバかかってるのにオプションの都合でエグイ下げを食らうことがあるので注意が必要

いいなと思ったら応援しよう!