オンライン本人確認 【eKYC】の現状と今後

犯罪収益移転防止法改正後の影響と効果

本稿では新技術であるFinTechにより起こる新しい産業を育成し、国際的な経済の変化をキャッチアップしていきます。

経済産業省や財務省が描くFinTechのグランドビジョンと並行して進められるのが金融庁、警察庁、財務省、国家公安委員会が主導で進める新たな「犯罪収益移転防止規制」の模索です。

莫大な資本がインターネット上の仮想空間に流れ込もうとしている中、その受け皿とも言えるインターネットセキュリティ関連の法整備、セキュリティ技術をもとにしたシステム整備がいまだ進んでいません。

こうした状況に対応しようと金融庁、国家公安委員会が中心になって整備しているのがマネー・ローンダリング及びテロ資金供与対策に対する調査やガイドラインの設定です。

国際的なテロ組織や大量破壊兵器の拡散に寄与する資金供与を阻止する国際組織である金融活動作業部会(FATF:Financial Action Task Force)の活動と連携を取り、金融取引の監視を行っています。

日本はこの金融活動作業部会(FATF:Financial Action Task Force)のセキュリティの実質的な有効性を審査する「相互審査」を2019年秋に控え、急遽法改正を実施しガイドラインを整えました が、関連法規が複数の省庁にまたがっていることもあって、現場の金融機関での対応が遅れています。

現在合格ラインに達したのは①非監視対象国に入った5か国のみ。金融庁が地銀に実施したアンケート結果によればかなり厳しい結果が出ることが予想されます。過去にも三菱東京UFJ銀行のイラン取引事件でイギリス金融当局から約37億円の罰金を科せられたこともあり合格ラインに達するのは難しいと言われています。

FATFの罰金額は年々増えており、2016年にドイツ銀行がサブプライムローン問題で米司法省と和解した金額は72億ドル。

その前年にLIBORの不正操作に関与した問題で合計25億ドル払っており、計97億ドル。この水準だと純利益9896億円だった三菱UFJFGの利益も全て食いつぶす額となります 。

ドイツ銀行は2015年度から3期連続で最終赤字に転落しており、膨大な罰金の影響が指摘されています。

問題となるのは大手銀行の国際取引だけではありません。

国際的なテロ組織や資金洗浄を目的とする犯罪組織のグループはセキュリティの薄い地方の金融機関を狙って取引をしており、2017年には愛媛銀行(松山市)がみずほ銀行経由で海外送金した数億円の資金に北朝鮮の関与が疑われ 問題となりました。

FATFの審査や罰金は経営リスクとして近年増々重く金融機関にのしかかっています。

仮に2019年以降のFATFの審査で違反が判明し罰則を受けた場合、日本の金融機関にも経営危機を招くほどの膨大な罰金が課せられることが予測されます。

【経済インサイド】日本は「マネロン天国」の汚名返上なるか 国際組織が今秋審査

犯罪収益の出所や所有者を分からなくするマネーロンダリング(資金洗浄)の対策に国内の金融機関が頭を悩ませている。国際組織「金融活動作業部会」(FATF、本部パリ)による立ち入り審査を今秋に控え「マネロン天国」の汚名を返上できるかの正念場にあるからだ。厳しい結果が出れば国際的な資金取引から締め出しを食らいかねない。顧客の格付けや現金の持ち込み送金を受け付けないなど、対策が急ピッチで進む。

引用:産経新聞2019年3月27日記事

さらに振り込み詐欺等、国内での犯罪や犯罪組織にも対応した法改正とガイドライン整備も警察庁や金融庁を中心に作成が急がれています。

2008年3月1日に施行された犯罪収益移転防止法は2003年に施行された金融機関等本人確認法と2000年に施行された金融機関等による疑わしい取引の届出を義務付ける組織的犯罪処罰法(第5章)を改正したものです。

その後2011年と2016年に犯罪収益移転防止法は再び改正されています。

これらの度重なる法改正によって変更されたのは、金融機関が疑わしい取引に関与した場合の対応の義務付けや指針の具体化や明確化です。

上記のように犯罪収益移転防止法は国や金融業者を含む特定業者が実施すべきリスク評価も定めています。

金融庁が2018年2月に発表した「マネー・ローンダリング及びテロ資金供与対策に関するガイドライン 」 では、犯罪収益移転防止法で定められたリスクをどのように扱うべきかベースラインとなる指針の詳細が示されました。

犯罪収益移転防止法に定められたリスクを元に管理体制とその有効性の見直しを実施する上では、経営者の理解や関与の他に様々な具体的アプローチが求められます(リスクベースアプローチ:AML/CFT)。

リスクベースドアプローチとは

リスクベースドアプローチとは、「cGMPs for the 21st Century Initiative」(21世紀に向けたcGMPのイニシャティブ)の中で明らかにした、FDAの新しい医薬品業界監視の方針のことである。

1997年、FDAの行政改革を目的としてFDC法を改正する「FDA近代化法」がアメリカ議会を通過し、同年11月21日、クリントン大統領の署名によって施行された。

この改正法は医薬品と医療機器に関する規制の強化と緩和が中心となっていて、多くの規則の改正や制定、あるいはガイダンスの作成を要求し、これまでにない広範な改革を求めるものであった。

FDAは法律の発効後、3年以内に法律が要求する規則やガイダンスの仕事のほとんどを完了させた。FDAは「cGMPs for the 21st Century Initiative」の包括的なプログラムの中で、品質マネジメントシステムとリスクベースアプローチに取り組むこととなった。

cGMPイニシアチブは、2002年に実質的に開始された。2002年8月22日のFDA News Letterで「最初のゴールは、cGMP の要件を拡大し、追加の規制要件と当局のリソースをより重大な潜在的リスクを引き起こす生産の局面に適用することによって、公衆衛生に対する潜在的リスクに真正面から向き合うことである。」と宣言している。

引用:リスクベースドアプローチとは

なかでも本人確認(KYC)と密接な関係があるのが、顧客と顧客が行う取引内容を調査し、そのリスクを評価した結果ごとに個別管理するCDD「顧客管理」(カスタマー・デュー・ディリジェンス)です。

従来手作業で行っていたこの管理を今後どのようにAIやRPAを活用して効率化し、確実性を高める為に高度化していくかは、金融機関にとって今後の課題となるでしょう。

一方でこうしたテロ及び犯罪組織への資金提供を断つ為の規制の強化は、FinTechに従事するIT企業や新規参入組を含めた金融機関が激化する国際競争の元インターネット上でビジネスを成長さすには大きな壁となっていました。

そこで内閣は2018年6月15日の「未来投資戦略2018」で郵便を用いた本人確認手続が、事業者・利用者双方の負担となっているとの指摘があることに鑑み、犯罪収益移転防止法施行規則を改正し、本人の顔の画像を活用したオンラインで完結する本人確認手法、eKYCの導入を決定します。

これにより認められたeKYCの認証方法は以下の4通りです

なお株式会社ショーケースのカンタンeKYC ProTech ID Checkerは上記の方法の内、汎用性の高い(1)本人確認用画像+本人確認書類の画像による確認方法(犯罪収益移転防止法施行規則六条一項ホ)を採用しています。

画像引用: カンタンeKYC ProTech ID Checker

これを受けて金融庁は生産性や利便性を維持したままセキュリティリスクの低減を図るため、2018年11月30日にeKYCによる本人確認のさらなる厳格化を決定 し、2020年4月1日施行されることとなりました。

郵送フローについての一部規制強化(平成32年4月1日施行分)

再改正法により2020年4月1日以降、オンライン上で契約を完結させるためには2種類の本人確認書類の送付が必要となります。

さらに郵送での本人確認が一層厳格化され、申込者側の作業負担も増えることになりました。

本人確認をオンライン上で実施するeKYCは金融機関の生産性や業務効率を改善し、顧客の利便性等を向上させ、金融機関がインターネット上でビジネスを拡大しやすいように導入されましたが、同時にテロ及び犯罪組織に不正な資金が流れないようこれらの法を守ることを義務付けられています。

eKYCによる本人確認情報は取引情報を管理し不正な取引に対してアラートを自動設定さすためにも必要不可欠な情報です。

顧客の取引情報とeKYCによるデータ化された本人確認情報をシステム上で連携さすことで、業務効率を維持したまま不正取引に対する確認の抜けや漏れを防ぐことができます。

また将来的には警察庁からテロ組織、及び犯罪組織メンバーのデータ化された顔認識等の本人確認情報を受け取りブラックリスト化し、eKYCによってデータ化された顧客情報からシステム上で自動照合さすことも可能となるでしょう。

これにより手作業で照合するよりも遥かに早く確実に不正取引を発見しやすくします。

eKYCの導入は業務効率の改善や顧客の利便性の向上だけでなく、将来的なセキュリティ体制の高度化にも繋がり、経営リスクの低減、リスクベースアプローチ(AML/CFT)を実現する足掛かりとなります。

金融機関やクレジット会社の動向と今後の展開

犯罪収益移転防止法の改正を受け、金融業界やFinTech企業、またこの新しい波に新たに参入しようとする業界で様々な動きがあります。政府によるFinTechやAIの実証実験を支援する動きもあり、FinTech市場は活発化しています。

オンラインによる本人確認サービスの提供は現在主に4つのグループに分かれます。

(1)本人確認用画像情報+本人確認書類の画像(犯罪収益移転防止法施行規則六条一項ホ)

(2)本人確認用画像情報+ICチップ情報送信(犯罪収益移転防止法施行規則六条一項へ)

(3)銀行等への照会(犯罪収益移転防止法施行規則六条一項ト(1))

(4)顧客名義口座への少額振込(犯罪収益移転防止法施行規則六条一項ト(2))

複数の手法によるサービスを一括で提供するFinTech企業もありますが、現在最も多いのが(1)の本人確認用画像情報+本人確認書類の画像です。代表的なのがLINEです。

(1)本人確認用画像情報+本人確認書類の画像のサービス提供について

2019年4月24日に、LINEはNECの開発・提供するブラウザ版オンラインの本人確認サービス「Digital KYC」を導入したことをプレリリースで発表しました。

翌月にLINE Payの利用登録と本人確認の受付を完了すれば「LINE Pay ボーナス」1,000円分をLINEの友だちに送ることができるキャンペーン「祝!令和 全員にあげちゃう300億円祭」を実施し、ユーザーにオンライン登録を促し反響を呼びました。

LINEが導入したオンライン本人確認は、(1)「本人確認用画像情報+本人確認書類の画像」に当たるものですが、ユーザー側にアプリをダウンロードすることなくブラウザ上から本人確認を行うサービスです。

(1)の「本人確認用画像情報+本人確認書類の画像」は他もいくつか例があります。

Liquid社と共同開発を行う住信SBIネット銀行は、住信SBIネット銀行自身が発行する口座管理のスマホアプリにLiquid社の本人確認アプリ技術を埋め込み、口座開設から管理までユーザーが一貫して手軽に管理できるサービスを提供しようとしています。

(1)の「本人確認用画像情報+本人確認書類の画像」は他にセブン銀行と株式会社電通国際情報サービス(ISID)による合弁会社が検討段階に入っています。セブン銀行は全国に25,000台以上のATM網を持ち、すでに小売業から金融業へ参入を果たしています。

プレリリース によれば、ISIDは本人確認用画像情報+本人確認書類の画像によるeKYCだけでなく、 AIを用いたビッグデータ分析により、不正申込みや不正アクセスを24時間365日監視、検知する仕組みを構築し、 不正検知プラットフォーム事業に関するコンサルティング事業も提供するとあります。

セブン銀行は登録情報を加盟事業者と共に一元管理することにより、業務効率を上げ、更新・変更の際の利用者の諸手続きを簡略化しようとしています。

その他、本人確認用画像情報+本人確認書類の画像を用いたサービスはシンプレクス株式会社による「Deep Percept for eKYC」があります。

Deep Leaningを活用した顔認証、AI-OCRを利用した情報の照合、顧客の離脱を防ぐWEBブラウザでの機能提供と共に今後DMM.com証券 、株式会社外為どっとコム へサービス提供される予定です。

大日本印刷株式会社(DNP)は2019年5月より横浜銀行に本人確認用画像情報+本人確認書類の画像による本人確認サービスを提供 。Googleplayのダウンロードサイトからもアプリをダウンロードできますが、サービスを開始したばかりもあって、データを読み取れないというユーザーからの声が寄せられています。

一方、FinTech企業が提供するサービスを利用せずに自社でアプリ開発等を行う企業もあります。その代表例がメルカリです。

メルカリは独自のeKYCによる「アプリでかんたん本人確認」によって、オンラインで完結する本人確認サービスを実施。2,200万人以上のユーザーに提供しています。

犯罪収益移転防止法施行規則六条一項ホには、顔写真データの転送の代わりにオンラインのビデオ通話機能を利用したサービスもあります。

株式会社ディー・ディー・エス(DDS)によるMagatama「どこでも本人確認」はビデオ通話を利用して待機しているオペレーターと会話、本人確認書類の画像と本人画像をオペレーターによる目視によって照合します。

複数の本人確認手段を用いたサービス提供について

(1)の本人確認用画像情報+本人確認書類の画像を中心にしながら、(2)本人確認用画像情報+ICチップ情報送信、(3)銀行等への照会等、複数の確認方式を併用してサービス提供するケースもあります。

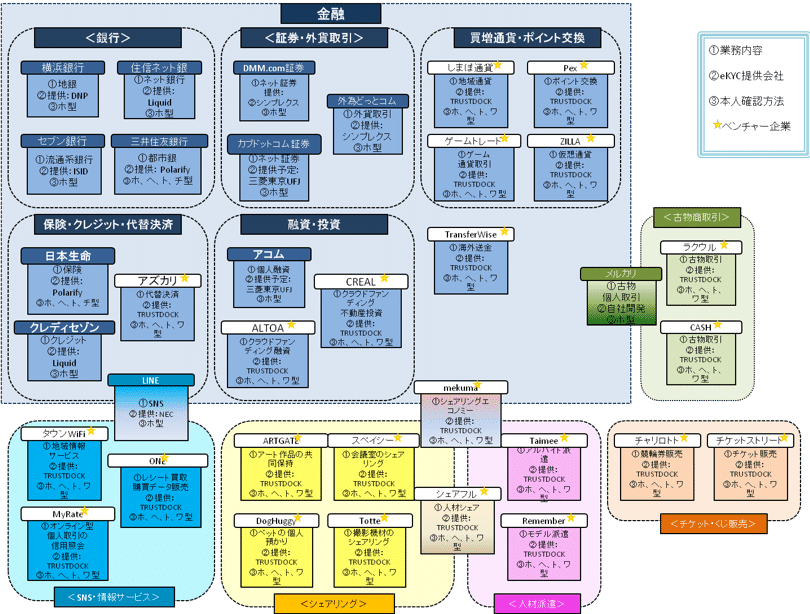

TRUSTDOCK社は複数の確認方式を併用してサービス提供する企業の1つです。

TRUSTDOCK社は犯罪収益移転防止法施行規則六条一項ホ、へ、ト、ワまでを提供し、ポイント交換や投資・融資等金融サービス以外にチケットやくじ販売サービス、会議室やペット預かり等シェアサービス、人材派遣であるモデルマッチング、飲食業界用アルバイト登録など多彩な業界にオンラインによる本人確認サービスを提供しています。

また野村證券、凸版印刷は本人確認にマイナンバーカード等のICチップ読み取りを用いた「施行規則六条一項へ」のサービスを提供。凸版印刷は今後の大きな需要が見込まれる公共、行政を中心にサービス提供を開始しています。

銀行等他業者への照会を用いたサービス提供について

オンラインによる本人確認eKYCは確かに顧客に利便性を提供しますが、撮影や本人確認書類の読み取りに苦労するユーザーの声は少なくありません。

NTTドコモは携帯電話の契約で収集した厳格な本人確認情報APIを法人に有償提供するeKYCサービスを始めました 。

ユーザーにとっては面倒な入力の手間が要らず複雑な操作がない利点があります。

しかし携帯電話会社側の本人確認情報とユーザーが新規に契約したいサービス提供会社側の本人確認情報をどのようにして照合するのか、またNTTドコモ以外の契約者は利用できない点、たとえauやソフトバンクが同じくeKYCサービスに参入した場合でも、互いに異なる基準のAPIで接続することで、利用企業側の負担も増えることが予想されます。

APIを活用した照会は海外でも発展を遂げているため、今後成長する分野である可能性は高いですが、互いのサービス規格、基準を合わせて構築しなければならない問題があり、政府主導でオープンAPI化が進められても本格的な導入までに数年は掛かる見通しです。

同じく、金融機関である三菱UFJ銀行、GMOのグループ会社であるGMOグローバルサインも口座開設の際に用いた本人確認データをAPIを用いて法人が有償で照会できるサービスを始めています。

これらは金融機関が外部事業者向けに提供する例であり、アコム、カブドットコム証券が導入を検討中です。

さらに銀行間でデータをシェアリングするブロックチェーン技術の実証実験も金融庁の管轄の元行われています。2018年7月には「FinTech実証実験ハブ」を設置 。実験の参加者には以下の金融機関が名前を連ねています。

株式会社みずほフィナンシャルグループ

株式会社三井住友フィナンシャルグループ

株式会社三菱UFJフィナンシャル・グループ

SMBC日興証券株式会社

大和証券株式会社

株式会社千葉銀行

野村證券株式会社

株式会社福岡銀行

みずほ証券株式会社

三菱UFJモルガン・スタンレー証券株式会社

※デロイト トーマツ グループ

金融庁「FinTech実証実験ハブ」初の支援決定案件の実験結果について

本人確認(eKYC)も今後下記のようにブロックチェーン技術を用い、銀行間で契約締結の際の本人確認情報をオンラインで参照する計画があり、こちらも実証実験が行われている段階です。

eKYCのアプリとブラウザのメリット・デメリット

オンラインで本人確認サービスを実施するeKYCには、エンドユーザー側のスマートフォンにアプリをダウンロードするタイプとブラウザ上で実施するタイプがあります。

アプリ版の利点は、口座開設から口座管理、融資、投資サービスと一気通貫した総合型のサービスを1つのアプリに組み込んでユーザーに提供できる点です。

これにより大幅にユーザーの利便性は向上します。ログイン認証も登録した本人確認データを使い、これらが顧客管理(CDD)システムへと連携されます。

メールによる金融商品の勧誘セールスもやりやすくなります。

ただし、スマートフォンの機種開発競争が激しく、エンドユーザー側のスマートフォンのOSアップグレードが頻繁に行われる現在、これらサービス組み込み式のアプリ提供は運用面で膨大なランニングコストを必要とします。

日本生命の本人確認アプリもサービス組み込み式で当初提供されましたが、次第にエンドユーザー側のスマホOSアップグレードの速度から更新が遅れるようになり、多くのエンドユーザーが取り残されました。

現在は他社と共同利用する他のサービスが使われています。

ブラウザ版のデメリットは、本人確認のデータと契約・顧客管理のデータが分散してしまうので新たに連携する必要がある点です。

またエンドユーザーはオンラインで本人確認を実施するeKYCを終了後、また別のサイトにアクセスし、口座管理等のアプリをダウンロードしなければなりません。

ブラウザ版のメリットはユーザーにとっては本人確認の際にアプリをダウンロードする必要もなく、抵抗なく始めやすいという点です。導入企業側には見込み客の離脱を防ぎコンバージョン率を高めるメリットもあります。

またブラウザ版はアプリ版に比べて最小限のコストでeKYCを導入できます。

クラウドサービスであるSaas型はID単位でクライアント企業に提供されるため、サーバやストレージ、セキュリティ機器を含む通信機器等を購入する必要がありません。

顧客の増加数に合わせて、柔軟に素早くIDを追加でき、または削減することも可能であり、余分な費用負担が少ないメリットがあります。

急速にFinTech市場が拡大する中、新規ユーザーの開拓、既存ユーザーの囲い込みが急がれますが、数年後にはオープンAPI化やブロックチェーン技術によるeKYCの可能性がある中、多大な投資が必要なアプリ版の開発よりも、ブリッジの役割が期待できるブラウザ版を導入した方がコストパフォーマンスは良く経営リスクも少なくなります。

手前味噌ですが、導入が簡単なブラウザ型のオンラン本人確認はカンタン eKYCのProtech ID Checkerもよろしくお願いします。

まとめ

FinTech市場は急速に拡大しています。キャッシュレス決済が4年で3兆円から300兆円へと市場が急成長した中国の例もあり、企業経営において業務効率化と生産性向上、また新規顧客開拓においてもスピードは重視されるでしょう。

eKYCの導入は企業におけるスピード経営とコスト、効率の改善を実現します。