ビークル別不動産投資手法まとめ

1.様々なビークルでの不動産投資

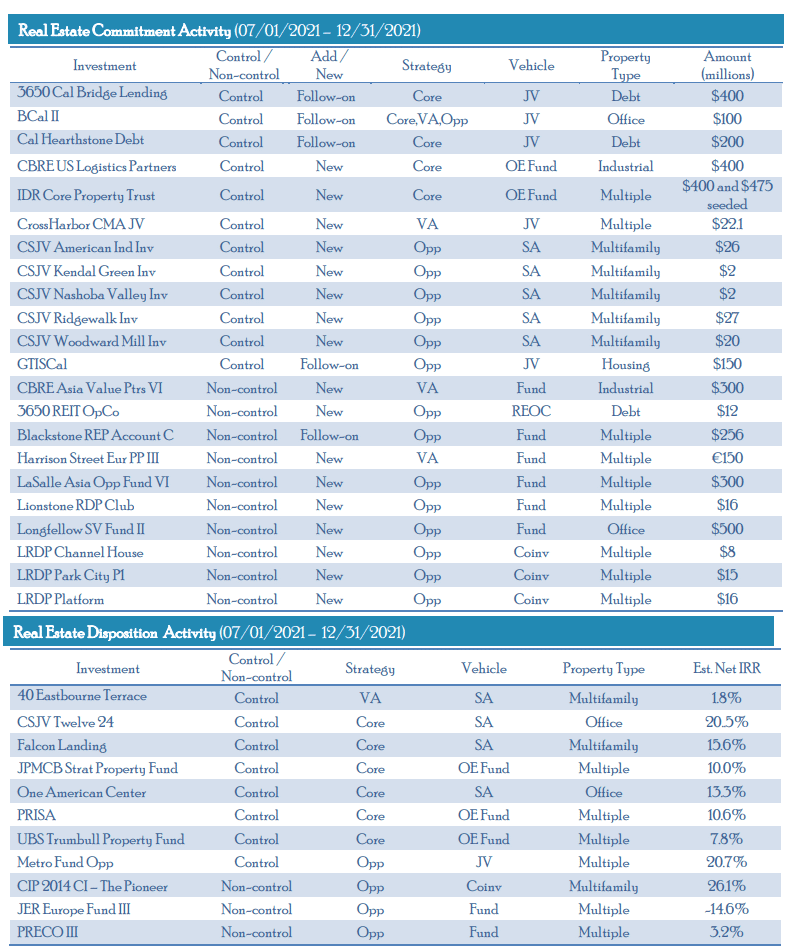

以前CalSTRSの投資概要についてのブログで、CalSTRSの2021年下半期の取得/売却一覧を以下の通り示した。

まず目につくのがBlackstoneやCBRE IMの"Fund"であるが、これは他の投資家と同一のビークルを共有して投資するコミングルファンドで、前提なく"ファンド"といえばこれを指す。更に途中解約できない有期のClosed-End Fundと中途解約可能な無期のOpen-End Fundに分けられる。

一方 "Vehicle"の列を見るとFund(Closed End Fundのこと)やOE Fund(Open-End Fund)以外にも、SA(Separate Account), JV(Joint Venture), Coinv(Co-Investment), REOC(Real Estate Operating Company)等、様々な形態で投資していることがわかる。

また前回ノルウェーSWF(GPFG)の運用会社であるNBIMについてまとめた通り、NBIMの投資ビークルは基本的にJoint Venture方式で投資している。

なぜNBIMは東急不動産とJVを組んで投資するといった手間のかかる投資を行っているのか?簡単にできるファンド投資のみにしないのはなぜか?といえば、リターンとリスク、投資コスト及び運用能力の多寡のバランスを考えての結果なのだろうが、ではビークル別のメリット・デメリットは何かをここでまとめてみることにする。

2.ビークル別の概要

2.1 Commingle Fund VS Separate Account

まずはいわゆるファンド投資であるコミングルファンドと、セパレートアカウントであるが、コレについては機関投資家のゲートキーパーの実績のあるMUTBの記事が有用である。

セパレートアカウントとファンド(コミングルファンド)の説明を見てみる。

セパレートアカウントとは、ある一人の投資家が唯一の投資家となるファンドを運用者が新規に設定する方法である。言い換えれば、他の投資家が存在しない専用ファンドである。

セパレートアカウントのメリットは、投資家が運用ガイドラインに投資クライテリアや投資制限を定めることで、物件選定等に際して、一 定の意向を反映させられることである。また、唯一の投資家であることから、ファ ンドに対して一定の影響力を与え続け得ることもメリットである。

(コミングル)ファンドは、セパレートアカウントと異なり複数の投

資家が存在する。非上場の不動産オープンエンドファンドへの投資(ファンド投資)のメリットは、 セパレートアカウントとは異なり、5億円程度からの少額投資が行えることである。既存ファン ドであるためトラックレコードが存在し、評価が行いやすい点もメリットである。 一方、ファンド投資のデメリットは、セパレートアカウントと異なり物件選定等に際し、意向を反映させられないことである。

すなわち、セパレートアカウント投資が巨額のマネーを活用して専用のビークルを設定して行うオーダーメイドのビークルだとすれば、(コミングル)ファンド投資はマネジャーが標準的なクライテリアに基づくビークルを設定し、多数の投資家による資金を募って行うレディメイド・ファンドというわけである。

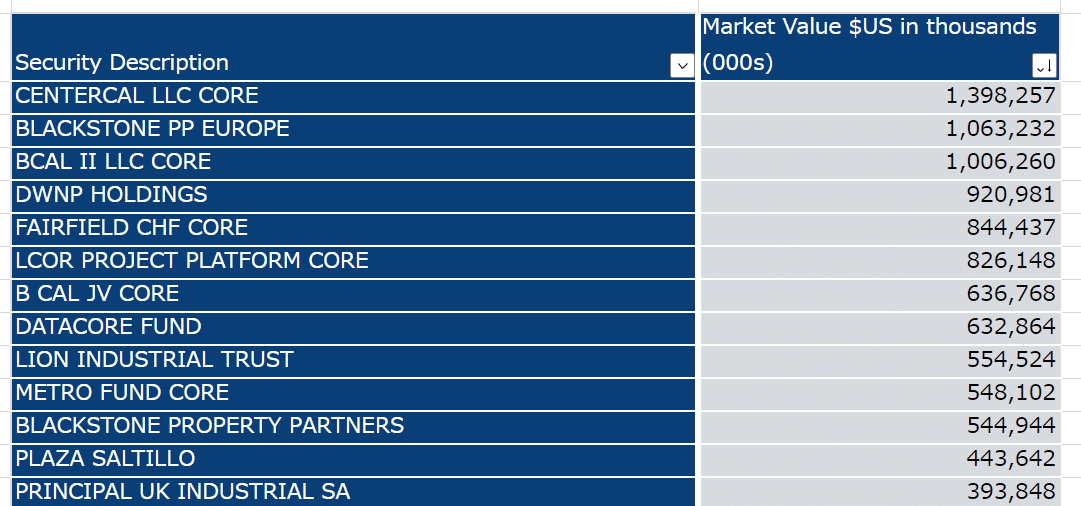

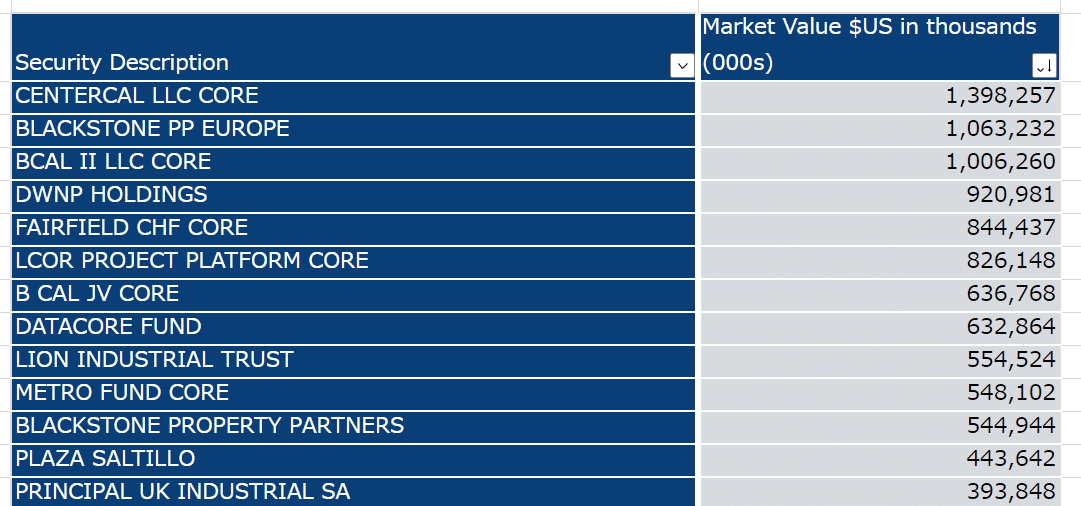

ちなみに以下はCalSTRSの2021年6月時点の不動産ポートフォリオのアセットを時価で降順にしたものだが、トップの"Centercal LLC Core"は"CalSTRSのJoint Ventureの一つである"CenterCal Properties"により運用されているセパレートアカウントのビークルである。どうやら"CAL"とつくものは何かしらCalSTRSが絡むビークルのようだ。

2.2 Joint Venture

ひとまずCalSTRSのサイトに用語集があったのでまずは参照。

Joint Venture (Real Estate)

A structure wherein CalSTRS and a partner form a partnership to purchase and/or operate an investment, or investments.

Joint Venture

Business arrangement in which two or more parties agree to pool their resources for the purpose of accomplishing a specific task. Ownership within a joint venture can vary between parties: equal or majority/minority. This task can be a new project or any other business activity.

要は特定の共同パートナーと新たに新規会社を設立し、マジョリティー出資をすることで会社のコントロール権を確保するものである。

セパレートアカウントはオーダーメイドのビークルであることから、契約書のTerms&Conditionsに投資家に取って都合の良い条項を織り込むことで一定のコントロールを運用に際して及ぼすことができるわけだが、Joint Ventureは自らも運用を行う主体となることで、更に高い運用のコントロール権を得ることができる。

全米一位のCalPERSのジョイントベンチャーを行う際のプロセスによると、一般に年金基金のような機関投資家はRFPを公示し、それに対して提案を行ってきたマネジャーのうち要件を満たす好条件のマネジャーと契約を締結するわけだが、自らも運用会社と同等の高度な運用能力が必要とされる。

メリットとしては、ファンド投資のようにマネジメントフィーを支払わなくていい点がある。オープンエンドファンドではいくらキャピタルリターンが高まったとしても、あくまで投資家が享受できるのはIncomeReturnを基本とするDistribution Yieldであるが、Joint Ventureはアセットの投資価値が高まったらその分含み益として一部享受することができる。

なお2021年6月CalSTRSポートフォリオの3番めに大きい"BCAL II LLC Core"は"Beacon Capital Management"という運用会社とのJoint Ventureであり、記事によるとCalSTRSは95%の持分を保有しているとのこと。

2.3 Co-Investment

ひとまず用語集を参照。

Co-Investment (Real Estate)

Investments where the management organization has a capital investment and ownership share.

Co-Investment

An equity co-investment is a minority investment in a company or asset made by investors alongside a private investment management firm. Equity co-investment typically enables investors to participate in attractive investments without paying the usual fees charged by a fund manager.

CalSTRSの定義では特定の案件の所有権を50%以上所有することはないマイノリティ出資であり、資産に対するコントロール権を得ることはないとしている。ただしコミングルファンドのように複数の投資家がいるわけではなく、いわば"超大口のファンド顧客"に相当し、手数料は廉価に抑えることができる。

またPEREの記事に詳しく書かれているが、運用者サイドの観点からも放っといたらBlackstoneのようなLarge Capの運用者に資金が集中してしまうので、Mid-Capの運用者は大きな資本注入を求めて交渉をする際、共同投資をオプションとして資金調達の交渉を行うという。さらに通常のコミングルファンド組成に比して早く資金調達することができるのが魅力でもあり、出資額の多寡によっては一定のコントロール権を確保することもできる。

2.4その他(FoFs, 直接投資)

その他の投資形態としてはファンド・オブ・ファンズ投資と直接投資だろうか。

ファンド・オブ・ファンズはファンドに投資するファンドであり、不動産の文脈だと上記のファンド、SA、JVと言ったビークルを投資対象とするファンドである。

S&P500のようなインデックスが整備され簡単に分散投資を行える株式市場とは異なり、私募不動産投資でインデックス投資は簡単にはできない。確かに米国の不動産団体NCREIFがODCEというOpen-End Fundのインデックスを出しているが、"ODCEインデックスファンド"を簡単に組成できるかといえば、流動性の問題から困難であるのが現状である。

その点で、容易に投資対象及びマネジャーの分散を行えるファンド・オブ・ファンズは、たしかにフィーが二重にかかってしまうものの、今まで海外不動産投資経験がなくこれからやろうと思っている機関投資家がまずは入り口として購入するというのには有用であると思われる。

直接投資は不動産投資家が不動産を買う、いわゆる伝統的な不動産投資である。

3.ビークル別まとめ

以上を表にまとめてみたのが以下となる。大分ざっくりで主観も交じっているがご容赦頂きたい。

要するに、JVやコントロール性の高いSAであれば難易度が上がり、手間がかかるもののその分享受可能な利益が大きくなり、ファンド・オブ・ファンズのような投資自体は簡単だがフィーが二重にかかってしまうので利益が小さくなる。ハイリスク(ハイコスト)・ハイリターンと言う訳だ。