マクロ経済地図(物価,金利,為替,GDP)

1.相場概況

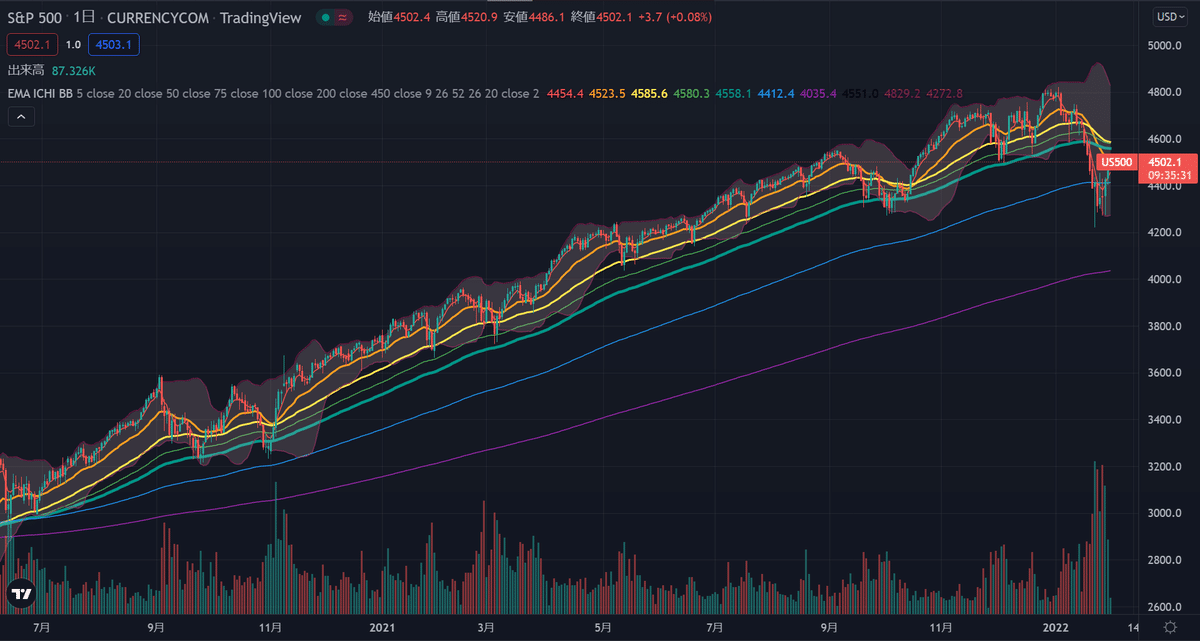

2022年初頭より相場環境が荒れている。

イケイケだったSP500もNASDAQも相場の節目と言われる200日平均移動線を一時割り込んだ。直近の下落時に取引高も増加しており、そろそろセリングクライマックスか?と思われるがまだ余談を許さない。

その他日本の指数を見るとCORE30(TOPIXのTOP30)、TOPIX、マザーズの順でパフォーマンスが低くなっており、とりわけ悲惨なのは本邦マザーズである。

これはグロースとバリューの差、すなわち今後の成長を期待して買われているマザーズ(グロース株)と、時価総額が大きい成熟企業で配当を期待して買われているCORE30の銘柄(バリュー株)の、金利感応度の差による。

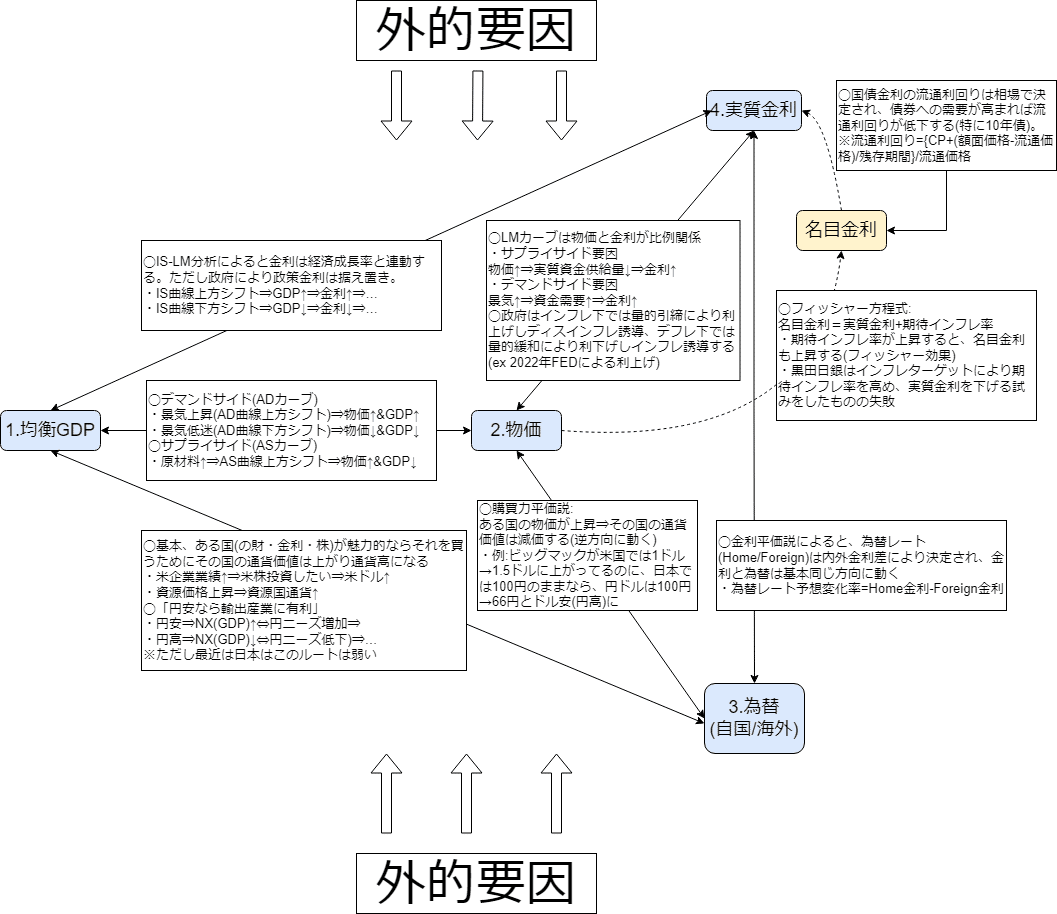

金利、そして物価、さらには為替と、日々様々なニュースが駆け巡っているが、より効率的に情報を整理するべく、一つ日経新聞やモーサテを読める程度に、各種重要指数の相関関係をまとめて、経済を把握するための地図を作ってみようと試みた。

2.経済地図を作ってみた。

というわけで実際に作ってみたのが以下の図である。

大学1年で学ぶマクロ経済学の焼き直しに過ぎないが、大学講義では具体的なデータやニュースに触れるわけではないので、いまいち現実世界を図るためのツールとしては使えなかったため、ニュースを見たときに脳内にすぐ浮かぶような地図を作るべく簡略化し、1.GDP、2.物価、3.為替、4.金利を代表指標として、その相互作用を持って経済のざっくりモデルにしようという試みだ。

3.例:物価と金利について

昨今はインフレが問題となっている。コアインフレ率を見るとアメリカのインフレはクレイジーな状況だ。年収1000万サラリーマンは日本では稼いでいる部類だが、サンフランシスコなんぞに住んだ暁にはまず貧乏生活を強いられることだろう。

予想以上にインフレの進行が進み、このままでは経済に打撃を与えかねないということで、FEDはQTによる利上げに踏み切っている。

インフレについては様々な要因があるが、受給のねじれと過度な金融政策が要因だろう。

コロナ禍により、各国政府の金融緩和策によりマネーサプライが増加しインフレが生じた(IS-LM分析におけるLMカーブの右シフト)

コロナ禍は需要・供給にダメージをもたらしたものの、需要へのダメージ以上に供給にダメージを与えた(ex トヨタの生産ラインがストップしたり、ウッドショック等が起こった)。いわゆるサプライチェーンの乱れが生じたためにインフレが発生した。(AD-AS分析におけるASカーブの左シフト)

これがコロナに起因する一時的なものであればいいが、これが構造的問題として定着するとスタグフレーションという、物価高とGDP減少が同時に進む由々しき事態となってしまう。

戦後混乱期のハイパーインフレや中東戦争時のオイルショックは、いずれも生産能力の減退によってもたらされたものだ。

現在FEDが2022年の利上げに踏み切った。政府は景気を上げる必要があるときは量的緩和により利下げしインフレ誘導するが、インフレがひどいときは量的引締により利上げし、ディスインフレを誘導する。(2.物価→4.金利)

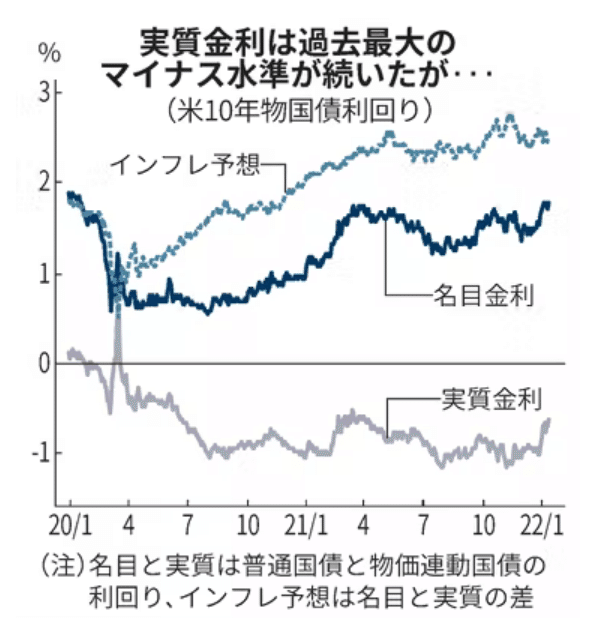

2022年1月18日の日経新聞にあるように、政府の金融緩和により、コロナショック後は実質金利は低下していたが、2020年後半からインフレ予想が上昇して名目金利を押し上げてゆき、そしていよいよ実質金利がFEDにより上昇局面に入り、現在の株安を招いているという状況である。

またフィッシャー方程式によると、

・名目金利=実質金利+期待インフレ率

であるが、これを踏まえると、

政府による金融緩和→実質金利低下→期待インフレ率上昇→サプライチェーンの乱れも相まって、インフレが実体経済に悪影響を及ぼしかねないレベルに→量的引き締めに移行といった流れである。

4.まとめ

GDP、金利、物価、為替は相互に連関している。その連関を捉えることが経済の実像を知るために必要である。

知識的には大学1年のマクロ経済学に書かれているようなものだが、それを研究用ではなく日常生活で使える知識にするにはこういった簡単なモデルを作って頭に入れておくことが重要であると考える。