運用実績が解き明かす投資信託

今日はちょっと難しめの話をします。

国内アクティブ型ファンドの投資信託を対象として、

1.グロース投資 2.バリュー投資 3.大型株投資 4.中小型投資

で分けた場合、過去の実績から分析すると、

どの運用方法が一番成績が良かったでしょうか。

「結論として、

1.グロース投資および4.中小型投資のファンド

が最も成績が良かったです。」

では、中小型・グロース投資が正しい投資なのかと言われると、そうではありません。実際はファンドの設定した時期なども結果に寄与してきます。具体的に見てみましょう。

まず、以下を見てください。株式の運用方法は代表的なものとして以下があります。

グロース投資・・・・・企業の成長を見極める銘柄選定

バリュー投資・・・・・企業の割安を見極める銘柄選定

大型株投資・・・・・・規模の大きな企業へ投資(安定性期待)

中小型株投資・・・・・中小企業への投資(成長性期待)

テーマ型投資・・・・・その時、旬の投資テーマによる銘柄選定

インデックス投資・・・市場全体に即した投資

テーマ型投資というのは、株式市場で話題性が薄くなると値下がりする傾向がありますから長期投資には不向きです(ただし、テーマ型かどうか見極めるのも難しいですが)

6.インデックス投資は最近人気の全銘柄にチップを置くような投資です。

今回は1.グロース/2.バリュー/3.大型/4.中小型に注目してみましょう。投資理論としてどちらが正しいということはありませんが、保有する投信、購入しようとする投信がどのような運用をするか知っておいても損はないでしょう。対象は国内アクティブ型のみとします。

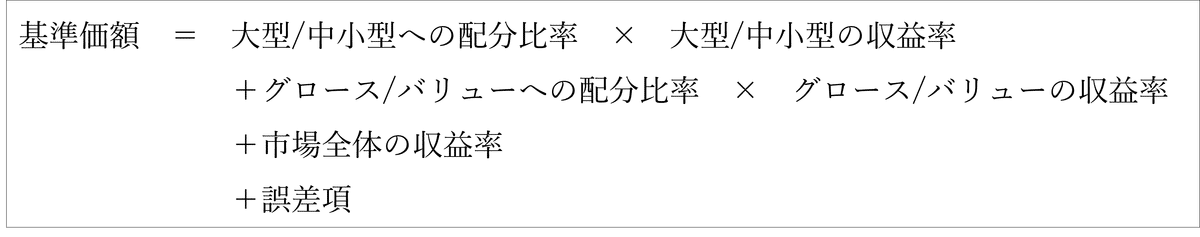

ちょっと数学的な話になって恐縮ですが、これは基準価額をモデル式で表そうとする分析です。

なんのことか判り辛いので、誤解を恐れず簡単にいうと、その投信の運用が

「大型株中心か、中小型株中心か」と「グロース中心か、バリュー中心か」という2×2の4パターンに過去の実績から当てはめようとする分析です。

さて、どうやってやるか。インデックスというのは市場平均ばかりではなく、大型株、グロース株などの指数もあります。当社の投信分析評価システム「FundMonitor」からラッセル・ノムラインデックスという指数を取り出します。

このなかから大型/中小型の指数、グロース/バリューの指数を求めて、各投信がどこに重きを置いているのかを重回帰分析という方法で調べます。

重回帰分析では配分比率を係数とよび、以下の式とします。

ラッセル・ノムラの指数

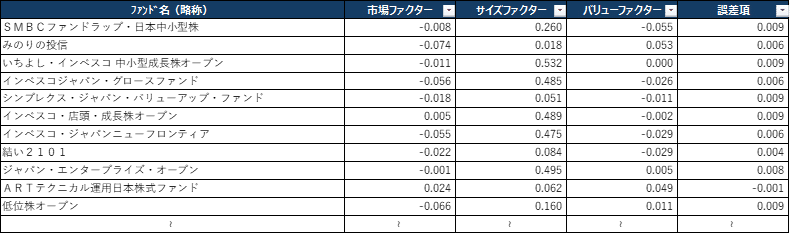

ここで、データは2014年6月から2024年5月のデータを用い、

Total Market-Mid-Smallで大型/中小型の係数とします。

また、Total Market Value―Total Market Growthでグロース/バリューの係数とします。

市場全体の収益率はTOPIX-10年国債平均年利とします。

結果は以下の通り。

誤差項も小さく、うまく出たようです。

散布図にすると下の通り。

全体的に中小型・グロースのファンドが多いようです。

ここで難問。この偏りは中小型・グロース投資が正しい投資ということなのか?

1998年12月から2008年11月のデータで同様の分析を行ってみましょう。

偏りが変わりました。

これは2012年から2013年代にグロース型株式の大幅な上昇がありました。

その結果、最初のデータの期間では中小型・グロースが沢山設定されて、それ以外は償還していったと思われます。

このように、以前、追加型株式投信は10年償還で設定されるファンドに偏りが生じていましたが、今は新しいNISAの影響もあり、償還日を設定しないファンドが多くなりました。行く行くはこういった偏りは減じてくると思われます。

株式市場は循環的な変動があります。自身の保有するファンドが値下がりしてもスタイル分析上の同ファンドが値下がりしていれば、循環の下の局面にあることが要因で、循環により回復する可能性が高いことを念頭に置くべきでしょう。

※スタイル分析・・・上記スタイルに分けた分析のこと。

投資信託のスタイルを知ることで、原因を知り、相場下落時にも一喜一憂せず過ごしたいですね。