まだテクニカルで消耗してんの?

どうも、ロリトレです。

今回は、最近ロリが勉強しているFEDの思惑を感じ取れそうな内容について共有します。プラス、長期的なロリの相場観についても今回の内容に絡めて語っていくとします。全文無料です〇

結構な文字数なので、お布施くれるとやってよかったなあって気持ちになれるからお金余裕ある人はくだちゃい〇

結構ちゃんと読んだ方が良い事残しとくし、手法の一つも公開しとくから読んでくれ。

(タイトル強い言葉使ってごめん。別にテクニカルが悪とは思ってないロリ)

目次

①そもそもFEDってなんぞ??

②金融政策って何目的にしているの??

③いろんな施策紹介

④トレードにどう使えばいいねん??

⑤ロリの相場観

①そもそもFEDってなんぞ??

中にはそもそもFEDの事が分からないって方も居ると思うのでここで紹介しておきましょう。

FEDとは。

Federal Reserve SystemのFederalを縮めてFED!!!

と言われても「はにゃ?」って感じだと思うので、ちゃんと説明するとアメリカの金融経済をひっくるめて纏めているシステムの事です。

その最高機関がFRB、アメリカの中央銀行です。

「利上げ(利下げ)するよー」とか「量的引き締め(緩和)すんぜー」とか色々決めている金融経済の親玉。

彼らの動向はちゃんと把握しておいた方が良いのは皆もトレードしてたら気づくと思います。なぜなら彼らの決めたことは世界に響くからです。だって、アメリカさんにだけお得な政策を取られたら、世界中がアメリカさんの得する分の損を被らなければいけなくなりますから。世界各国このFEDに続いて同じような施策を取ることが多々あるわけですね(ドルが世界の基軸通貨という事もあるし、対ドルで不利な貿易とかさせられたら困るからね)。

小話

ここで、日ごろ思っていることを吐き出しておくけれど、みんなこの辺の意識低すぎると思います。世はテクニカル至上主義、チャートに線引いて喜ぶ皆を見ていると、もう少し勉強しろやって思っちゃう。(もちろん自分もまだまだ発展途上の知識であることは自覚してる)

皆が好きなゴールドのトレード。あれだってドル建てで取引しているんですよ。指数(ダウとか)だってドル建て。XAU/USD、US30/USD、BTC/USD。全部分母がドルなんですよね。知らず知らずのうちに、ドルに対して今いくらなの?ってのを予想して皆取引しているんです。じゃあ、当然、分母のドルの価値が高くなれば相対的に分子にあるXAUやUS30、BTCなんかの価値は下がるわけで。ドルの価値につられて動くなんてこともあるわけだから、そのドルを好きなようにできてしまうFEDは要注目しようねってお話でした。

ロリトレのゴールドスキャ手法

小話ついでにここでロリのゴールド取引の手法を一つ共有しますね。このお話に関係することなので。(無料記事だし、ちょっと雑にしちゃうけど)

まず、先ほど金などのドル建て商品はドルの価値につられて動くことを説明しましたが、じゃあドルにつられたわけではない値動きとはなんぞや。

簡単なことで、その商品本来の強さ(弱さ)による値動きです。世界中に取引を行っているトレーダーが居て、彼らが自由にポジションを取って値動きが生じているわけだけれど、このポジションがその金融商品、ここでは金の値動きを作っているわけですね。なら当然、清算といった強制成り行き注文や、SL(ストップロス)などの損切成り行き注文も生じてくるわけで。

この金融商品特有の値動きを狙っていこうという手法です。というのも、清算や大量の損切成り行き注文が生じた後は、その値動き間の値幅がすごく軽くなるからです。成り行きによって板が食われ、今現在のレートに板が追い付くまでのラグや、清算、損切によってそれを生じさせた方向のポジションが軽くなったことによる戻りの値動きを狙う奴。(後者の影響が大きいと思う)(大会参加者にはすでにコミュで共有した奴です)(Twitterでも呟いたけど)

https://twitter.com/Rolycompsoldier/status/1600503875647442949?s=20&t=JWOW1tgDMYbo7XxXVH3EnQ

まず、この手法を実現するには、その金融商品特有の値動きであることが分からないといけません。それをどのように確認するかですが、見て欲しいものが三つあります。

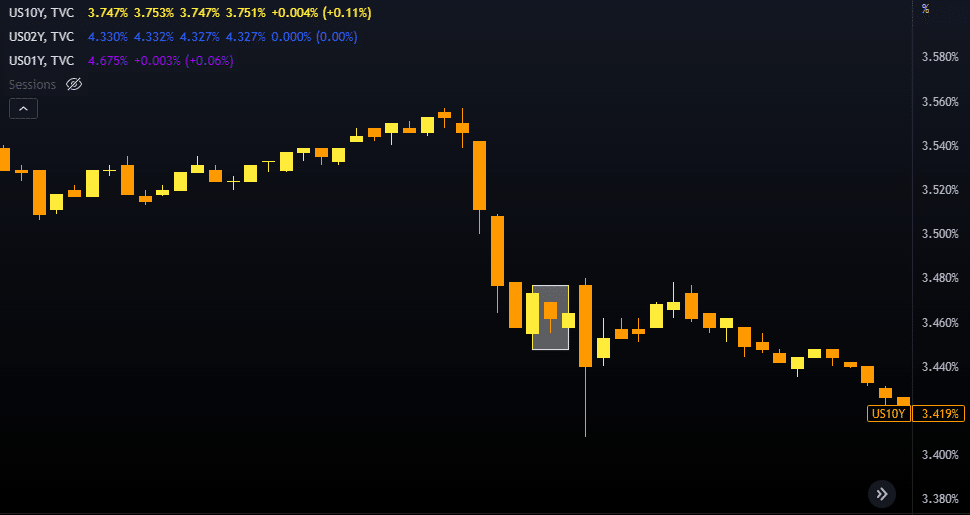

XAUUSDのチャート、ドルインデックス(シンボルDXY)、米国債金利10年(2年でも良いかもだけど、一般的な指標にされている10年で良いと思う)も三つです。

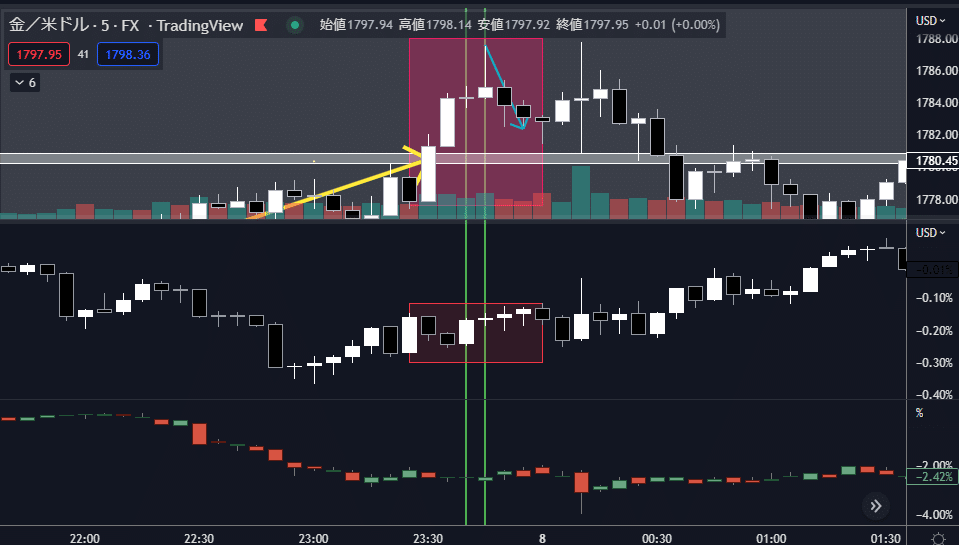

この三つ確認できれば、その商品(ここでは金)特有の値動きであることが確認できます。ボックスで囲っている値動きは全て同時刻の2022/12/07/23:30頃です。

みて欲しいのが、同時刻の金の値動きに対して、ドルインデックスと債券金利の値動きのアンマッチです。小話で説明した通り、金チャートはドルにつられて動きます。

なんか1分足で説明したかったんだけど、チャート表示できなかったから5分で許して泣

ちょうど、ボックスで印付けたところを拡大した部分です。

金相場の状況として、ダブルボトムでネックを超えてくるシーンですね。

ここでドルインデックス(DXY、二段目)と米国債金利(US10Y、三段目)と金(一段目)の値動きを一緒に確認していきます。

一本目の緑の縦線のろうそく足を見ていきましょう。XAUUSDでは髭も特に生じていない陽線で、その時のDXYは少し大き目な陽線になっています、通常、ドルの価値が上昇すると金のレートは下がりますが、この場面ではそうなっていません。米国債金利10年も一緒に確認しましょう。基本的に金利が下げている時は株もコモディティも全部買え、上昇相場になる事が常ですが、今回の場面では金利も陽線(金利上げは基本全部売れ、価格は下がる)。つまり、この場面、金は下げやすい状況にあるにもかかわらず陽線を付けているんです。ここでこの値動きが金特有の値動きであることが分かります。緑縦線二本目も同様です。

この時先ほど話した、金相場のシーンが大事になってきます。ダブルボトムのネックを超えてくる場面で、金ショート勢はこのネックラインに損切を置いていることが多いです。つまり、この金特有の強さは清算成り行き(

(ショートの損切ロング注文)が生じている強さであることが予想できるんですよね。

ロリトレの金スキャではここでショートポジションをばら撒いていきます。損切や利確については、感覚によるものも大きいのでそこはご自身で確認していただき慣れて欲しいですが、、、大体5ドルくらいは耐えれるくらいでばら撒くと成功するような体感。水色矢印くらいの値幅は狙っていけます。

ボックス最後の下髭の出た陰線なんかは、ドルインデックスが下げているにも関わらず、髭出すくらいにはその時の金特有の弱さ、清算値動きの戻りで出しているのが確認できると思いますし、注意深く見てみると良いと思います。

かなり本質的なトレードだと思いますので、他の雑音インジケーターなんかはいりません。

これ以上は小話が長くなりすぎるので、このくらいにしておきます。

②金融政策って何を目的にしているの?

話を戻して、FEDはなぜ金融政策を行うのでしょうか。

結論から言うと、国の経済を長期的に安定した成長を促すために行っています。短期的な成長も、長期的な失速も起こさない様にゆったりと着実な成長を狙っているんですよね。

短期的な成長も「成長」なわけだし歓迎なんじゃないか?って言われたら違うんですよね。短期的な成長は市場の混乱を招いてしまいます。株を買いたいのに買える株が品薄で買えない!!みたいな状況になった時、大きく下げてしまい成長以上の失速になってしまったりだとか、貿易がその速度に追い付けずに上手く回せずに会社が倒産してしまったりだとか、そういったものを招きかねません。だから、金融政策の目的は「長期的で着実な成長を促す」ことになります。

③色んな施策紹介

先ほど金融政策の目的については説明したので、ここからは実際にどんな政策、施策によってコントロールしているのか紹介していきます。皆さんご存じの利上げ、利下げだけでは無いんですよね。

政策金利(利上げ、利下げ)

これに関しては、過去ロリなりにかなりかみ砕いた記事があるので、詳しくはこれ読んでください。

ここでも軽く触れておくと、お金の借りやすさの尺度って感じで考えて貰えればいいと思います。お金借りやすい方が企業はお金いっぱい借りれて事業成長に使えます。これが利下げです。逆に短期的に過剰に成長してしまっている経済を抑えるのに、お金を借りにくくさせるのが利上げです。

もう一つの側面として、市場のお金の飽和度、どれだけお金が出回っているのの尺度にもできます。お金が借りやすければ当然市場にはいっぱいお金が出回るわけですから、ドルがいっぱい!!ドルの供給が多いわけだから需要が満たせてドルの価値は下がります。利下げはドル下げですね。

逆に、利上げは市場に出回るお金が制限されるわけで、ドルが少ない!!!ドルの価値が上がるわけです。(キャリーとかに関してはここでは触れません)

量的緩和、引き締め

FEDは市場の流動性を健全にするために、特定の銘柄の買い入れだったりも行います。主なものが財務省の発行する米国債です。金利だなんだって言われている物の正体ですね。

これを買い上げるのが量的緩和。売り抜いたり、償還期間をそのまま放置して消失させたりするのが引き締めです。この辺の仕組みについても、先ほどのノートを軽く読めば分かると思います。

昨今、FRBのバランスシートの縮小が話題に上がることが多いと思いますが、これも引き締めの一環です。

利下げ相場時に買い支えた大量の米国債を、新たに購入することなく償還期間を迎えて消失させていると言うのが中身ですが、買い方として大きすぎるFRBを失ったことによって債券市場はこの観点で言えば金利上げ(一応書いておくと、債券は買われたら金利下がりますし、売られたら金利上がります、さっきあげたnote読んでw)の局面と言えますね。

バランスシートについても軽く触れておくと、資産の部と負債の部に分かれていて、FRBの資産の部の額×その資産を購入したときの金利益と負債の部の額×その負債を追うに必要だった支払い金利の兼ね合いも大切になります。FRB自体の信用問題にも関わるので。支払い分の方がずっと多い状態が長引くと信用不振を招いて、ドルやアメリカ株も落ちかねないみたいなこともあるようです。

ここで提案。インジケーター製作者の皆様、imm為替先物ポジションのような形でこれをインジケーター(trading viewで確認できるもの)を作っていただけないでしょうか?需要結構あると思います。少なくともロリにはあります。

収入と支出を0ラインで分けて、収入-支出をラインチャートで表示させるようなものを作れたらロリはキャッキャします。(引き締め終了の時期なんかを予期できたりするかも知れない優秀なデータなので頼みます)

一応バランスシートの拡大縮小状況はこちらで確認できます。

これを見る限り、FRBの資産は緩和の際にこれ以上ないほど膨れ上がっており、直近ではそれが少しずつ引き締めにより落ち着いてきているといった状況ですね。

この辺りは有名な金融施策なのでここら辺にして、次にロリが最近勉強してきたものを紹介します。

レポ取引、リバースレポ取引

あまり聞き覚えの無い施策だと思いますが、FRBはここにもお節介をしています。実はロリも最近この辺を勉強してきたのでその共有がしたくてこの記事を書き始めたみたいなところがあります。間違っていたりしたら有識者、指摘をお願いします。(たぶん間違っていることは無いと思うけど)

レポ取引リバースレポ取引についての説明からしておいた方が良いと思うのでそれから。

レポ取引、リバースレポ取引は、債券とお金の貸借取引のことです。

債券を借りるのに担保金(お金)を出したり、お金を借りるのに債券を担保に出したりする取引の事ですね。

債権を出す側、お金を出す側の視点の違いでレポ取引、リバースレポ取引と名前が変わります。ですので行っていること自体は同じようなものなのでごっちゃにならないよう気をつけてください。

債券の出し手目線がレポ取引、お金の出し手目線がリバースレポ取引です。

このレポ取引、金融機関の中では最重要と言っていい取引で、特に証券会社なんかはこれが命です。というのも、証券会社はつなぎのお仕事なので、常にお金も債券も持っていない状態から始まるからです。

証券会社が国債を顧客に売り出したい時のアクションは、まず財務省から発行される米国債を購入する取り付けを行います(米国債②)。しかし、先ほど言ったように証券会社にはお金がありませんから、その購入する取り付けをした債券を担保(米国債①)にお金を借りてくる(レポ取引)を行って資金調達(お金①)をするわけです。そこで調達できた資金を使って債券を買い(米国債②)、その後担保として銀行にその米国債を預けます(米国債①)。その後国債を購入したい投資家から資金を受け取り(お金③)、その資金を銀行に返す(お金①)ことで銀行から米国債(米国債①)を返してもらい、投資家に渡せる(米国債③)ようになります。

勿論この逆を行って、債券を調達してきたり(リバースレポ)することもあり金融経済が回っています(まじで金融経済の命綱やん)。

そんな大事なレポ、リバースレポへのFEDのおせっかいについてちょっと学んでいきましょう。

レポ、リバースレポ取引ってFED目線、市場に流れる資金のコントロールに使えるとは思いませんか?

例えば、市場に有り余る資金がある場合、それを回収して引き締めたい時。

FEDは「量的緩和、引き締め」でお話した膨れ上がった資産(米国債)を金融機関に差し出して、その担保金としてお金を回収するみたいな。

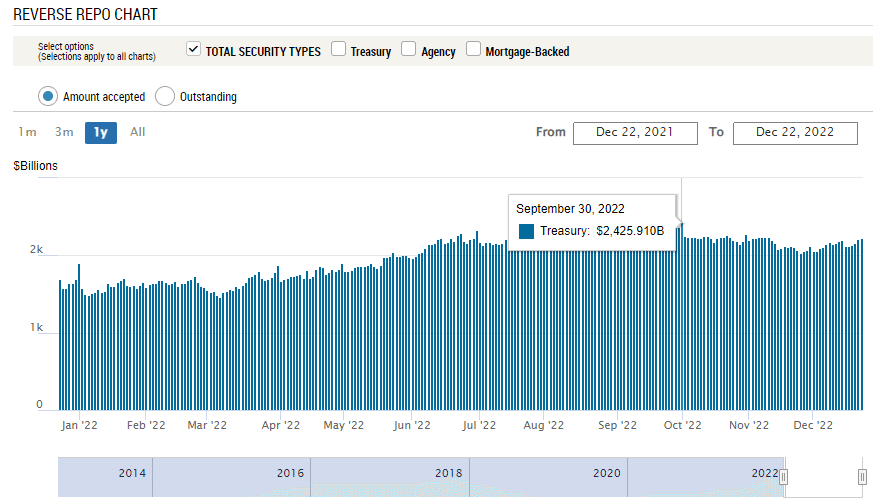

実際のデータ見てみましょう。

このグラフは実際にFEDが行ったレポ取引量を示しています。

FRBが膨れ上がった資産の米国債を出して、金融機関から徴収したお金の量と捉えてください。

金融緩和で、金余りして運用難に陥った金融機関から上手くお金を取り上げて市場に出回るお金を減らしているのが見て取れます。実際に、この取引が盛んになった2021/04くらいからのドルインデックスを確認して見ましょう。

この値動きの要因は勿論、利上げの金融政策によるものもありますが、金融機関から徴収している効果も感じられますね。

さらに言えば、ここ最近のドルの弱さも何となくここから予期できたかもしれません。というのも、9月30日以降、この資金徴収の傾向が薄れて行っているからです。

このリバースレポデータの有用性は何といってもオープンなごまかしの効かないデータであることです。FOMC、パウエルの発言に振り回される経験、トレーダーなら誰でもあると思いますが、タカ派に見せかけておいて実際はこのデータのように金融機関からの資金徴収を緩めていて、株等の市場を気にかけていたことが分かります。これはFEDの思惑を測るのにかなり有用ではないでしょうか?

オープンデータでFEDが発言の裏で引き締めと緩和、どっちを行っているのかの確認ができるんですから。

さらに言えば、ここで徴収した資金はいずれ吐き出します。すなわち、この上ないくらいに膨れているこの余った資金がいずれ市場に出回ることが予想できるという事で、、、詳しくはロリの相場観で話しましょう、、、。

勿論、これは一側面で、レポ市場の流動性やレポレート(担保金の利息と賃借料の兼ね合い)なんかの調整を行ったりもしているんですけれどね。

④トレードにどう使えばええねん???

大体の事はそれぞれの施策の部分と金利のノートに書いてあるけど、ここで再確認していきます。

トレードで稼ぐには、上下当てとトレードスキル(ポジションの取り方)なんかが必要になってきますが、いままで話してきたFEDの考察はトレードの分野の中でいうならば長期的な上下当ての部分にあたります。

政策自体が国の長期的な成長を図るための物なので長期的な目線になるのは当然ですね。

じゃあ実際どう分析していくかですが、まずは表に出している政策について注目していきましょう。

例えば、今現在世界的なインフレが蔓延っていますが、これを退治したいという事でFEDは経済を抑えつけておこうというのが主軸の政策になっています、これはFOMCなんかの声明やパウエルなど要人の発言から容易にとらえることのできる情報なので、逐一チェックしておきましょう。

(インフレってなんぞや?って人もいるかもしれないから書いておくけど、通貨の価値が下がる、もしくは物価が高くなることです。少し前まではパン1個100円だったのが今では1個200円しますよーってのがインフレ。なんでこれを退治しようとしているのかというと、何度も言うように国は長期的で着実な成長を促したいからです。急激な物価上昇は、賃上げなんかが追い付かずにカウンターで急速な景気失速に繋がりかねませんし、クレジットカードなどの利用額等が増え、経済の信用的にも危なっかしいことになる場合もありますし、とにかく「急」ってのが宜しくないからですね。)

じゃあ、経済を抑えつける、ひいては通貨の価値が減少している時にFEDは何を行うか考えてみましょう。

本noteで学んだ部分でいえば、利上げや量的引き締め、レポでの市場資金の回収ですね。

利上げされるとどうなるんでしたっけ。

お金を借りにくくなりますよね。

そうなると市場に出回るお金(ドル)が減りますね。

ドルの需要と供給を考えた時、供給が減るわけですからドルの価値は上がりますね。

やったー。通貨価値の下落の歯止めに効果的ですね。

キャリー、金利差益を取りに行くポジションも入ってきて猶更ドルの価値は上昇するよね~、なんてことも金利ノートに書いてあるので読んでね(n回目)

量的引き締めを行うとどうなるんでしたっけ。

債券が売られる(消失される)わけですから、債券金利は上がりますね?

金利が上がるならお金借りにくくなります。

では先ほどと同様に通貨価値の下落の歯止めに効果的ですね。やったー。

(単純にFEDから市場に吐き出すお金が減るのもあるしね)

レポ取引での市場からのお金の回収を行うとどうなりますかね?

単純に市場に出回っているドルをFEDがキープするわけですから、出回っているドルの数が減りますよね。

じゃあ供給減るんだし、ドルの価値は上がりますよね。

通貨下落の歯止めに効果的だ、やったー。

と、いう事を行っていて今年(2022年)のドル無限上げ相場が起きていました。(ドル円152円ってすごいよね)

金融政策を知っていれば、ドル無限上げ、株、金の下げあたりは分かりやすかったんです。

逆に少し前、3年前とかは今の逆で利下げ緩和相場をやっていて株上げ、金上げ、ドル下げなんかが分かりやすい相場をやっていたんです。(金余りと半減期でBTCもバブルしてたしね)

ここまで言えば分かるでしょうが、そう、FEDを知る事でポジる方向が決められるわけです。

以前、YouTubeとかTwitterで話したことがあるかも知れませんが、為替や指数、コモディティなんかで一番簡単で効率よく稼げるのはこうした情報が出そろっている時です。だってそれに則てトレードしていればプラスにならない方が難しいんですから。

逆に、これらが謎な時、それは難しい相場です。指針が何もないのに適当にお金放り投げても仕方ないでしょう?

それがちょうど今ですね。

理由は、ちょうどFEDが利上げそろそろやめるんじゃないかな?って局面になってきたからです。勿論インフレはちゃんと退治しないといけません。だから見た目タカ(利上げまだするぜ??って顔してる人)に見せつけて居ますが、リバースレポチャートを見ている限りは資金の回収を緩めてきているわけですから市場(株とか諸々)に気をかけているのが分かります。(金余りで運用難になっている金融機関なんてまだありそうなもんなのにね)

なので方向感も大してない感じの指標結果ありきのクソみたいな相場やってるわけですね。

FEDを知ることで、トレードしなくても良い時期、もしくは政策転換するかも知れないな?っていう時期も読めるようになってきますね。

リバレポ知ってたら、ドルの天井時期知れてたかもしれないわけですしね、、、(取れなかった―泣き泣き)

纏めましょうか。

「どの方向にポジションを持てばいいのかが分かる」

「トレードしなくていい時期が分かる」

「政策転換を予想できる」

これがFEDを知ることでトレードに活かせることです。

まずは、主なスタンスをFOMCや要人発言などから取り入れましょう。

→次に、それぞれの施策について調べてみましょう。量的緩和、引き締め、バランスシートをどうしていくのか。

→次に、実際の市場の嘘つけないオープンデータ(リバースレポチャート)で要人が言葉の裏に含ませた本当の思惑を感じ取ろう。

って感じでしょうか。

ちなみにFEDの予定(バランスシートの縮小予定)なんかはここで確認できます。

実際の数量なんかも気にして見たい場合はここの海外の方が纏めているところなんかが良いです。

数量が多ければ大きいほど、その時の引き締め量が多いことを指すので、その分金利上げ、ドル高は警戒しなきゃいけないな~何てことを考えてみましょう。

⑤ロリトレの相場観

いままで説明してきたお話から、実際にロリの長期的な相場観を載せておくね。勿論現状での話だから、変わるかもしれないってのは保険掛けさせて。

まず、FEDのスタンスとしてはインフレ退治は絶対条件。だからタカにこれからもしばらく見せつけてくると思う。けど、リバレポ見ている感じはパウエル的に一進一退くらいの相場を続けて、現状の景気抑制策が浸透する時間稼ぎをしているんだろうなっていう感じ。

加えて、リバースレポ見て分かる通り、今はFEDに大量の余り金があるわけで、これがいずれ消化されることを考えたらますますリセッション入り、株の激落ち、ドルの高値更新は無いよねっていう。

市場への気配りを見せていることもあって、来年利下げすることは無いって言っていたのはあるけれどそこまで悲観的にならなくていい内容なんじゃないかな。

とは言いつつ、今は先述の通り足並みの揃わない、政策転換するかもしれないよね??っていう時期だからしばらくは本腰入れずでいいんじゃないのかな?

狙い目は来年後半。

今の相場って半年先くらい見越してレートが動いているけれど、この利下げ転換が起きうるのが再来年(2024)なのであれば、来年の後半は株わっしょい、ドル下げ相場になるんじゃないかな?

勿論その時々での要人スタンスだったり、データ見ないと何ともだけれど。

後は単純に、ハトよりな人が投票権を持つって言うのもかなりでかいんじゃないかな。今現状はドットチャートを引き上げることによって、利上げ幅を減速させたわけだけれど、これが覆されるまであるよね?ターミナルレートは、今のFEDが思っている以上になる事は無さそう。たぶん市場の勝利って感じになるんじゃないかな。

ドットチャートはここでも確認できるよ。

https://www.cmegroup.com/ja/markets/interest-rates/cme-fedwatch-tool.html

これは投票権を持つメンバーが政策金利がどこが適切と考えているかの分布図なんだけれど、

2023は5.125くらいが適切だと殆どのメンバーが考えているよってのを示している感じ。一つ一つのドットがメンバーを表してます。これがFOMCごとに入れ替わっていくんだけれど、現状は、来年後半はこれより市場にとっていい感じになっていくんじゃないかと!!

って感じで今回のノートは締めくくります。

間違ってるところとかあったら指摘してください〇

質問は、、、うーん。答えるかもしれないし答えないかも知れない!!そこは許してw普通に自分にとって利益無いなって思ったら答えないし、気に入ってる子、仲いい子とかなら答えると思うけど。

疲れたです。

少しでもお役に立てたならロリにお布施してください。

ロリは可愛いJCなので、お小遣いくれ、やってよかったって思わせてくれ、感想でもめちゃくちゃ嬉しいから頼む、マジ頼む。

ほんじゃの〇

ここから先は

¥ 2,980

この記事が気に入ったらチップで応援してみませんか?