SOXLで8億円!? 最強VIX 投資法

こんにちは、今回は3倍レバレッジETF を使った最強の投資法を紹介していこうと思います。

1SOXL の簡単な紹介

SOXL とは、米国のフィラデルフィア半導体指数であるSOXという指数に3倍のレバレッジを効かせたETF のことです。

上位構成銘柄はこちらになっています⇩

・DreyfusGovernmentCashMana:9.23%

・ゴールドマンサックス:1.47%

・ブロードコム:1.45%

・FTIXX:1.38%

・エヌビディア:1.36%

・テキサス インスツルメンツ:1.07%

・クアルコム:0.93%

・アナログ デバイセズ:0.77%

・KLA:0.75%

また、SOXL の純資産額は、レバレッジETF の中で一番多い6980億円です!

レバレッジETF は償還のリスクがあるので純資産は高い方が安全だと言われています。SOXL は純資産がかなり高いので、強制償還のリスクはほとんど無視できるレベルで考えなくても大丈夫でしょう。

SOXL の設定日は、2010年となっており、ITバブル崩壊や、リーマンショックといった大暴落を経験していないので少し心配ですね。

ですが、こちらのグラフを見てください。

こちらは、SOXL の週足のチャートです。

2010年~2022年までものすごいバク伸びをしております。ですが、2010年に100万円を一括投資していたらどうなってると思いますか?なんと、6500万円です。

設定来の年率リターンは驚異の44%です!

レバレッジNASDAQ100で設定来の年率リターンが32%だという事を考えるとボラ率が凄まじいですね(笑)

老後の2000万問題がありましたが、たったの100万円の資金でそれが解決してしまいます。

20代からSOXL に投資していたら

30代で6000万円もの資産を作ることができると考えたら非常に魅力がある銘柄だと思います。

2これからの半導体市場

続いて、これからの半導体市場は今後どうなっていくのか見ていきましょう。

半導体は、色々なものに使われています。

私たちが使っているスマホや、パソコン、自動車、家電製品などなど、特に、テクノロジーの進歩には絶対に外せないのが半導体で

産業の米と呼ばれているほどこの半導体は欠かせないものであると言われています。

また、半導体市場は、1947年のトランジェスタの発明から開始し、70年以上もの月日がたち今では、約50兆円までの規模に成長してきました。

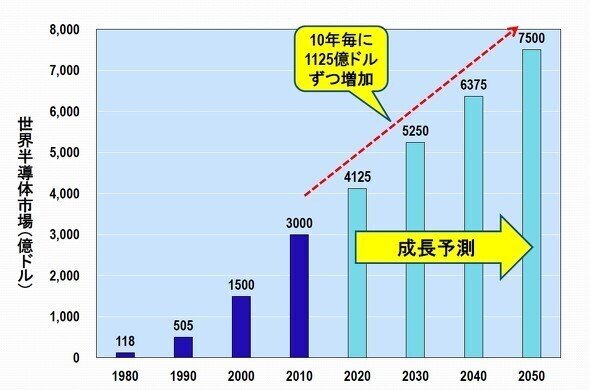

そして、これからの半導体市場はどのように増加していくのか見ていきましょう。それがこちらになっています。⇩

2020年で4125億ドルだったものが2030年で5250億ドルになり

2040年で6375億ドル、2050年に7500億ドルになっており1.8倍もの市場規模にまで成長することが予想されています。

直近10年の2010年~2020年までの伸びは3000億ドルから4125億ドルの1.3倍程度になっており、

2020年から2030年までに5250億ドル。

1.2倍程度は伸びることは予想されているので直近10年間の成長が継続していく事が予想できますね。

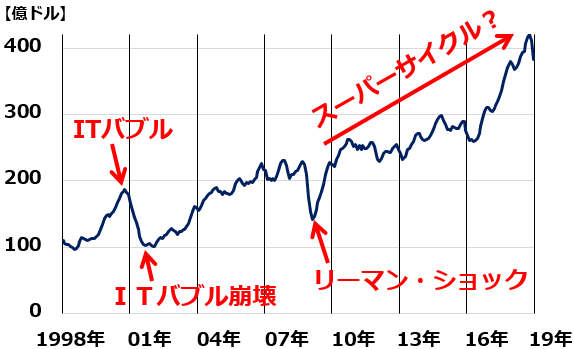

この画像は、半導体の景気サイクルを表しており、これまでの半導体は商品の新製品などその時々の景気の波によって成長してきました。

その一方で、商品の陳腐に伴って半導体市場が縮小しており大体が4年周期でこの波が訪れるシリコンサイクルを繰り返してきました。

ですが、今後の半導体市場は

このシリコンサイクルがなくなり、どんなものにも半導体が使われるようになります。

例を挙げるとするとこれからIOT などが進歩すると言われています。

IOTというのは、家の家電や、物などが

インターネットにつながり今までの半導体市場とは違ってスマホやパソコン以外にも半導体が使われるようになります。

今後10年は、1.2倍程度になると予想されていましたがもしかしたら、

この予想を大きく上回る可能性も十分あります。

以上のように、今後の半導体市場は非常に明るい未来があります。

では、その半導体市場に3倍のレバレッジが効かせられるSOXL を使って最強の投資法を紹介していこうと思います。

3SOXL の長期積み立て

投資の王道である長期積み立ては、3倍レバレッジETFにも使えるのかを見ていきましょう。

2008年~2021年まで積み立てをしていたら3億円にまでになっています。

13年で億りびと達成できてしまいます。しかも、ここから税金を引かれても2億4000万円も手元に残るので十分にFIRE できてしまいます。

ですが、僕は3倍ETF の長期積み立てはそこまでおすすめしません。

なぜかというと、このデータはリーマンショックの大底部分からのデータを使っているので、株式相場が本当に調子が悪い期間ではないからです。

これから、半導体は明るい未来があると先ほど言いましたが、株式相場が何かしらが原因となって大暴落する可能性も十分あります。

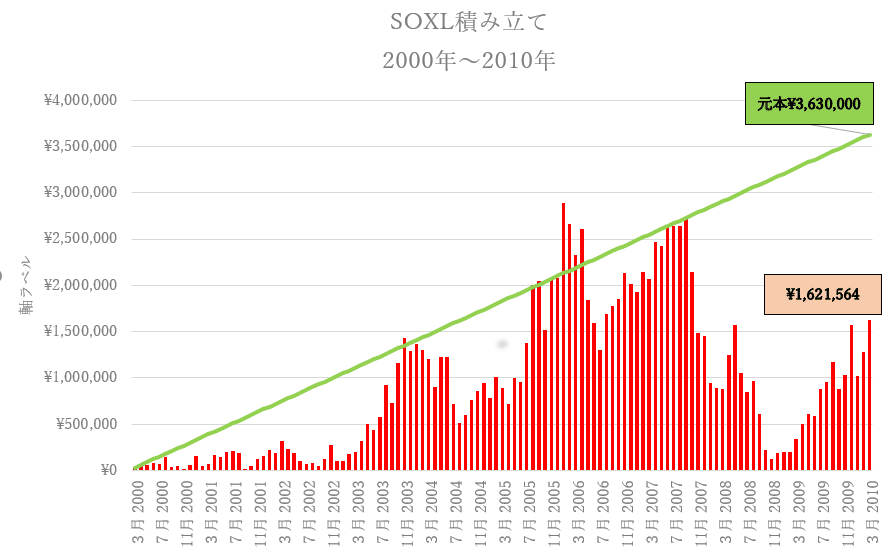

なので、今回株式相場が不調だった

2000年~2009年までのIT バブル崩壊とリーマンショックを含んだ期間でSOXLを積み立てたチャートを見てみましょう。

それがこちらになっています。

やはり、期間を変えてみると長期積み立てでも元本割れをしているのが分かると思います。

今後このような未来が来るかは分かりませんが10年積み立てをしても3倍ものレバレッジが効いていると

元本割れが起きてしまう可能性が十分あるという事です!

なので、2倍程度なら長期積み立ては大丈夫だと思いますが

3倍ものは長期積み立てには向いていないと思います。

ですので、3倍ものにあった投資法を考えてみましょう。

4VIX投資法

そこで考えたのが、VIX 投資法です。

VIX とは株式市場の恐怖指数を表したチャートのことです。VIX 指数と株式市場はある程度逆相関になっております。

VIX指数が10~20で推移しているときは、比較的市場が安定している事が多いです。

VIXが20を超えると株式市場は乱高下しやすい相場になります。

そして、VIX が40~50になると市場はパニック状態になっていることが多い傾向にあります。

リセッション時だとVIXが80を超えます。

一応2008年から現在までのグラフで見てみましょう。

このグラフを見ると分かる通り、

リセッション時以外では、VIX が50付近に到達しているのが4回あります。

リセッション時では、VIX 80を超えたのは、2008年と2020年の2回であったことが分かると思います。

なので、VIX はリセッション以外では50が大体天井で、リセッション時では80程度で大体天井だという事が分かると思います。

自分が考えるVIX 投資法は、

VIX が50付近で買い。

VIX が80で買い。

投資金額は、積み立て時だと毎月3万円なのでVIX が50付近になるまで

定期預金で3万円をずっと積み立て継続し

買い増しタイミングが来たら一括でこれまで定期預金で積み立てていた資金を一括投資します。

これをVIX 投資法のルールとします。

では、このVIX 投資法でどれくらい資金が増えるのか見ていきましょう。

それがこちらのグラフになっております。

赤い線は、積み立したチャートを表しており、青い線はVIX 投資法を行ったチャートです。

どうですか?積み立ては3億円だったのに対して、VIX は8億円もの資産に増やすことができています。

しかも、5億円もの差が出ております。

多少の違いなら目をつぶってられますが、5億もの差が生まれると積み立てより

VIX 投資法がより軍配が上がると思います。

あえて、デメリットを上げるとするなら過去13年でたったの6回の買い場しかないのでかなり長い期間投資できるタイミングを待つ必要があります。

ですが、それも良い意味で捉えるとその間入金力を増やせるように

副業に専念したり、

自分の好きなことに時間が使えるので、

それもまた、VIX 投資法のいいところだと思います。

今回の内容は以上となっています。

自分も今回の検証をしてやっぱり、3倍ものは長期積み立て向きではないという事がはっきり分かったのでVIX 投資法を使っていき資産を増やしていこうと思っています。

今回の内容が良ければ高評価とチャンネル登録お願いします

ではまた、次回の動画で@