進撃の就活 Day② 伸びる会社の見極め方

はじめに

数多くのnoteの中からここ見つけてくださり、ありがとうございます!

今日は昨日に引き続き、戸村さん主催の「進撃の就活」2日目の様子をまとめ、ここにアウトプットしていけたらなと思います。

⚠️今日の内容について⚠️

難しい内容+専門的な用語がたくさん出てくるので、いつにも増してとりとめのない文章になってしまうかもしれませんが、沢山調べてなるべくわかりやすくまとめるので優しく見守ってください;;

2日目のテーマは「伸びる会社の見極め方」です

市場が命

まずはこの記事を読んでいる方に軽く質問をしてみたいと思います。

次の3つの企業を時価総額の一番高い順に並べてみてください。

①不動産企業売上100億円

②人材紹介企業売上50億円

③IT企業20億円

答えの前に、まずは時価総額ってなんや?って方のために簡単な解説を。

時価総額とは

【株価×発行済株式数】で計算されるもの。

これによってその企業の規模がどれくらいかってのがわかります。

この時価総額が大きければ大きいほどその企業の規模も大きく、将来に期待されてる、ってことです。

まさに「期待の新人」って感じ。

よしこれで専門単語もバッチリ!

ってことで、正解と実際の時価総額はこんな感じになります。

①IT企業時価総額500億円

②不動産企業時価総額100億円

③人材紹介企業売上30億円

どうでしょう?みなさんの予想と同じでしたか?

実はこれは、先ほど紹介した戸村さんという方が私たち進撃の就活生に向けて同じく問いかけられたものなんですが、私は最初答えを聞いた時になかなか衝撃がありました。

なんとなくIT企業の時価総額高そうだなあなんて思っていたら500億円て…伸びしろ半端な…しかも人材紹介企業はなんなら実際の売上より下がってるやん…

ではどうしてこういう結果になるのか?

それはズバリ「市場の伸び」です。

この3つの市場の中でIT市場の成長率が最も期待できるから、このIT企業の時価総額もあがる。

といった仕組みになっているんですね。うんうん納得。

つまり、今後どの企業が伸びるのか=どの市場を攻めているのか

これを知ることがとても大切になってきます。

企業を成長させるのは?

では、実際に私たちの企業を成長させるものって何なんでしょう?

どんな人に投資してもらうと事業は成長できるの?

この話をするにあたってのキーワードは、自社株と投資家です。

まずは自社株のお話から。

戸村さんのお話の中で「何かを変えることができる人は自社株を捨てることができる人だ。」というワンフレーズが出てきます。

これはどういったことを意味しているのかというと、

自社株を捨ててお金を調達する=資金調達「エクイティファイナンス」

ということです。

ここでまた難しい単語が出てきました。エクイティファイナンス…聞いたこともないけど…?

心配ありません!一緒にお勉強です!

エクイティファイナンスとは

企業が株式を発行して、事業に必要な資金を集めること。

エクイティ(株式資本)の増加をもたらす資金調達なので、こう呼ばれるように。

こうみるとなんだか自社株を捨てる、という表現にはちょっと違和感が。

続けて調べてみます。

エクイティファイナンスのデメリット

株主にとっては、新しく発行株式が増えた分、一株あたりの価値が下がってしまいます。そのため会社側にとってはメリットが大きくても、既に株を持っている株主にとっては少し負担のかかってしまう資金調達法に。

ここぞ、ってタイミングを見計らうことが大切。

なるほど、だから自社株を”捨てる”っていう表現につながるのか。

めちゃくちゃ納得です。

実際にGoogle、facebook、Dropbox、airbnb、twitter、UBER

これらの大手有名企業のすべてが、急成長を求めてエクイティファイナンスをして資金調達をしているそうです。

急成長するためには投資家から投資をしてもらわなければならない。

これが企業の大前提となってきます。

次に投資家のお話。

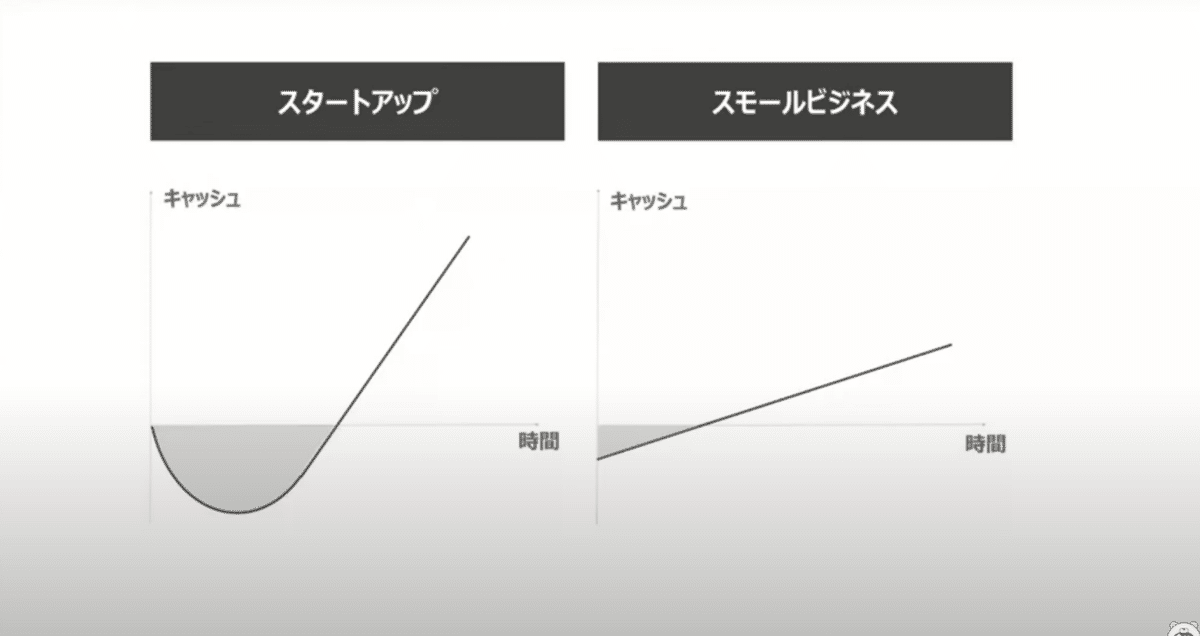

まず企業には2種類のタイプがあります。

それは「スタートアップ型」と「スモールビジネス型」です。

それではこの2種類の違いについて詳しくみてみましょう。

①スタートアップ型

・新しい市場やいま伸びている市場で、急成長カーブを描くように成長する。

・主にベンチャーキャピタリストやエンジェル投資家から資金調達をする。

・既にある市場を再定義するような破壊的イノベーション

・未来に投資をする投資家が集まる

②スモールビジネス型

・既にある市場の中でゆっくり直線的に成長する。

(市場環境の変化は少ない)

・主に自己投資や銀行から資金調達をする。

・既にある市場をベースとした持続的イノベーション

・過去に融資をする銀行が集まる

余談ですが、こうみるとチャレンジャーで新しいもの好きな自分にはスタートアップ型があっているのかな、なんてお話を聞きながら思いました笑

ここでまたちょっとクイズです。

みなさんはAirbnbの早期段階ですでに投資を始めていた投資家をふたり知っていますか?

答えの前にまずはAirbnbの軽い会社紹介から。

Airbnb(エアビーアンドビー)とは

空き部屋を貸したい人(ホスト)と部屋を借りたい旅人(ゲスト)とをつなぐWebサービスで、日本を含む世界190ヶ国34,000以上の都市で利用されています。

2015年ごろから特に話題の比較的若い会社ですね。私も何回か名前を耳にしたことがあります。

では、またクイズに戻って、正解発表です。

答えはY CombinatorとSequoia Capitalでした!

いかがでしょう?ご存じでしたか?

企業には大きく分けて3種類の成長状態があります。

①SEED

→創業間もない企業のことで、まだ種の状態。

②Series

→AからFまでありその中にはPreとつく前段階ものもある

③IPO(新規公開株)、上場

→株を投資家に売り出して証券取引所に上場し、誰でも株取引ができるようにする

ざっくりこんな感じ。

先ほどあげたY combinatorはAirbnbがまだPre SEEDの段階で、

Sequoia CapitalはSEEDの段階で投資をしたそうです。

ここから何がわかるかというと

実際に伸びる企業というのは、創業間もない初期段階の時点でトップ10%の投資家が投資をしているところということです。

ではなぜトップ10%の投資家に注目するのか?

それはトップ10%の投資家が投資したところに、残りの90%の投資家も投資をするからです。

VC(ベンチャーキャピタル)を知る

先ほどスタートアップ型の企業を説明するときにちらっと出てきた「ベンチャーキャピタリスト」と「ベンチャーキャピタル」についてここで一度触れておこうと思います。

ベンチャーキャピタリストとは

ベンチャーキャピタルに所属する投資担当者のこと。

ベンチャーキャピタルとは

これから高い成長が予想される未上場企業(いわゆるベンチャー企業)に対して投資を行う投資会社のこと。出世払いと少し似てるかも。

ベンチャーキャピタルがやるべきことは大きく4つになります。

①資金調達 ②投資実行 ③経営支援 ④Exit支援

そしてこの中でもスタートアップ型の企業が求めるのは後半の2つ、経営支援とExit支援です。

これが具体的にどんな支援なのかというと

経営支援

→投資先のベンチャー企業のユーザー数や売り上げに貢献すること。

Exit支援

→投資先のベンチャー企業の上場先や売却先が見つかるように支援すること。

スタートアップ型の企業からすると、VCから資金調達を受けることは大前提で、その後の支援(特に売却先を見つける支援)がどこまでサポートされるかによって自分たちの条件に合ったスタートアップを選ぶことが多い。

最後に

今日は「伸びる会社の見分け方」についてまとめていきました。

これまとめるのほんっとうに大変でした…わからないことだらけ目から鱗落ちまくりで今日だけで確実に脳にしわいっぱい入った気がしてます笑

明日からもまたがんばるぞーー!おー!