【日本株】南海電鉄(9044)が、鉄道事業を子会社化すると聞いて頭に浮かんだこと。

これは個人的な考えなのですが、日本企業の多くは、技術力はあるし、現場の人材は優秀。しかし、経営が”今一つ”というケースが多く、それが業績を抑えており、結果として株価(=企業価値)が上がらない、という風に思っています。

なので、「日本企業の経営が変革する場合、その企業の業績は大きく改善する可能性が高い」とも思っています。

その意味で、ちょっと期待をしているのが南海電気鉄道(9044)です。

今日は、そんな南海電鉄についてです。

1.サマリー

南海電鉄は、大阪から和歌山方面に向かって延びる鉄道を運営する関西の(地味な)鉄道会社です。

地味な鉄道会社ですが、「ひょっとして、2~3年くらいの時間軸で株価が上がるかもしれない!」と考える「要ウォッチ・リスト」になるように思います。

理由は3つで、

① 本業である鉄道事業を分社化し、子会社とする計画を発表したこと(=大きな経営変革が期待できるかもしれない)。

② 不動産事業がしっかり伸びていること。

③ インバウンド関連に伸び代があることです。

株価のアップサイドは、2年くらいの時間軸で30~50%くらいかなと推計するのですが、ダウンサイドが比較的小さいと思われるので、「ローリスク・ミドルリターン」を好まれる投資家の方々には「ウォッチする価値があるのでは?」と思われます。

リスクは、大阪・関西万博の後に関西の景気が大きく落ち込むことです - 大阪・関西万博は、2025年4月13日~同年10月13日ですので、万博の後半戦には株価や業績発表に注意することが大切だと思います。

※ ここで書いていることは、私の個人的な試算や判断によるものです。よって、間違っているところがある可能性は十分にあります。ですので、実際の株式投資に際しては、ぜひともご自身でよくお考えの上、ご自身のご判断でお願いいたします。

2.どんな会社なの?

(前述のように)南海電鉄は、大阪(なんば)から関西国際空港、和歌山県(和歌山市や高野山)へ延びる鉄道を運営する鉄道会社です - ①南海空港線、②南海本線(大阪から和歌山にかけての海沿い)、③南海高野線(内陸部)の3本を運営しています。

上場している鉄道会社を売上げ順に見ると、南海電鉄は17位になります - 前期の売上げが2,415億円、当期利益が239億円、時価総額は2,831億円です。

南海電鉄の事業は、以下の6つのセグメントから構成されています。

① 本業の「鉄道」

② 駅ビルやオフィスビル、駐車場、マンションなどの開発・販売・賃貸などを行う「不動産」

③ ショッピングセンターやコンビニ、飲食店などを運営する「流通」

④ 旅行代理店やホテル・旅館の運営、ボートレース施設の賃貸、冠婚葬祭などを行う「レジャー・サービス」

⑤ 「建設」

⑥ アウトソーシングなどを行う「その他」

となっています。

他の多くの電鉄会社と同じように「鉄道とその沿線の開発」がビジネスの大きな軸になっていますが、あわせて「関西国際空港を起点にしたインバウンド」が新しい軸として加わっています。

関西の鉄道会社を比較した場合、「売上げ規模」だと大きい順に、近鉄、阪急阪神、京阪、南海の順になります。

また、(これは個人的な意見ですが)関西の場合、大阪から京都や神戸方面といった「大阪駅よりも北のエリア」の方が人気のため、「大阪よりも南エリア」に沿線が延びている南海は「やや地味」な存在になります(すみません!)。

バリュエーションは、11/12の終値(2,478円)だと、PER13.2倍、PBR0.94倍です。

(途中、コロナ禍があったので、やや数字が歪んでしまうかもしれませんが)過去10年間の年率成長率は、売上げ2.5%、営業利益3.1%、当期利益11.1%となっています。この成長率であれば、PER13倍台は「やや安い」ように思います(17倍くらいが妥当)。

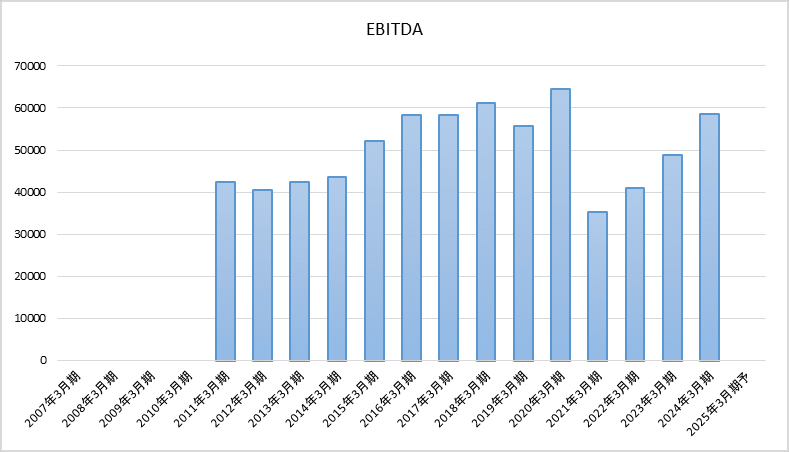

ご参考までに、同社の業績を下記しておきます - 上から順に、売上げ、営業利益、当期利益、EBITDAです。

そして、以下が株価チャートです - 上は「過去2年」。下は「過去10年」です。

3.ポイント①:鉄道事業を子会社化する意味

同社は、10/30の決算発表の席で「本業である鉄道事業を分社化し、子会社として運営する。親会社となる既存の会社は、不動産や流通、レジャーなどを軸にした会社として運営する」ことを発表しました。

(一般的に)とても保守的な鉄道会社が、「本業」かつ「祖業」である鉄道事業を子会社化するのは非常に驚きです。

ですので、「それは、経営変革の現れなのかな?」という期待を持ちました。

日本の大企業の多くは、高い技術力と優秀な人材を抱える優良企業です。しかし、経営が(残念ながら)イマイチであるために、業績も株価もパッとしないというケースが本当に多くあります - 南海電鉄もそうした企業のひとつです。

そこへ「経営変革」の可能性が浮上したわけで、これが「要ウォッチ・リスト入り」の第一の理由です - 経営変革の代表例は日立製作所(6501)ですが、南海電鉄にも「そうした可能性があるかも?」という”期待”です。

4.ポイント②:成長する不動産事業

同社は「鉄道会社」ですが、現在の同社の主軸事業は「不動産」です。

不動産事業は高い利益率を維持しながら、順調に伸びており、今後もその成長が期待できます。

特に、前述した「経営の変革」とうまくシンクロしてくれれば、不動産事業だけでなく、その周辺にある流通やレジャー・サービスとあわせて、高い成長が見込める可能性があります。

以下は、同社の「各事業部門の営業利益」を、2013年3月期と2024年3月期で比較したグラフです。

グラフの通り、不動産事業が大きく伸び(約3倍)、稼ぎ頭になっています。

そして、以下は鉄道と不動産の売上げと営業利益の推移です。

鉄道は、コロナ禍で売上げと営業利益が大きく落ち込んでいます - それを差っ引くと、鉄道の売上げは概ね「微増」、営業利益は「コロナ禍からまだ十分に回復しきれていない」といった感じです。

一方、不動産は(コロナの影響があまり見られず)比較的順調に推移しています。

鉄道会社の不動産事業なので、「沿線の開発」が主軸です。主要駅周辺だと駅ビルやオフィスビルの開発など。郊外だと、マンションやショッピングセンターの開発といったことです - 要は、南海沿線を、より多くの人が「働きたい!」、「住みたい!」と思う街にすることが仕事です。

その際、鉄道事業を分社化し、子会社とした上で、親会社は不動産などの「街づくり事業」にフォーカスするという建付けには、とても期待が持てるように思います - 「街づくり」には、鉄道事業とはかなり異なる組織文化が必要になると思いますので(例えば、創造性やエンタメ発想など)、組織が一体となってそうした新しい方向へ動きやすくなることはとてもパワフルな変化になる可能性があります。

そして、今まで以上に魅力的な街づくりができれば、関西における不動産事業(および、流通やレジャー・サービスなどの事業)の成長余地はまだまだ大きいように思います - 特に、優秀な人材を抱える関西の名門企業ですので、経営の足かせがなくなれば、大きな結果を出せる可能性は十分にあると思います。

5.ポイント③:インバウンド関連事業がもうひとつのカギ

関西エリアの有力な成長産業のひとつは「インバウンド」です。

そして、関西国際空港は訪日外国人の出入国において25%のシェアを占めます - 年間1,000万人以上の訪日外国人が関西エリアを訪れており、それを「機会」として事業を伸ばしていけるかどうかが大きなカギになりそうです。

2023年の訪日外国人は2,583万人(入国者数)。そのうち、関空から入国した外国人は652万人、出国した外国人は645万人となっています。

成田や羽田から入国し、関空から出国するという訪日外国人を含めると、関西を訪れる訪日外国人は1,000万人を超えていると思われます。

そして、2024年の訪日外国人(予測)は約3,500万人、2030年の政府目標は6,000万人です。関西エリアにはさらに多くの訪日外国人が訪れることになりそうです - 大きな事業機会。

そこで、移動(鉄道・バス)、宿泊、食事、観光、買い物などのサービスを、どれだけ取り込めるかという勝負になります。

以下は、同社の「レジャー・サービス事業」の売上げと営業利益の推移です - この事業部門で、観光や宿泊、飲食などを行っています。

コロナ後の売上げは比較的順調に回復していますが、営業利益は(水準は切り上がっていますが)低下しています。

大阪・関西万博もあり、「機会」としては申し分ないと思いますので、それをどれだけ取り込めるか? 取り込む事業を創っていけるかがカギになりそうです。

そういう意味では、「機会」をいかに戦略的、かつ機動的にものにできるかどうか? ということだと思います。そして、これまでは「そうした点において、やや劣後していた南海電鉄」でしたが、鉄道事業の分社化をはじめとする経営の変革の中で「どこまで高い戦闘力で戦えるのか?」ということだろうと思います - これまでよりも戦闘力が上がったように考えますので、「要ウォッチ・リスト」と考えています。

6.株価は、どれくらい上がりそうなのか?

あくまでも個人的な試算ですが、2年くらいの時間軸で、目標株価は3,200円です - 現在の株価(11/12終値)2,478円から+30%アップの水準です。

各事業セグメントの売上げの伸び率と営業利益率、法人税率などを使って、試算をしてみました - 試算の前提は、以下になります。

売上げは各事業セグメントの過去10年間の売上げ成長率をベースに以下の前提です - 鉄道は横ばい(+0%)、不動産+7%、流通+0%、レジャー+2.5%、建設+0%、その他は+7%。

営業利益率は、同じ理屈で、鉄道が14%、不動産27.5%、流通10%、レジャー5%、建設3%、その他5%。

これに、法人税率を33%としています。

かなり保守的な試算だと思いますが、上記をベースにすると以下の業績予想となります。

この試算だと、PERが15倍に拡大してくれれば、2年の時間軸で30%の株価のアップサイドが狙えます - 現状のPER13倍だと、12%のアップサイドだけです。

ですので、「PERは15倍まで拡大するのか?」が大きなポイントになります - そして、それが「経営の変革」にかかっているのではないか、という考えです。

経営の変革が具体的なカタチで見えてくると、投資家の方々にはかなりポジティブに伝わるように思います。加えて、それが業績にも反映されてくれば、PERの拡大の可能性が高まるように思います - 上記の売上げランキングに記載したように、上場している鉄道会社の中でPER15倍以上は、JR東日本、近鉄、東急、小田急、京浜急行の5社です。ここに仲間入りができるかどうかということです。

あわせて、「やや強気ケース」と「弱気ケース」の試算を下記しておきます - あくまでも、個人的な試算ですので間違っている可能性は大いにあります。ご注意ください!

と、こんな感じです。

「説得力がある!」とまではいかない南海電鉄の経営変革なのですが、ウォッチする価値はあるように思います - 今後が楽しみです。

最後まで読んでいただき、誠にありがとうございました。