【日本株】京成電鉄(9009)- OLC株の売却はあるのか?

日本企業が、「政策保有株(持ち合い株)」を売却する流れになっています。そして、政策保有株を売却すると、株価が急騰するケースがしばしばです。

「キャピタル・アロケーション」の発想が日本企業にも浸透してきており、「調達した資金(株主資本と負債の両方)を、そのコストを上回る高い収益性の事業・資産に適切に配分していくことが経営者の重要な仕事だ」といった考え方がかなり一般化しています。

あわせて、「それが出来ていないということは、経営者として落第であり、恥ずかしいことだ」といった空気感も出てきているように思います。

よって、政策保有株の売却は今後も続くと考えますし、それが大きな投資チャンスになるのではないかと考えています。

そこで、ここでは「京成電鉄(9009)は、保有するオリエンタルランド(OLC)の株式をさらに売却する可能性はあるのか?」と、「仮に売却するとしたら、株価はどのあたりまで値上りしそうか?(=理論株価)」という点について考えてみたいと思います。

政策保有株の売却は、なぜ株価を押し上げるのか?

現在、京成電鉄はOLCの19.13%を保有しており、その金額は5/27終値ベースで1.6兆円になります。同じ日の京成電鉄の時価総額が1兆円ですので、それよりも60%も大きな金額になっています。

そこで、まず「政策保有株の売却が、どれくらい株価を押し上げるのか?」について検証してみたいと思います。

その題材として、直近、大手損保3社が政策保有株の売却を発表したことで、それぞれの株価が大きく値上りしました。そのデータを使って株価へのインパクトを検証してみたいと思います。

で、最初にそもそも論ですが「なぜ、政策保有株を売却すると、株価は上昇するのか?」という点の理論的な整理をしておきたいと思います。

理屈はシンプルで、「政策保有株の大半は、BSに乗ってはいるが実質”使うことのできない資産”であり、例えるなら”絵にかいた餅“」のようなものです。それが売却されることにより「キャッシュ=生きたお金」となり、新たな事業へ投資をされ、より高い利益を生み出したり、配当や自社株買いというカタチで株主に還元されたりします。なので、「”株主にとって利益を生み出す生きたお金として甦る”という点が、株価を押し上げる原動力になる」と考えます。

では、「そのインパクト」を大手損保のケースを材料に確認してみたいと思います。

大手損保3社の政策保有株売却は、どれくらい株価を押し上げたのか?

2024年2月9日の取引終了後、日経新聞が「金融庁が、損害保険大手4社に政策保有株の売却を加速するよう求めたことが9日、わかった」と報じました。これを機に大手損保各社が政策保有株の売却スケジュールを発表し、それを材料に株価が上昇することになります。

※ 損害保険大手4社とは、東京海上ホールディングス、MS&ADインシュアランス(三井住友火災海上保険と、あいおいニッセイ同和損害保険の2社)、SOMPOホールディングスの4社。上場企業という括りにすると3社です。

先に結論を書いておくと、

政策保有株の売却が発表されると、株価は概ね「政策保有株の売却によって生まれる税引き後利益分」くらい上昇している

今回の大手損保3社のケースでは、あわせて「自社株買い」が発表されたことで、株価の上昇率はさらに大きくなった

但し、今期の業績予想を大幅な増益とした損保(2社)と、大幅な減益とした損保(1社)があったため、株価はその業績予想の影響も受けている

と、言うことで「政策保有株の売却がある場合には、その売却額の税引き後利益分くらいの株価上昇が狙えるのではないか?」という(粗々ですが)仮説が成り立ちそうです。

では、数字をチェックしていきます。

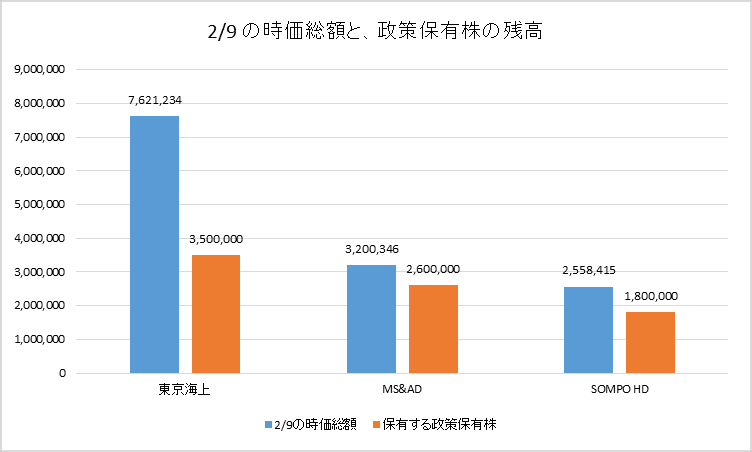

まず、2/9における大手損保3社の時価総額、保有する政策保有株の残高、政策保有株の売却を完了する期日が以下になります。

こちらは、2/9の時価総額と政策保有株の残高を比較したグラフです - 政策保有株の金額そのものよりも、時価総額に対する比率の方が株価に与えるインパクトは大きくなりそうです。

時価総額に対して、政策保有株の残高比率が大きいのはMS&ADとSOMPOになります。これら2社については、政策保有株の残高が時価総額に近い水準まであります。その規模で「これまで眠っていた株券が、いきなりキャッシュとなって甦る」わけなので、株価へのインパクトは絶大です。

以下は、上記と同じグラフですが、政策保有株の「残高」ではなく「すべて売却した場合の税引き後利益(試算値)」を表示しています - 簿価と法人税をあわせて35%と想定。

政策保有株を「税引き後利益」にすると、東京海上が2.27兆円、MS&ADが1.69兆円、SOMPOが1.17兆円となります。

では、これらの「売却」が発表された中で、株価はどれくらい上昇したのでしょうか?

以下は、2/9~5/27の株価動向です - 2/9の株価を100として指数化しています。

同じデータを、騰落率の棒グラフにすると以下になります。

グラフの通り、時価総額に対する政策保有株の残高が一番大きかったMS&ADの上昇率が65.9%で最大となっています。

同じ期間の日経平均の騰落率が5.4%、TOPIXが8.2%ですので、政策保有株の売却は株価を押し上げるインパクトが十分にありそうです。

同期間で各社の時価総額がどれくらい上昇したのか? を政策保有株の売却金額(税引き後利益)と比較したのが、以下のグラフになります。すると、(SOMPO以外は)時価総額の上昇分と政策保有株の売却金額(税引き後利益)が、比較的近い数字になっています - 概ね、政策保有株の売却(税引き後利益)分くらいの株価上昇になっているように見えます(SOMPO以外は)。

「時価総額の上昇額 ÷ 政策保有株の売却金額(税引き後利益)」という数字にすると、以下のグラフになります。

東京海上とMS&ADについては、株価の上昇分が政策保有株の売却金額(税引き後利益)の125~130%になっています。

それでも、25~30%の誤差があることと、SOMPOについてはまったく異なる数字になっている点は、同じ期間に発表のあった通期決算の内容と自社株買いの影響だろうと推測します。

まず、3社の自社株買いについてです。

3社は、以下の内容で自社株買いを発表しています(2024年5月20日)- 下記は、各社の自社株買いの金額と、株数が減少することによる「1株あたりの株価へのインパクト(&上昇率)」です(5/20 終値で計算しています)。

自社株買い 1株あたりインパクト

東京海上 2,000億円 → +103円(+2.1%)

MS&AD 1,900億円 → +123円(+4.5%)

SOMPO 770億円 → +80円(+2.5%)

(あくまでも理論値ですが)2.1%~4.5%の株価上昇インパクトがありそうです。

あわせて、3社の決算数字をおさらいしておきます - こちらも株価に大きな影響を与えたと考えます。

まずは、過去3年間の売上げから - 3社ともに順調に伸びています。

※ 今期の売上げ予想は3社とも出していませんので、過去の実績のみ記載しています。

一方、今期の当期利益については分かれており、東京海上とMS&ADは大幅な増益を。SOMPOは大幅な減益を予想しています。

この今期の業績予想が、それぞれの株価の騰落に大きく影響をしているものと推測されます。

SOMPOのみ大きな減益予想となっており、それが(政策保有株の売却や自社株買いにもかかわらず)株価があまり上昇しなかった原因だろうと思います。

結論として、企業が政策保有株の売却を行う場合には、概ね「政策保有株の売却による利益(税引き後利益)」分くらいの株価上昇が見込めるのではないか、という目安が持てそうです。

そして、大手損保3社のケースでは、自社株買いが更なる株価上昇に寄与したのと、今期業績の良し悪しがそれぞれの株価の騰落を左右したのだろうと思われます。

では、京成電鉄の株価はどうなりそうか?

京成電鉄はOLC株を19.13%(1.6兆円)保有しており、物言う株主であるパリサー・キャピタルから「OLC株の保有比率が15%未満になるように、余剰分を売却するべき!」と迫られています。

果たして、これは(再び)投資チャンスになるのでしょうか?

「仮に、京成電鉄がOLC株の保有比率を15%になるように余剰部分の売却を行った場合、京成電鉄の株価にはどれくらいのインパクトがありそうか?」を試算した上で、「果たして、京成電鉄はOLC株を追加で売却するのだろうか?」を考えてみたいと思います。

5/27のOLC株は4,585円で、京成電鉄の保有株数は3億4,793万株(19.13%)です。保有比率が15%になるようにするには、7,511万株(4.13%)の売却が必要で、金額にして3,444億円。原価と法人税を考慮した利益額は2,294億円になります - 京成電鉄の1株あたりのインパクトにすると1,331円。

加えて、手元に残る15%のOLC株の評価益(法人税考慮後)が8,331億円 - 1株あたり4,832円。

そして、京成電鉄の本業部分の企業価値(パリサー・キャピタルの試算値)が3,200億円 - 1株あたり1,856円。

これら3つの合計額が1兆3,825億円 - 1株あたりの株価にすると8,019円になります。

一方、昨年10月にパリサー・キャピタルが開示した「京成電鉄の本源的価値」は1.55兆円でしたので、1株あたりの株価にすると8,990円になります。

上記2つの試算値は、5/27の株価から37~53%のアップサイドがあることになります(あくまでも”理論値”ですが)。

そして、大手損保3社の事例から、京成電鉄がOLC株の4.13%以上を売却すると発表した場合、京成電鉄の株価が上昇する可能性は十分にありそうです。

では、「果たして、京成電鉄はOLC株の追加売却をするのだろうか?」という点です - こちらが大事!

結論から書くと、「可能性は十分にある(かもしれない)」と考えるようになりました。

少し前までは「売却することはないだろう」「1%売却しただけでも驚き!」「1%の売却で話を終わらせるつもりだろう」と考えておりましたが、最近は「結局のところ、売却せざるを得なくなるのではないか?」と考えるようになりました。

理由は、大企業において「政策保有株を売却するべき」という流れ(というか、圧力)が強まっていること。その流れに反して政策保有株を頑なに保有している経営者は「時代遅れ」「コーポレート・ガバナンスやキャピタル・アロケーションがよくわかっていない」「恥ずかしい」といった空気感が醸成されていることです。

「恥の文化」が強い日本では、徐々に”京成電鉄の外堀は埋められていく”のではないか、と。

ところで、京成電鉄は5/29に株主総会に関する招集通知を開示し、その中に「株主提案」としてパリサー・キャピタルからの「OLC株の売却」に関する議案を記載しています。

【第181期 定時株主総会 招集ご通知 - 17ページ(第4号議案)】https://www.keisei.co.jp/keisei/ir/stock/dl/meeting-181-j.pdf

その上で、「取締役全員一致の決議により本株主提案に反対する」旨をあわせて記載しています - これを嫌気して、5/29の株価は405円(▲6.9%)下落しています。

反対の理由を読んでみたのですが、京成電鉄の事業を成長させることに対して、OLC株を継続保有することがどのように貢献するのかの具体性は乏しいように思いました。

そして、1.6兆円もの巨大な資産(=OLC株)があるにもかかわらず、それを多くの株主が納得できるカタチで「京成電鉄の成長」へと活用してくれそうな雰囲気は(残念ながら)その理由からは感じませんでした。

むしろ、率直な感想は「長年保有してきたものだから、これからも保有する」といった発想で、「そのために、やや苦しい言い訳をしている」といった印象です。

この言い訳が通用する時間は、そう長くないような気もしますが、どうなるでしょうか・・・?

個人的には、そう遠くない将来、OLC株の売却に進まざるを得ないように思います。特に、すべてを売却するわけではなく、「保有比率を15%未満にする」ということなので4.13%超の売却のみです - ハードルはそれほど高くないのでは、と。

ですので、京成電鉄は少し時間はかかるかもしれませんが、継続的にウォッチしておきたい銘柄だと思います。

こんな感じです。

最後まで読んでいただき、誠にありがとうございました。