【日本株】インヴィンシブル投資法人(8963)- 業績回復のスピードと高い分配金利回り

「インバウンドが好調だ!」というニュースを見て、「じゃあ、ホテルREITもいいのでは?」と思ったので、少し調べてみました。そのあたりのことを書いてみようと思います。

先にポイントを書いておくと、①インヴィンシブル投資法人(8963)が良さそうだ、②各ホテルREITが保有する物件によって、それぞれのREITの収益力やコロナからの回復の具合にはかなり差がある、といった内容です。

分配金利回りで比較してみる!

上場しているホテルREITは5本あります。4/18(終値)時点の分配金利回りで比較すると、以下のようになります - 一番「左」のインヴィンシブル投資法人(8963)の分配金利回りが一番高くなっています。

左から順に、正式なREIT名は以下になります。

インヴィンシブル投資法人(8963)

いちごホテルリート投資法人(3463)

ジャパン・ホテル・リート投資法人(8985)

日本ホテル&レジデンシャル投資法人(3472)

星野リゾート・リート投資法人(3287)

コロナ後の収益回復の具合を比較してみる!

ホテルREITはコロナ禍で一様に大きなダメージを受けましたが、コロナ後の回復過程はそれぞれスピードに差があるようです - インヴィンシブル投資法人の回復状況が一番順調なように映ります。

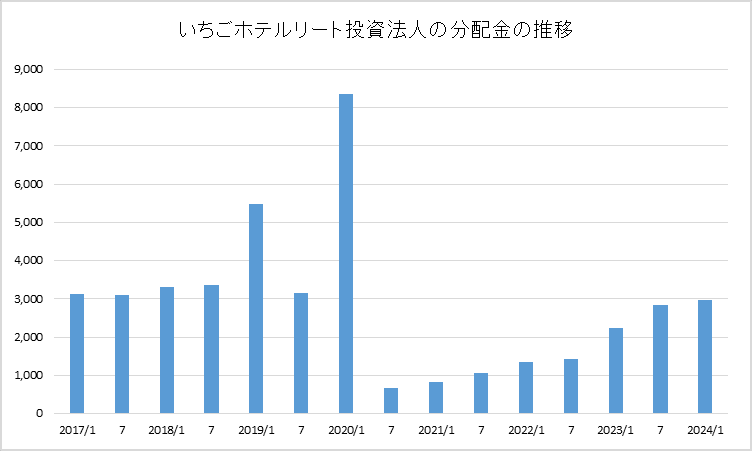

ちなみに、REITは当期利益の90%超を分配金として払い出しますので、「分配金の推移 ≒ 当期利益(業績)の推移」と見ていただいていいと思います。

インヴィンシブル投資法人の分配金は、順調に回復し、概ねコロナ前の水準まで戻っています。

いちごホテルリートも順調に回復していますが、コロナ前の水準にはまだ達していません。

ジャパン・ホテル・リートは「1年毎」の数字になりますが、まだ2019年の分配金には戻っていません。

日本ホテル&レジデンシャルは、分配金がどんどん低下しています。

星野リゾート・リートは回復はしていますが、そのスピードが遅く、コロナ前の水準まではまだかなり距離があります。

収益の回復具合は、保有している物件がビジネス・ホテルなのか? それとも、リゾート・ホテルや旅館なのか? あるいは、首都圏周辺なのか? それとも、地方の観光地なのか? によって大きく異なるようです - 首都圏で、ビジネス・ホテルの方が、回復スピードは速いようです。

また、国内の個人消費が弱いので、リゾート・ホテルや旅館は少し苦戦をしているかもしれません。インバウンドで、国内需要の苦戦をすべて補うのはやはり厳しいのかもしれません。

インヴィンシブル投資法人とは、どんなREITなのか?

分配金利回りと、コロナ禍からの回復の両面において一番いい感じだったインヴィンシブル投資法人(8963)について、少し詳しく書いてみたいと思います。

まず、同REITはフォートレス・インベストメント(不動産ファンド)がスポンサーになっています。

フォートレスは昨年、セブン&アイ社から「そごう・西武」を買収したことで話題になりました。そして、昨年5月までソフトバンク・グループの傘下にいました(現在は、ソフトバンクGが株式を手放しています)。

保有する物件は、ビジネスホテルが中心です。

保有比率(取得金額ベース)にすると、ビジネス・ホテル(92.3%)、賃貸マンション(7.2%)、イオンタウン(0.4%)となっています。

ビジネス・ホテルは首都圏と地方の中核都市に立地した物件で、1泊1.5~2.0万円+αの価格帯。東京と地方を仕事で行き来する出張族がターゲットです - と、言いつつも、インバウンドなどの観光利用もかなり多いようです。具体的なホテル名は、ホテルマイステイズ、フレックステイイン、スーパーホテル、コンフォートホテルなどになります。

賃貸マンションは、首都圏中心に一部、大阪、神戸、名古屋、仙台、札幌に保有しており、1K~2LDKの中価格帯マンションです - 平均月額賃料(坪)は、9,214円。

株価は好調で、上昇を続けています。

以下は、同REITの過去2年間の株価チャートです。

パフォーマンは、以下のような数字になっています(4/18 終値で計算)。

株価の騰落率

年初来 17.3%

過去1年 27.8%

過去2年 58.4%

上記の好パフォーマンの要因は、(前述のように)コロナ後の利益(≒分配金)回復が順調なことだと思われます。

同REITは、どこがいいのか?

同REITの収益(及び分配金)が順調に回復している要因を探ってみます。

① コロナ前に比べて収益力が上がっている

同REITは、コロナ前(2019年)と比較して、(稼働率は減少しているのですが)客室平均単価(ADR)と、RevPAR(ADR×稼働率。Revenue Per Available Room)が増加しています。そのため、営業収益(=売上げ)が拡大しています - 価格設定に成功しています。

インバウンドが急回復している(なので、ホテル側優位の売り手市場になっている)ことや、この1~2年で値上げが受け入れられる空気感が広がったことなどが客室単価上昇の背景だろうと考えます。言い換えれば、そうした環境を上手く活用し、価格設定に成功し、素早い復活を遂げています - 正確に言うと、そうした優秀なオペレーターを選定しているのですが。

以下は、2019年 → 2023年の比較です。

2019年 2023年 変化率

稼働率 88.4% → 82.7% ▲5.7ポイント

ADR 10,611円 → 12,649円 +19.2%

RevPAR 9,383円 → 10,462円 +11.5%

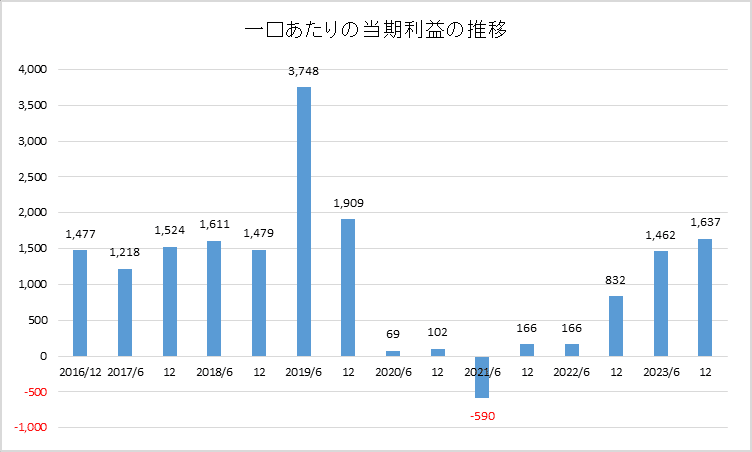

また、以下は「一口あたり」の営業収益(=売上げ)と、当期利益の推移です - 2019年6月と同年12月には大きな物件売却があり、売上げと当期利益がかさ上げされています。なので、棒グラフが高くなっています。

ポイントは、2023年12月期の数字が、2019年以前の数字よりも大きくなっている点です。

仮に、稼働率がもう一段回復すれば、さらなる増収・増益の可能性もあるかもしれません。

② 鑑定評価額が上がって、大きな含み益がある!

同REITの2023年12月期の決算短信を見ると、保有物件の簿価よりも鑑定評価額が大きくなっていて、かなり大きな「含み益」があります。

これは、物件の運用力がいいのか? それとも、買い方が上手く、安い価格で取得できているのか? のいずれかだろうと思います。

具体的には、以下のような簿価と鑑定評価額になっています。

<2023年12月期の保有物件の簿価と鑑定評価額>

簿価価格 4,957億円

鑑定評価額 6,290億円

含み益 1,333億円

簿価に対する含み益率 26.9%

約5,000億円で取得した物件が、現在、約6,300億円と評価されている。保有する物件にはその評価がつくだけの高い収益性がある、ということだと思いますので、REITの運用としては成功しているということだと思います。

最後に、分配金利回りから逆算した”株価”を計算しておきます。

REITの重要な投資尺度は「分配金利回り」だと思います。なので、同REITが発表している2024年6月と12月の予想分配金をベースに、「理論株価」的な数値を計算してみようと思います。

単純に、予想分配金を分配金利回りで割るだけの作業です。が、分配金利回り(=割引率に相当)が1.0%変動するだけで理論株価は大きく上下しますので、そのあたりの感応度を見ていただきたいのと、投資家の方々が求める分配金利回りをイメージしていただくと、「どのあたりが株価として居心地が良さそうか?」という感触が得られるのかな、という趣旨です。

同REITの現在(4/18)の終値は69,800円です。そして、同REITが発表している予想分配金は2024年6月が1,767円、同年12月が1,739円(合計3,506円)です。

これを、いくつかの「分配金利回り」で割ってみます。

分配金利回り 理論株価

3.0% 116,866円

3.5% 100,171円

4.0% 87,650円

4.5% 77,911円

5.0% 70,120円

現値 69,800円

と、こんな感じです。

分配金利回りが1.0%上下するだけで、理論株価は大きく変動します(なので、金利上昇時には要注意です)。

と、言うことで、分配金利回りが高く、収益も順調に回復しているインヴィンシブル投資法人について書いてみました。

最後まで読んでいただき、誠にありがとうございました。