【日本株】ロードスターキャピタル(3482)

今日は、個人的にとても好きなタイプの会社について書いてみたいと思います。

ロードスターキャピタル(3482)です。

”本物”の人達が経営する不動産投資会社で、「小型 × 成長 × 割安」を具現化している会社です。

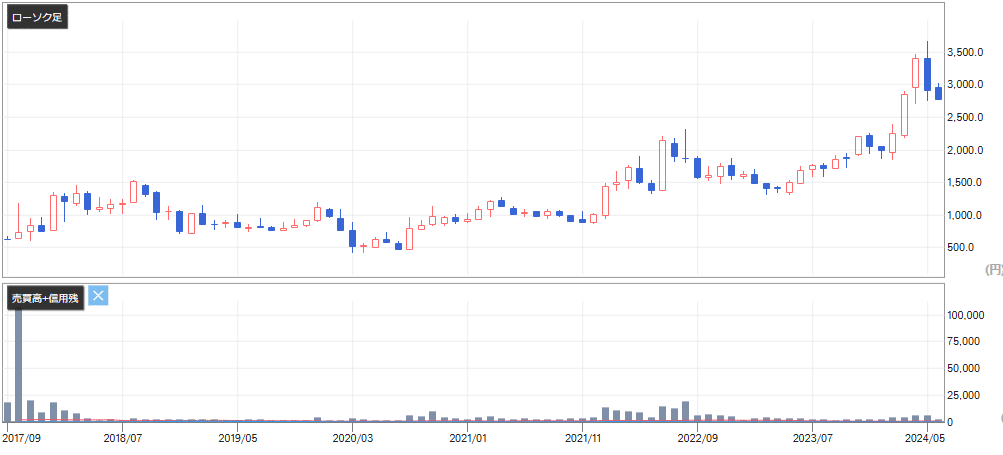

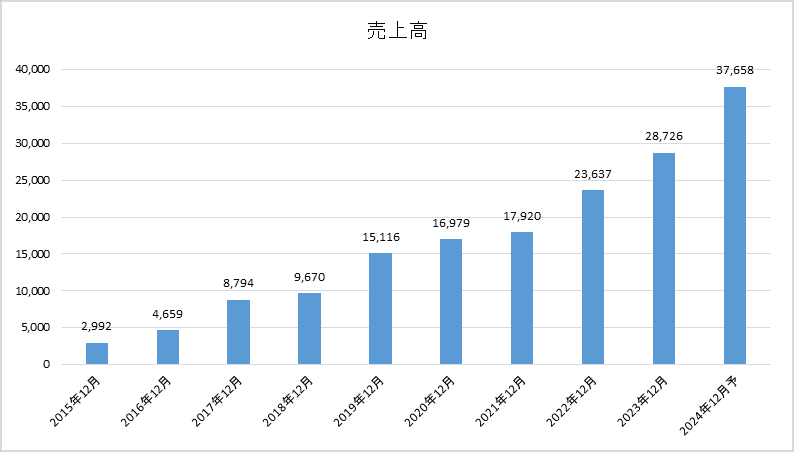

2015年度~2023年度までの売上げと当期利益の成長率が、それぞれ32.7%、35.0%という高い伸びで、それにあわせて株価も上場以来(2017年9月)4.4倍になっています。

今後2~3年の業績と現在のバリュエーションを考えると、2~3年ほどの投資スパンで、とても投資妙味がある企業ではないかと考えます。

では、早速。

1.どんな会社なのか?

同社は、オフィス・ビルなどの不動産に投資をし、そこで利益(賃貸収入と売却益)をあげる不動産ファンドのような不動産会社です。

2023年12月期の売上げは287億円、営業利益82億円、当期利益49億円の規模の会社です。

投資対象は、東京23区の中規模オフィス・ビル(20~30億円規模)と、インバウンドを想定したホテル(こちらは全国各地)の2種類です。

例えば、以下のようなオフィス・ビルやホテルに投資をしています。

そして、収益源は以下の4つになっています。

1つめと、2つめは、不動産の賃料収入とキャピタル・ゲイン(売却益)。

物件価値を上げることができるオフィス・ビルやホテルを見つけ、それらに投資しています。保有している期間は賃料収入を。物件の改装や賃料のアップなどを行い、その物件の価格を上昇させた上で売却。キャピタル・ゲインを得ることを狙っています。

2024年3月末時点の投資残高は20物件で、合計620億円。2023年度の賃貸収入は24億円、キャピタル・ゲインは251億円となっています。

3つめは、アセット・マネジメント事業。

自社が売却した物件のアセット・マネジメントを継続して行ったり、別途、不動産ファンドから委託された物件のアセット・マネジメントを行っています - ここで言うアセット・マネジメントは、物件の価値を引き続き高く維持するための物件管理や、テナントの募集や賃料交渉などになります。

2023年度の同事業の売上げは6.7億円。2024年3月末の受託資産残高(アセット・マネジメントを行っている不動産の合計)は約900億円になっています。

4つめは、クラウド・ファンディング事業。

これは、オフィス・ビルへの投資を小口化し、一般投資家へ販売する事業です。

トータルで数十億円になる不動産への投資を「1万円」単位に小口化し、ネット経由で一般投資家に販売しています - 言い換えれば、不動産投資をする企業に対して資金提供をしているわけですが、その調達元が一般投資家であり、クラウド・ファンディングという方法を使って小口資金を集めています。同社は、そのクラウド・ファンディングの組成に対する手数料を得ています。

クラウド・ファンディングには融資型とエクイティー型があり、前者は不動産投資をする企業への「融資」。事前に決まっている融資期間(1~3年ほど)があり、その期間内に決まった利回りと償還時に元本が返ってくるという仕組みです - 不動産投資をする企業に、同社を通じて、一般投資家が融資するというイメージ。

後者は、同じく不動産投資をする企業に対して「一番劣後する資金=エクイティー」を提供するケースです。利回りは、その投資物件が「いくらで売却されるのか?」に依存します - 高く売れれば高い利回りが、低い売却価格だと低い利回りになります。

同社は創業して2年後(2014年3月)に、中国のRenren Lianhe Holdingsという会社から10億円の出資を受けています。この会社はIT企業であるため、ロードスターキャピタル社は「不動産とテクノロジーを融合したビジネスを行う」という経営方針になったようです。そして、その具体的な事業がクラウド・ファンディングです。

クラウド・ファンディング事業の2023年度の売上げは4.5億円。2024年3月末の貸付金(融資型クラウド・ファンディング)の残高は96億円、エクイティー型の投資金額は43億円、投資家の数はトータルで28,103人となっています。

この事業は、同社にとっては現状、とても小さな売上げでしかありませんが、将来的に大きなビジネスになる可能性を秘めていると思います - 優良な不動産への投資が小口化されること。また、REITや不動産ファンドだけでなく、こうした「より直接的な仕組み」になることで、高い収益性が実現されること。それらは、個人投資家にとって大きなメリットになると考えます。

以下は、同社の売上げ、営業利益、当期利益の推移です。

順調な業績推移です。

ちなみに、同社は不動産の売買が主な収益源になりますので、このように”順調な業績推移”は稀になります。通常は、売上げと利益に凸凹が現れます。しかし、同社では「上場企業である」ということから、そうした業績の凸凹を避けるために計画的な投資と売却を行っているようです。(詳しくは後述しますが)経営陣が不動産のプロフェッショナルであり、そうした「業績の安定化」が実現しているようです

2.なぜ、同社はいいのか?

① 本物のプロフェッショナルが経営する会社である点

不動産業界において、売上げと利益の成長の原動力は不動産ビジネスにおける「高い専門性」と「第一級の人脈」だろうと考えます - 要は、「本物のプロフェッショナル」が経営している会社であること。

同社の経営陣は不動産のプロです - 不動産に対する深い知見とともに、国内外の機関投資家との幅広いネットワークを持っています。

以下に、同社の経営陣の経歴を記しておきます。

代表取締役 岩野達志氏

東京大学農学部卒。日本不動産研究所で不動産鑑定士として勤務した後、ゴールドマン・サックス・リアルティ・ジャパンにて不動産の自己投資やアセット・マネジメント業務を担当。その後、ロックポイントマネジメントLLCにて案件総額3,000億円の不動産投資・運用を実行。

取締役/営業本部長 久保直之氏

東京大学農学部、米国ノース・カロライナ大学チャペルヒル校MBA卒。農林中央金庫にて情報システムの企画・開発、日本不動産研究所にて不動産鑑定業に従事。日米英にて不動産鑑定士の資格を保有。

取締役 成田洋氏

東京大学法学部卒。タッチストーン・キャピタル・マネジメントにて海外機関投資家の日本不動産への投資業務をサポート。

取締役/財務経理本部長 川畑拓也氏

東京大学経済学部卒。EY新日本有限責任監査法人にて会計監査・内部統制監査に従事。

とても頼りになる経営陣だと考えます。

② 自分達が勝ちやすい市場を見つけ、そこでビジネスを展開している点

同社は、主に「東京23区の中規模オフィス・ビル(20~30億円)」という市場で勝負しています。

まず、東京23区というエリアです - とても良質な市場です。

東京23区は不動産売買の需要が活発です。しかも、国際都市である東京23区には国内外の資金が多く入って来ています。そのため、市場としてのクオリティーが高く、リスクの低い不動産市場になっています - 良質な市場を「戦う場所」として選んでいる。

そして、中規模オフィス・ビルという対象です - リターンの源泉になる魅力的な要素があります。

ひとつめは、中規模オフィス・ビルの多くが(残念ながら)メインテナンスが不十分であり、そこに大きなバリューアップの源泉がある点です - 特に、事業法人が保有している中規模ビルにそのチャンスが大きい。

メインテナンスが不十分なオフィス・ビルというのは、例えば、ビルの外壁やエントランスが経年劣化しており、”見た目”が古い、悪いといったビルです。また、トイレや給湯室が古くなっており、そこで働く人達が快適ではないといったことです。そのため、テナントが付きにくかったり、賃料が低く抑えられたりしているのが現状です。

そうした物件は、手を加えることで(=お金をかけて改修することで)格段に”いい物件”に変身する可能性があります。すると、テナントは付きやすくなり、より高い賃料を設定できます。

要は、しっかりとしたメインテナンスをする資金があること、その意志やノウハウがあることによって、利回りを引き上げることができるオフィス・ビルはたくさんある、と。そして、そのチャンスが中規模オフィス・ビルに多い、と。 - そのチャンスをしっかり見極める能力を同社は持っている、と。

ふたつめは、中規模オフィス・ビルへの需要(買い手需要)がとても強くなっている点です。現在、地価や資材価格の高騰によって中規模ビルの供給が乏しくなっています。そのため、中古ビルへの需要がとても強くなっているようです - 投資チャンスだということ。

付け加えるなら、テレワークの普及によるオフィス需要の減少の影響がほとんどないという点もプラス材料です。中規模オフィス・ビルのテナントの多くは中小企業であり、テレワーク率は低い状態です。そのため、引き続き強いオフィス需要が予想されています。

みっつめは、中規模オフィス・ビルは買い手の競合が少ない。よって、適正価格(&割安)で投資できるチャンスが多いという点です。

不動産市場では、小規模ビルにおいては個人富裕層が活発です。一方、大規模ビルは大手不動産会社やREITが活発で、物件価格が高騰することがあります。しかし、中規模ビルは”その隙間”になり、(プレーヤーが比較的少なく)激しい競合が比較的起きにくい市場になっています。

トータルとして、「自分達が勝ちやすい市場」にフォーカスした上で、「専門性」と「人脈」をフルに活かして勝負しています。

3.同社の業績は向上するのか?

前述とやや重複しますが、「同社の業績が向上する」可能性が高い根拠について整理してみたいと思います。

① 業績が上がる蓋然性は「東京23区」「専門性」「人脈」

まず、「東京23区」と「中規模オフィス・ビル」にフォーカスしている点です - 市場が良い。

上記したように、東京は国際都市であり、多くの需要があります。そして、様々な投資家が活動する優良で、安定した不動産マーケットです。その上、上海や香港、シンガポールなどのアジアの主要都市に比べ割安でもあります。そのため、海外からの資金が潤沢に入ってくるマーケットです。

加えて(こちらも上記したように)中規模オフィス・ビルにフォーカスしています。勝ちやすい中規模オフィス・ビルにフォーカスすることで、無駄な競争を回避し、結果を出しやすい構造の中にいます。

良質なマーケットの中で、勝ちやすい構造をつくっている点が第一です - 好業績のための大前提。

その上で、同社は「人脈」と「専門性」を活かして優良な案件を発掘し、投資しています - 同社は、不動産ファンドなどクオリティーの高いネットワーク(人脈)を持っていることが強みです。

不動産業界は「狭い世界」であり、「人脈」と「信頼」が大きなカギとなる業界です - どの業界もかもしれませんが。人脈は不動産業界での長年のキャリアによって広がり、信頼は高いプロフェッショナリズムと長年の取引関係によって裏打ちされています。

同社に「第一級の情報」が集まり、それを的確な投資判断につなげることで高いリターンを出しています。

② 同社のトラック・レコード

上記した「同社の売上げ・営業利益・当期利益の推移(グラフ)」をご覧ください。

2015年12月期以降、8年連続の増収・増益を達成しています - 売上げは(年率)32.7%、営業利益は(同)35.5%、当期利益は(同)35.0%の成長です。

特に(地味ですが重要な点は)毎年、着実に売上げと利益を拡大させている点です。不動産投資会社の場合、売上げの大部分を「不動産の売却益」が占めることから、毎年の売上げ・利益が大きくブレることが多くあります。すると、業績が不安定(不確実)になり、PERマルチプルが拡大しにくいという欠点があります。

しかし、同社は売上げ・利益を着実に拡大させています。新規物件の発掘と投資、バリューアップ、そしてその売却を計画的に回しています。その計画性や計画通りに実行する能力が高いわけですが、それを可能にする案件収集力、バリューアップと賃料アップの実行力、売却先ネットワークの豊富さといった「同社が持つビジネス基盤」の分厚さの証明だろうと思います。

そして、今期(24/12)は、売上げ376億円(+31.1%)、営業利益115億円(+40.2%)、当期利益69億円(+41.2%)が会社予想となっています。

2024年3月末現在、同社が保有する不動産は簿価で620億円。含み益を加えると870億円とのこと(40%の評価益)。すると、(新たな物件を割安で仕入れるとともに)評価益の出ている保有物件を着実に売却することで、今期の業績達成は可能です - 新たな物件仕入れは来期以降の売上げ・利益の源泉。

そして、その仕入れ(=投資)についても、今期に入ってからオフィス・ビルが2物件、ホテルが7物件を決めています - 来期以降の売上げ・利益についても、着実に準備が進んでいます。

4.リスクについて

ここまで「いい話」ばかりしてきましたが、ここでは「万一の場合?」についてです。

まず、不動産投資をする企業にとって最大のリスク(のひとつ)は「金融市場の変動」です - 金利が上昇したり、銀行の融資姿勢が厳しくなったりすると、不動産価格は大きく下落します。よって、不動産会社の売上げや利益は大きく削られるだけでなく、資金が回らなくなり、倒産の危険もあります。なので、株価は暴落します。

ですので、そうしたリスクに備える対策の優劣が、不動産会社の優劣を決めます。

では、同社の場合はどうなのか?

まず、借入金の額とその返済原資です。

2024年3月末現在、同社の有利子負債は480億円。これに対して、現預金は98億円、保有している不動産が(簿価で)620億円あります。もし、借入金を「すぐに返せ!」と言われても、現預金と保有不動産の約60%を売れば返済できることになります - 銀行に運命を握られているわけではないということです。

また、保有不動産は(現状だと)250億円ほどの含み益がある状態とのこと(すると、評価額は870億円)。現状の有利子負債(480億円)に対して1.8倍になり、十分な担保力があります(しかも、東京23区の物件が主流)。よって、借入金の借り換えは問題ないと思いますし、万一、保有不動産を売却する場合でも、かなりの”のり代”があります - より多くのキャッシュを確保できる。あるいは、損失を出さずに売却できる可能性が高い、と。

加えて、同社は(リスク管理の一環として)借入金の返済期間を長期化することで、資金繰りに余裕を持たせています。そのため、足元、金利が上がったとしても(=不動産価格が下落したとしても)、慌てて保有不動産を売却する必要はありません。

金利と不動産価格について少し付け加えますと、金利の上昇は(短期的には)不動産にはネガティブです。しかし、(金利の上昇は)経済環境が好転している証であり、それは中長期的には賃料相場を押し上げる原動力になります。そうした「中長期の展開」に参加するためには、資金繰りの余裕は重要であり、同社はそれを計画的に実現しています。

同社の借入金の返済期間は加重平均で「17年」です - 以下が、返済期間とその借入金の比率です。

5年未満 1.1%

5~10年未満 20.9%

10~20年未満 56.7%

20年以上 21.3%

よって、同社は「金利上昇」への準備をしっかり行っている上に、むしろ金利上昇局面において「投げ売りされる可能性のある優良物件」に参戦する体力を温存している状態です。

短期的には、金利上昇によって株価が下げることはあると思いますが、中長期的にはそうした市場の変動を「ビジネス・チャンス」としてさらに事業を大きくしていける企業ではないかと考えます。

5.バリュエーションは?

最後にバリュエーションです。

6/17の終値は2,769円。時価総額にすると593億円です。

今期の会社予想をベースにすると、現在(6/17)のPERは6.6倍、PBRは2.3倍です - 安いと思います!

今期も含めて今後4年間の業績予想をざっくり試算しておくと、以下のようになります。

今期(24/12)の数字は会社予想、来期(25/12)は市場コンセンサスです。26/12と27/12は「売上げと利益が20%成長」を前提にしています。

それをベースにした株価の試算が以下のグラフになります - あくまでも「試算値」としてご覧ください。

PERは、現状と同じ6.6倍を使っています。

3年後の目標株価が4,678円で、69.0%のアップサイドといった感じです。

一方、PER 8.0倍で試算すると以下のグラフになります。

3年後の目標株価は5,671円で、104.8%のアップサイドになります。

上記2つのケースだと、3年間で大凡70~105%のアップサイドの可能性です - 投資妙味があると思います。

一応、PERについて追加で言及しておくと、「不動産投資」を本業とする同業他社のPERは5.2~7.5倍です。規模の大きな「いちご(2337)だけ12.0倍になっています - よって、ロードスターキャピタルが規模を拡大し、それに伴ってPERが拡大していくかどうかが、より高い株価パフォーマンスを実現できるかどうかの分かれ目になりそうです。要は、投資家からの「特別な信頼」を得られるかどうかということですね。

上記にプロットした不動産会社は以下の7社になります。

上記グラフについて少し説明を加えておきます。

横軸が時価総額(単位:十億円)、縦軸がPERです - よって、右に行くほど時価総額が大きくなり、上に行くほどPERが高くなります。

一番右上にあるのが「いちご(2337)」です。赤丸がロードスターキャピタル(3482)です。

いちごを除いて、概ね7倍前後のPERです - よって、(現状のままだと)それほど大きなPERの拡大は見込めないかもしれませんね。

6.まとめ

まとめると、同社は「”本物のプロフェッショナル”が経営する不動産投資会社」です。東京23区の中規模オフィス・ビルという「勝ちやすい領域」にフォーカスし、過去8年間、順調に業績を伸ばしています。

バリューアップできる物件を発掘し、投資し、しっかり価格を引きあげた上で売却し、利益を得るというシンプルなビジネスです。現在(2024年3月末)620億円の物件を保有し、その含み益は250億円(40%)。これらを順次、売却することで利益を確定していきます - あわせて、新たな物件への投資も継続していきます。

「金利の上昇」が大きなリスクですが、資金繰り対策は十分です。また、「売却する物件の価格が下がる(=利益が削られる)」というリスクはありますが、(金利が継続して上昇しない限り)1~2年ほどでそのネガティブ・インパクトは克服できるのではないかと考えます - 「金利上昇=景気が強い」ですので、徐々に賃料が上がり、売却価格も回復してくる。また、(金利の上昇によって)物件価格が下落すると、投資(仕入れ)の際の価格も下落するため、保有不動産の内容は改善していきます。

ちなみに、同社の保有不動産と売上げ(=売却)のバランスは「売上げ約2年分の保有不動産」になっていますので、金利上昇のインパクトは長くても2年だろうと試算します。

こうした企業がPER6.6倍という「割安」になっていますので、2~3年くらいの投資スパンでとても妙味がある状態だと考えます。

こんなところです。

最後まで読んでいただき、誠にありがとうございました。

もし、ご参考にしていただける内容であれば、以下の「有料記事」にぜひ投げ銭をしていただければ嬉しいです。

ここから先は

¥ 100

この記事が気に入ったらチップで応援してみませんか?