【米国株】メタ・プラットフォームズ(META)について。

先週、メタ・プラットフォームズ(META)が2024年3Qの決算を発表していますので、その内容と今後の株価について考えてみたいと思います。

<注記>

以下に、株価の試算値や業績の推計などを書いていますが、いずれも私の個人的な試算・推計です。よって、「外れることがある」という点をご理解ください。投資判断は、ぜひそれぞれの読者の方々の慎重なご判断でお願いいたします。

では、早速。

1.サマリー

簡単に、この投稿のポイントを書いておきます。

まず、「メタの株価が、今後、上がるのか? 下がるのか?」は断言できません(すみません)。しかし、「ここから2年くらいの期間」を考えると、年率15%前後の売上げ・利益の成長が期待でき、その成長分くらいの株価上昇は十分に狙えるのではないかと思います - よって、1~2年くらいの時間軸で、30~40%くらいのアップサイドは期待できるのではないか、と。

その「成長期待」を支えているのは、順調に拡大しているユーザー基盤(ユーザー数)とそのエンゲージメントの強さ。加えて、広告ビジネスをより効率的にするAI技術。これらによって、現状の成長率が(少なくとも)1~2年くらいは持続できる可能性が高いように思います - 業績が大きく崩れるリスクは小さいのではないか、と。

懸念は、現在、大きく投資している生成AIやメタバースなどの新領域がうまく立ち上がらないケース。加えて、政府による規制や介入があるケースです - 反対に、新領域が立ち上げれば、さらなるアップサイドは十分に狙えるのではないかとも思います。

と、とてもポジティブな意見を持っています。

では、それぞれのポイントについて詳しく書いていきます。

2.過去5年間の業績と株価を簡単におさらい。

メタの業績は、2022年12月期に大きく落ち込んでおり、その際、株価も大きく下落しています。

利益の拡大 or 縮小が株価に大きく影響するので(=あたり前ですが)、そのあたりの経緯を振り返るために、過去5年間の売上げと利益を簡単におさらいしておきたいと思います。

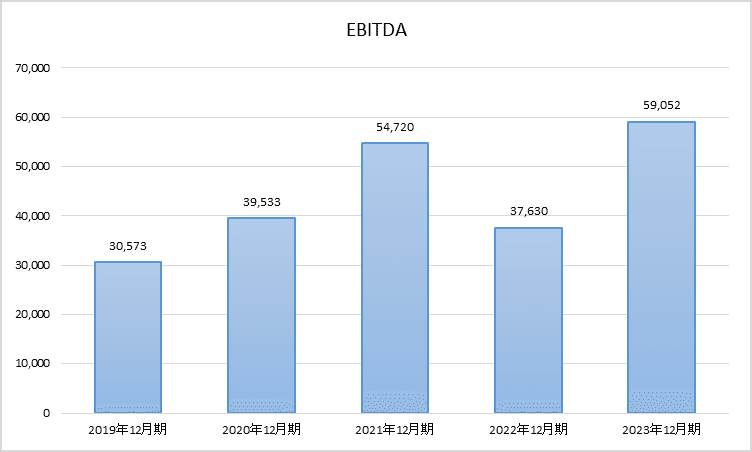

以下が、過去5年間の売上げ、営業利益、当期利益、EBITDAのグラフです。

見ていただいた通り、2022年12月期の営業利益と当期利益、EBITDAが大きく落ち込んでいます。

そして、以下が2019年1月以降の同社の株価チャートです(月次データ)。

2021年9月頃から株価が下降し始め、業績が低迷した2022年度中は株価がずっと下がり続けています - 当然ですが、株価は業績を顕著に反映します。

それから、以下に2024年3Qの業績データを記載していますが、(上記のように)2022年12月期の営業利益・当期利益が低迷していたため、(その反動で)2023年12月期の利益の伸び率がとても大きくなっている、という点にご注意ください。

3.3Qの決算はどうだったのか?

3Qの決算は、とても良い結果でした。

以下が具体的な決算になります。

ポイントは、①売上げが19%伸びていること、②販管費の伸びが売上げの伸びよりも小さい(14%)ため、営業利益の伸びが26%と高くなっていることです - ちなみに、売上げと利益のいずれも事前の市場予想を上回っています。

以下は、地域別の売上げ推移です - 2022年3Q~2024年3Q。

「米国&カナダ」が一番大きな売上げ(36%@2024年3Q)となっていますが、他の地域での売上げもそれぞれ大きく、かつ順調に伸びています。

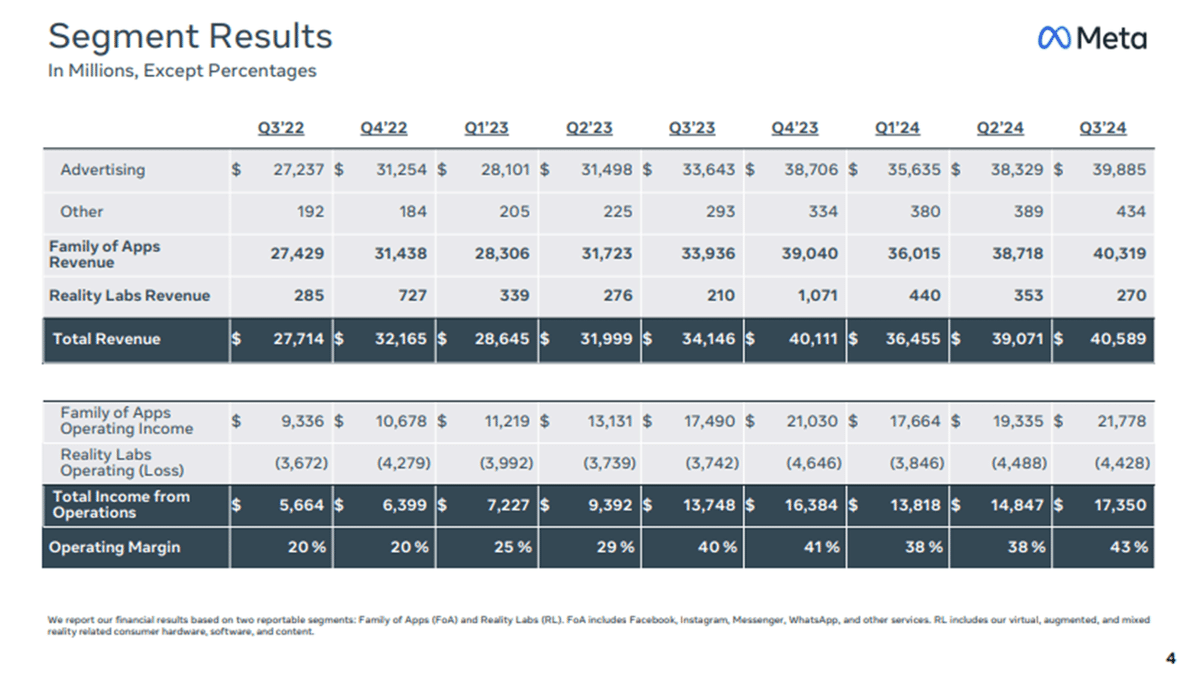

以下は、事業セグメント毎の売上げと営業利益です。

メタの売上げは「広告ビジネス」がほぼすべてになります - 広告ビジネスとは、4つのアプリ(Facebook、Instagram、Mssenger、What’App)を通じた広告の掲載ビジネスです。※ Advertising=広告、Family of Apps Revenue=アプリ・ファミリーからの売上げ。

そして、次の世代のビジネスとして力を入れているのが「Reality Labs Revenue=メタバースからの売上げ」になります。

その(メタバースからの売上げ)3Qの売上げは270百万ドル(約405億円@150円)、営業利益は▲4,428百万ドルの損失(▲6,642億円)でしたので、かなり大きな赤字事業です。但し、この事業が立ち上がるかどうかが、同社の将来性にとってとても大きな意味を持つことになります。

まとめると、メタバース事業はまだまだ黒字化するような状態ではないが、主力の広告ビジネスは売上げで19%、営業利益で26%という高い伸び率となっており、とても堅調な状況です。

ざくっと3Q決算をおさらいすると、こんな感じになります。

4.同社の株価は、どのような理由で上がるのか(下がるのか)?

わかりきったことで恐縮なのですが、同社の株価を動かしている要因について少し考えてみたいと思います。

ポイントは、①同社の売上げ・利益はしっかり伸びている、②その売上げや利益を支える要因が盤石である、ということの確認です。

そうした「稼ぐ仕組みや基盤が盤石である」という点は、(業績の伸びが一過性ではなく)継続していくと期待できる土台になるので、それが株価を押し上げる(押し上げやすい)原動力になっているのではないか、ということです。

以下は、同社の株価推移です - 過去3年間。

株価が上がった理由は、主軸の広告収入がしっかり伸びていることが主因です。

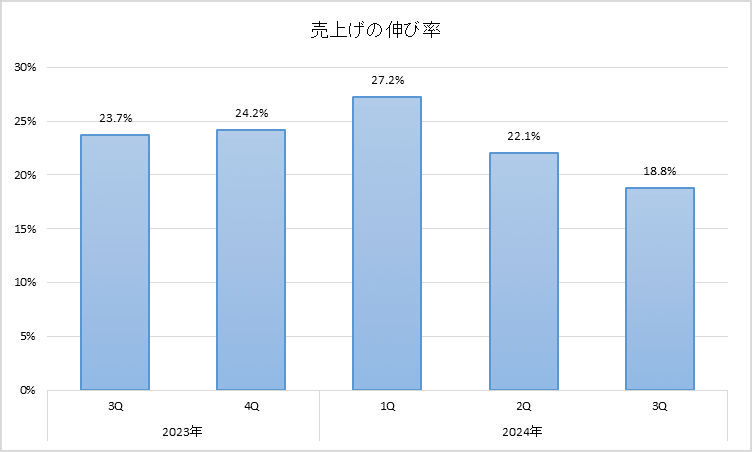

(上記の表は数字ばかりで、やや見づらいので)売上げや利益の伸び率をグラフにしてみました。

まず、売上げの伸び率です。(この3Qは18.8%の伸びでしたが)20%を超える伸びが続いていました。

営業利益は、昨年の3Q・4Qがそれぞれ87.3%、96.9%の伸び(これは、前述した2022年度のハードルが低いため)。今年は(反対に、2023年度のハードルが高いので)伸び率は鈍化していますが、1Q~3Qにかけて57.4%、47.2%、24.5%の伸びとなっています。

高い営業利益の伸びの原動力は「営業利益率の拡大」です。2022年から2023年1Qにかけて「20%+α」だった営業利益率が、現在は「40%」を超える水準になっています。

売上げが年率20%を超える水準で伸びている中で、営業利益率が2倍に拡大している! というすごい状況です - 「稼ぐビジネス」へと、どんどん進化しているということになります。

これが、株価が上がっている主因だと考えます。

そして、その売上げや利益の成長を支えているのが「ユーザー基盤の拡大」です - 世界中でより多くの人がメタのアプリを使うようになっている、と。

以下は、同社の決算説明会資料から抜粋したページなのですが、メタの4つのアプリにおける「Daily Active People(DAP=1日あたりのアクティブ・ユニーク・ユーザー数)」の推移です。

単位が「billions(十億人)」ですので、直近(2024年3Q)の「1日あたりのアクティブ・ユニーク・ユーザー数」は「32.9億人」となります - すごい数です!

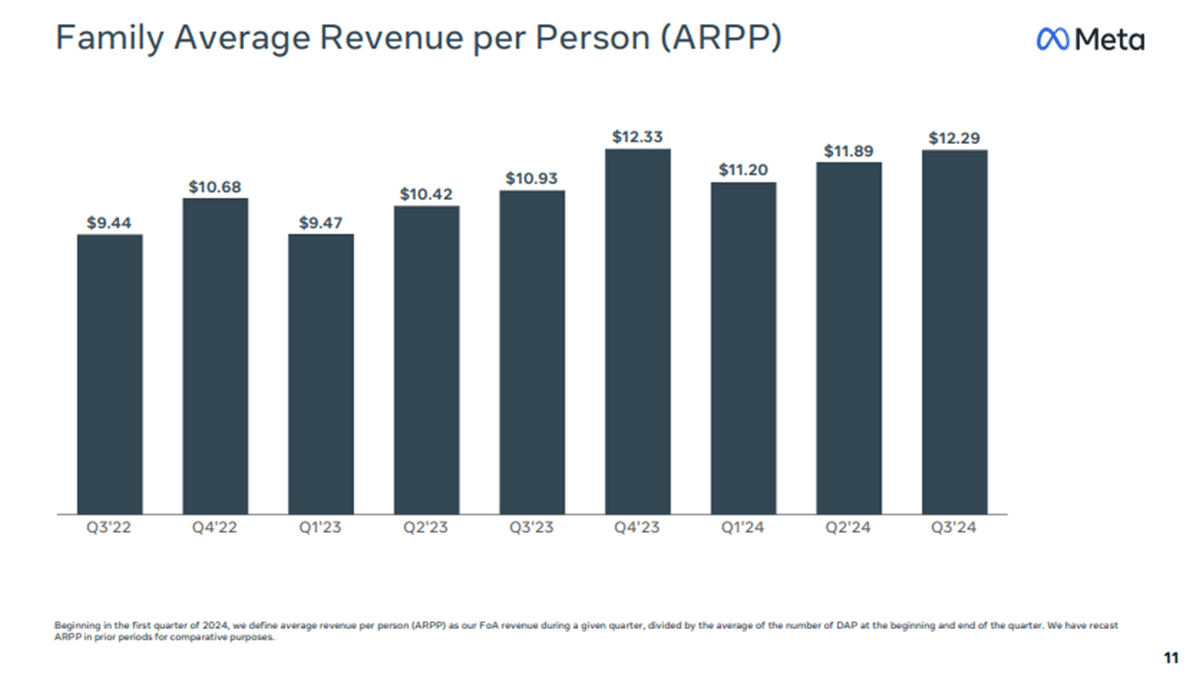

そして、1ユーザーあたりの売上げ(四半期ベース)が、以下のグラフになります - これは、メタの広告収入をアクティブ・ユニーク・ユーザー数で割った数値です。

終わった期(2024年3Q)は12.29ドル - 多少の凸凹はありますが、2022年3Qから右肩上がりで増加しています。

メタは(4つのアプリを通して)アクティブ・ユニーク・ユーザー数を順調に伸ばしており、それにより「プラットフォームとしての価値」を高めています。それが、より多くの広告出稿社を呼び込むことになり、同社の売上げを継続的に拡大させているという好循環です。

もうひとつの要因は、「ビジネスにおいて、AIの活用がうまくいっており、そこが評価されている」という点です。

同社は、広告制作・広告配信にAIを活用しており、その成果が広告出稿の拡大、広告単価の上昇、アプリの利用率拡大、売上げの上昇といったカタチで現れています。それが、「AIの成功事例」として評価されているようです。

多くの場合、現時点においては「AIは投資ばかりで、まだ売上げや利益につながっていない」というのが実情です。そうした中、同社がAI活用で先行して結果を出している点が、非常にポジティブに評価されていると思います。

5.今後の見通しは?

重要な「業績の見通し」ですが、残念ながら私には同社の業績を正確に見通す能力はありません。

なので、直近の売上げ成長率や利益率をベースにしながら、「やや保守的な業績見通し」を作成してみたいと思います。その上で、「仮に、この業績が実現された場合、株価はどうなりそうか?」という風に考えてみたいと思います。

その試算が以下になります。

赤でハイライトした部分がポイントになる「前提」です。

売上げの伸び率は2024年3Qをベースに、4Qは18%、2025年と2026年はやや保守的に15%と想定。

営業利益率は(同じ理屈で)3Qが42.7%でしたので、4Qは42%。2025年と2026年は40%。

当期利益率も同じ理屈です。

その前提で試算すると、2024年の当期利益は$59,508 million、2025年は$66,727 millions、2026年は$76,736 millionsとなります。

それらの当期利益(試算)に対して、現在の株価は2024年だとPER23.9倍、2025年は21.3倍、2026年は18.5倍となります - なので、これくらいの業績を達成してくれれば、「投資妙味あり」に映ります。

また、いくつかのPERを使って株価を試算すると、以下の表のようになります。

例えば、2025年の当期利益(試算)に対して23倍のPERだと、株価の試算値は704ドル。現状の株価($572.43ドル@11/5)より23%のアップサイドになります。

PER25倍だと765.22ドル。アップサイドは33.7%になります。

他のPERや2026年の当期利益(試算)の数値を見ていただくと、大凡のアップサイドのイメージを持っていただけると思います。

ここまでの(途中)結論として、世界に広がるユーザー基盤やそのエンゲージメント。それらをベースにした堅実な広告収入から、直近の実績に近い売上げや利益の伸びが期待できる可能性は高そう。仮にそうなった場合、株価は(1~2年の時間軸で)そこそこ高いアップサイドを狙えるのではないか、といった感じです。

一方、懸念は以下の2点になりそうです。

ひとつは、設備投資 - 現在、大きな額の設備投資をしていますが、「それは、近い将来、利益を生む資産となるのか?」という疑問です。

以下が、同社の設備投資の実績です - Capital Expenditures = 設備投資。

ややわかりづらい資料なので説明を追加しますと、右側の2本のグラフはそれぞれ2023年と2024年の1Q~3Q(9ヶ月間)の設備投資額です。

日本円に換算すると、2023年が約3兆円(@150円換算)、2024年が3.6兆円です - 12ヶ月に換算すると、それぞれ4兆円、4.8兆円となります。

2024年1~3Qで3.6兆円の設備投資というのは、同期間の営業利益の53%になります。設備投資の主軸は生成AIとメタバース関連になると思われ、それらへの投資額は今後も増えていくと想定されます。

「果たして、その投資は実を結ぶのか?」というのが大きな懸念です。

現状の株価は、「懸念はあるものの、どこかで実を結ぶ」という期待値が(ある程度)織り込まれています。そのため、「もし、実を結ばなかった」場合、株価は大きく下落すると思います。

もうひとつの懸念は、政府からの規制です。

(前述のように)同社のアプリは、日々、30億人以上の人々が世界で使っています - とても大きなプラットフォームとなっています。

世界のどこかの国の政府が、何らかの規制や介入を行う可能性は十分にあると思います(すでに、そうした動きもあります)。

その場合、同社の売上げや利益(あるいは、それらの伸び率)が大きく棄損する可能性があり、すると株価は一気に崩れるかもしれません - 少なくとも、その可能性は常にありそうです。

このあたりが、同社の株価にとっての大きな懸念点になりそうです。

結局どうなの? という点ですが、結論としては「それでも、魅力的だ!」というのが個人的な考えです - ※ 念のため、外れている可能性がありますので、ご注意ください。投資に際しては、ご自身のご判断でお願いします。

上記した「やや保守的な試算」をベースに、1~2年で30~40%くらいのアップサイドは十分に狙えそうだ。生成AIやメタバースが花開けば、さらに大きなアップサードがあるかもしれない、という印象です。

その上で、それでもダウンサイドも十分ありそうなので(その場合、ダウンサイドも大きくなってしまう可能性がある)、定期的にニュースや業績をチェックして、いつでも逃げられる体制をちゃんととっておく必要がある、という感じです。

長くなってしまいましたが、メタに関する私見です。

最後まで読んでいただき、誠にありがとうございました。