【日本株】ここで紹介した銘柄の今年のパフォーマンスをまとめてみました。

これまでに、私のnoteで11社の企業(主に中小型銘柄)についてご紹介したのですが、それらの企業の今年の株価パフォーマンスについて振り返ってみようと思います。※ 尚、ご紹介した11企業を「紹介11社」と表現します。

パフォーマンスの良い銘柄もあれば、悪い銘柄もありますが、まとめることで(中小型銘柄について)何か見えてくるものがあればいいなといった意図です。

では、早速。

ポイント

先に、ポイントについて書いておきたいと思います。

ひとつめは、やはり中小型銘柄(≒紹介11社)は高いリターンを狙える(中小型銘柄の醍醐味)。但し、外れると損失も大きくなるという点です。

ふたつめは、中小型銘柄(≒紹介11社)は「良いパフォーマンス」と「悪いパフォーマンス」がくっきり分かれる傾向があるという点。そして、その違いの原因は(中長期的には)「その企業の業績」ではないかという点。

みっつめは、中小型銘柄(≒紹介11社)の隠れた特長は「市場全体に引っ張られる度合いが小さい」という点。それは、仮に市場全体のパフォーマンスが良くなくても、その企業の業績が良ければ、その企業の株価は値上りする可能性が高いということ。

これらがポイントになります。

では、詳しく見ていきます。

2023年、各銘柄の年初来リターンは?

まだ少し今年も残っているのですが、昨年12月30日~今年12月18日の期間における紹介11社の株価パフォーマンスが以下になります。

最高は日本アビオニクス(6946)の119.0%。最低はアクシージア(4936)の△36.2%。平均は37.7%でした。

比較のために、時価総額トップ11企業(以下、トップ11社)の同じ期間の株価パフォーマンスも下記します。

最高は東京エレクトロン(8035)の95.1%。最低はKDDI(9433)の11.2%。平均は、40.6%でした。

紹介11社とトップ11社を比べると、①平均はトップ11社の方が良い、②トップ11社はマイナスになった銘柄がない、といった点が目を引きます。

一方、③最高は紹介11社の方が良いという結果でした。

月並みになりますが、中小型銘柄は「大きな値上りをする可能性もあるが、外れると大きな損失になる可能性もある」といったところでしょうか。

以下に、紹介11社とトップ11社をあわせてグラフ化しています。紹介11社は「上位」と「下位」に多く入っている印象です(当たり外れが大きい)。

過去5年だと、どうなるのか?

少し期間を延ばして「過去5年間」のパフォーマンスを比べてみます。

※ 念のため、以下は5年以内に上場した企業です。それらの企業は、企業の横に記載されている日付以降の株価騰落率です。

霞が関キャピタル 2019年1月4日

ライフドリンクカンパニー 2021年12月24日

クラシコム 2022年8月5日

アクシージア 2021年2月19日

「5年」で見ると、前述の「年初来(約1年)」に比べると、かなり大きなリターンになっています。これが、成長力のある中小型株へ投資する魅力だと思います。

最高は霞が関キャピタル(3498)の1,013.0%。これは、元本が11.13倍になったということです(100万円 → 1,113万円!)。

2番目は日本アビオニクス(6946)の763.3%。最低はアクシージア(4936)の△51.6%。平均は、251.8%でした。

一方、こちらはトップ11社の過去5年間のパフォーマンスです。最高は、東京エレクトロン(8035)の528.6%。最低はKDDI(9433)の66.6%。平均は、163.2%でした。こちらも、なかなかのパフォーマンスです。

以下は、両者を同じグラフにしています。市場全体のパフォーマンスとして、日経平均、TOPIX、東証グロース250指数を加えています。

5年という長期になると中小型株のパフォーマンスが圧倒するようになります。中小型企業は、「成長力」「経営改革によるV字回復力」など、企業価値を押し上げる”のりしろ”が大きいため、こうした株価のパフォーマンスになります。

ちなみに、ある中小型株運用に強いファンド・マネージャーさんがおっしゃっていたことに「運用を相撲に例えるなら、前頭から小結に昇進するあたりが一番リターンが大きくなる」というのがあります。「有望な前頭」を見抜く目が重要なのだと思います。

それから、マイナス・リターンになっているのも中小型企業(および、中小型株の指数)であり、やはり企業の選別が明暗を大きく分けることになります。

外した場合の下落率はどれくらいになるのか?

中小型株は「外した場合の下落率が大きい」ということですが、「では、具体的にどれくらいの下落率になるのか?」を探ってみたいと思います。

少しアナログなやり方になりますが、過去5年間で最も大きく下落した部分のピークとボトムをとって計算してみました(週次データを使っています)。※ 以下が、計算例です。

紹介11社の過去5年の最大下落率です。

最大の下落率はオンワード HD(8016)の△70.4、2番目は寿スピリッツ(2222)の△63.7%。最小はライフドリンクカンパニー(2585)の△25.9%。平均は、△44.8%でした。

こちらは、トップ11社の最大下落率です。

最大はリクルート HD(6098)の△56.4%、2番目は東京エレクトロン(8035)の△45.0%。最小はKDDI(9433)の△21.8%。平均は、△35.6%でした。

サンプル数が少ないので、これだけで結論を出すことはできませんが、敢えていくつかの”印象”を挙げるとすると以下になります。

△50%以上の下落(=投資金額が半分以下になる)のケースが、紹介11社だと11銘柄中4銘柄。一方、トップ11社だと1/11となります。

さらに、△70%以上の下落(=投資金額が30%以下になる)のケースが、紹介11社だと1/11(1銘柄ある)。一方、トップ11社だと0/11(ゼロ)。

下落率順に並べると、下落率上位には紹介11社が並び、その後にトップ11社が続く。中盤も紹介11社が来て、その後にトップ11社が続くという順番。相対的に中小型の紹介11社の下落率は大きいという印象です。

1年毎のパフォーマンスはどうだったのか?

2023年は全体として株式市場が好調だったので、多くの銘柄が良いパフォーマンスをしました。では、その他の「年」はどうだったのか? について見てみたいと思います。

過去10年間の「1年毎」のパフォーマンスです(2014年、2015年、2016年・・・といったことです)。

少し見づらい表になっていますが、過去10年間の各年のパフォーマンスを勝ち or 負け(○勝○負)で表したものです。※ 最近上場した企業は、上場年以降の勝ち数と負け数。

例えば、日経平均は7勝3敗、TOPIXは9勝1敗です。より分散の効いたTOPIXのパフォーマンスが安定しているのが改めて実感されます。

一方、中小型株のインデックスである東証グロース250指数は5勝5敗となっています。やはり、中小型株はパフォーマンスにバラツキがあるということでしょうか。

紹介11社の中では、神戸物産が10勝0敗です。以下に同社の各年のパフォーマンスをグラフにしていますが、圧巻のパフォーマンスです。

一方、意外だったのがトヨタ自動車(7203)の5勝5敗です。「安定」というイメージのある同社ですが、暦年で区切ると株価パフォーマンスは結構バラツキが出ています。

神戸物産(3038)の過去10年間の各年のパフォーマンスです。

以下は、トヨタ自動車(7203)の過去10年間の各年のパフォーマンスです。

業績と株価パフォーマンスの比較

中長期的なスパンで株価パフォーマンスを決める大きな要因は「成長性」と「業績」だと思っている派の人間なのですが、「本当にそうだろうか?」という点を少し検証してみたいと思います(ゆるい検証ですが・・・)。

以下は、10勝0敗だった神戸物産の過去10年間の当期利益の推移です。2014年10月期に若干の減益がありますが、以後は順調に増益となっています。その結果として、10勝0敗というパフォーマンスなのでしょうか。

一方、以下はトヨタ自動車(5勝5敗)の過去10年間の当期利益の推移です。こうしてグラフにすると、当期利益に凸凹があるのがわかります。それが、株価パフォーマンスにも反映されているのでしょうか。

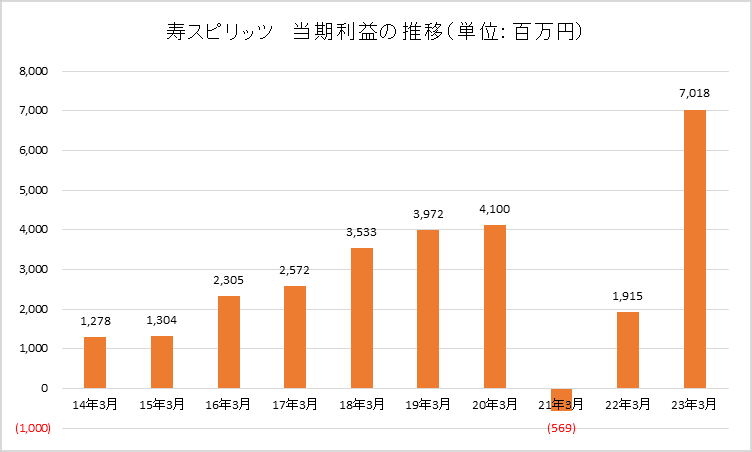

もう1社、参考までに挙げておきます。寿スピリッツ(7勝3敗)です。コロナ禍では、当期利益が大きく落ち込んでいます。そして、同社の株価は、2018年・20年・21年とマイナスになっています。

少数銘柄のサンプルですが、「業績の安定性・成長性」は「株価の安定性・成長性」に貢献しているように見えます。

市場との相関はどうなのか?

企業の株価は、市場全体の動きに引きずられる傾向にあります。そのため、その企業の業績が良くても、市場全体が下がっている時には、なかなか株価が上がらなかったりするものです。

そこで、各銘柄の週次リターンと日経平均の週次リターンの相関を計算してみました(2021年1月4日~2023年12月18日の週次データを使用)。相関が高ければ、その株価は市場(≒日経平均)と同じように動く。低ければ、市場とはあまり関係なく動くといったことです。

相関係数の目安として、

0.7~1.0 かなり強い相関

0.4~0.7 やや相関あり

0.2~0.4 弱い相関あり

0.0~0.2 ほとんど相関なし

といったイメージで、以下のグラフを見てください。

やはり、トップ11社の大型株は市場全体と同じような動きをしているようです。一方、小型株は市場とはあまり関係ない動き方をするということのようです。

期待が持てる中小型銘柄とは?(個人的な意見です)

前述したように、「業績が伸びている中小型企業は、その株価も(多くの場合)値上がりする」と思っているのですが、特に以下のようなケースが有望なのではないかと(個人的には)思っています。

ベンチャー型 - ひと昔前の楽天やサイバーエージェントといったイメージ。例えば、霞が関キャピタル(3498)。

構造改革やビジネスモデルの改革型 - 古い業界の慣行を打ち破ったり、まったく新しいビジネスのやり方で戦っている企業。「問屋へ卸す」から「直接、自社で販売する(製造小売り)」へシフトしている、といったケースなど。例えば、寿スピリッツ(2222)。

事業再建型 - 行き詰まっていた事業を、投資ファンドや(買収した)親会社が建て直すというイメージ。例えば、ライフドリンクカンパニー、日本アビオニクス。

日本の構造的な要因型 - 日本の構造的な要因によって、その企業やその業界に大きなビジネス・チャンスが到来しているケース。例えば、神戸物産。

もちろん、他にもたくさんの型やパターンがあると思うのですが、上記4つは「業績を伸ばす中小型企業」を発掘する上で、ひとつの判断材料になるように思います。

長い文章を書いてしまいましたが、言いたかったことは「業績の良い中小型銘柄はおもしろい」。特に、「市場が悪い時でも、その企業の業績が良ければ、その企業の株価は上がりやすい(=だから、おもしろい)」という点です。

最後まで読んでいただき、誠にありがとうございました。