【日本株】ヨシムラ・フード HD(2884)の中間決算について。

ヨシムラ・フード・ホールディングス(2884)が2025年2月期の中間決算を発表していますので、そのことについて書いてみます。

ポイントは、以下になります。

① 中間決算の内容はとても良かった。

② 特に、ワイエスフーズの買収によって収益性がかなり高まった。これまで、同社のM&Aは低収益であまり価値を生み出しているとは言えなかったが、かなり期待値が高くなった。

③ 自己資本比率が18.4%と低いため「増資」の懸念があるが、現状かそれ以上の収益性を維持することができれば、「増資」は更なる成長のステップとして評価できる。

と、いった感じです。

では、詳しい内容を。

1.中間決算はどうだったのか?

2025年2月期の中間決算は、とても良い内容でした。

特に、営業利益率が格段に上昇し、高収益体質に近づいた点が良かったと考えます。

中間期の売上げと利益は以下になります(%は、対前年同期比)。

売上げ 287億円 +24.5%

営業利益 20億円 +121.9%

当期利益 8億円 +0.2%

売上げと営業利益が大きく増加したのは、前期の後半に買収した「株式会社ワイエスフーズ(北海道のホタテやサケなどの加工・販売)」の売上げ・利益の取り込みが要因です。特に、ワイエスフーズの営業利益率が高いため、全体の営業利益が大きく押し上げられたカタチです。

以下は、同社の決算説明会資料の一部なのですが、「前中間期 vs. 今中間期」のカタチで損益計算書が抜粋されています。

「営業利益」の行を見ていただくと、前中間期の「構成比(=利益率)」は3.9%、今中間期は7.0%とかなり改善しています - 売上総利益率が20.0% → 22.7%に拡大していることが大きな寄与となっています。

また、その影響でEBITDAも1,734百万円(7.5%) → 3,165百万円(11.0%)と大きく拡大しています。

一方、「通期」の会社予想は据え置きでした。

これは、同社の社長さんの決算説明動画を観た印象ですが、福島の原発処理水の海洋放出に伴う「損害補償」が、どうなるのか? いつ、決まるのか? が未知数であり、そのため「今は業績修正を出しづらい」という感じなのかな、と。

それから、営業利益の増加幅に対して、当期利益の増加幅が小さいのですが、理由は以下の3つです - ①為替:前中間期は為替差益2.4億円があったが、今中間期は為替差損▲5,000万円となった、②受取保険金:前中間期には受取保険金が2億円あったが、今中間期にはない、③法人税:法人税等調整額が1,900万円 → 2.8億円と増加した。

2.決算発表の翌日は、株価が大幅に下落!

10/15の引け後にこの決算が発表されたのですが、翌10/16の同社株価は大きく下落しました - ▲8.1%の下落。加えて、10/17も▲0.6%の下落でした。

「なぜ、下落したのか?」の正確な理由はわからないのですが、多分「ある程度の増収増益は予想されていた中で、上方修正がなかったこと」が嫌気されたのかなと思っています - 見逃がしているところがあるかもしれませんが・・・。

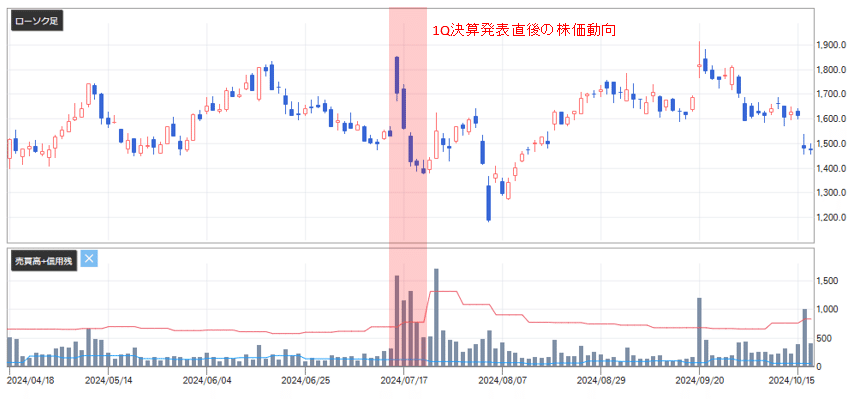

ちなみに、1Qの決算発表の直後も株価は大きく動きました - その時は、決算発表の翌日に急騰。そして一転、5営業日連続で下落。結局、決算発表前の株価を下回るところまで下落した、という展開でした。

出来高も大きく膨らんでいましたので、いろいろな思惑で参戦された投資家の方々があったのだろうと思います - 短期のトレードは難易度が高いので、私はあまりよくわかりません。

今回も、決算発表前の株価に比べると▲8.7%下落しており、直近(9/20)の高値1,914円より23%低いレベルです。

どう評価すればいいのか、もう少し深掘りしてみます。

3.結局、どう評価すればいいの?

個人的には「同社のM&Aとその後の経営は、価値を生み出しているのか?」といった視点で考えるのがいいのだろうと思っています。

その上で、現状は「ワイエスフーズが加わったことで、リターンがかなり高くなった」。「現状」の収益性だと「そこそこいい線になってきた」ように思います。

今後とも、現状の収益性を維持、あるいは改善するようなM&Aとその後の経営が継続できれば、期待が持てるのではないかと考えます。

あと、課題は「増資」だろうと思います。中間期が終わったところで、自己資本比率が18.4%です。引き続きM&Aを継続するなら増資が必要になりそうです。

仮に増資があった場合、株価は大きく下げるとは思いますが、現状の収益性を維持できるのであれば「増資は(成長の土台なので)プラス」に評価できると思います。

上記の根拠について、少し補足します。

同社を評価するには、同社がM&Aにより取得した1社1社を個別に検証するのがベストですが、その開示はないので「全体像」で代替します。

ちなみに、以前には「買収に使った借入金と、買収した事業から得られたキャッシュフローを比較」することで検証してみました。

今回は、「EBITDA ÷ 総資産」という数値で考えてみます。

同社はM&Aによって形成されている会社です。よって、「総資産」は買収のために投下した資金と買収した企業がもともと持っていた資産になります。その総資産に対して、どれだけのキャッシュフロー(EBITDA)を生み出しているのか? を計測すれば、同社のM&Aが十分なリターンを出しているのかどうか? が判断できるのではないかというロジックです。

以下が、2015年2月期からの「EBITDA ÷ 総資産」の推移です - 「2025年2月期 上期」は、数値を2倍にして年率換算としています。

前期までは一桁台でしたが、この中間期には11.6%とかなり改善しています - 10%以上であれば、「そこそこ高い収益性」だろうと思います。

これは、ワイエスフーズの貢献になります。

利益率の高いワイエスフーズを買収したことで、全体の収益性がだいぶ高くなりました。前期までの一桁台だとかなり「物足りない」印象ですが、10%を超えたので「まずまず」といったところです。

ご参考までに、「大手食品メーカー」の同じ数値をグラフ化してみました - グラフの一番左、紺色はヨシムラ・フード HDです(いずれも、直近の数値。

大手と比較すると「ちょうど真ん中あたり」といった感じです - 「まずまず」といったところでしょうか(比較する対象が少数なので、本当はもっと多くの対象と比較するべきですが・・・)。

もうひとつ、日本を代表する大手企業と比較してみます。

ファーストリテイリングやキーエンスと比べると、かなり見劣りします。

要約すると、同社は「普通」「平均的」といった位置づけまでは近づいたかもしれない。ここからは、「同社が、どのようにファーストリテイリングやキーエンスのようなトップ企業と同じ水準まで上がっていくか?」が大きな課題といったところでしょうか。

そのあたりが、同社の経営陣に寄せる期待値になりそうです。

最後に、「増資」の可能性について少し補足しておきます。

同社の自己資本比率(2025年2月期 中間期)は、18.4%です - 2024年2月期 決算期が16.6%でしたので、若干、改善しています。

仮に、M&Aを継続していくとなると、「増資」は必須だろうと思います。

(前述の)社長さんの動画では、今後もM&Aを継続する方針のようでしたし、そうならば既存事業からのキャッシュフローだけでは不十分なように思います。

(こちらも前述のように)増資ならば、株価は下げると思います。

しかし、現状(か、それ以上)の収益性を維持することができれば、株価の落ち込みはすぐに回復するのではないかと思います - 増資した金額は、高いリターンのために使われることになりますので。

まとめると、ワイエスフーズの買収によって、同社の収益性はかなり改善した。ワイエスフーズやマルキチといった北海道の水産加工品をベースにした事業をロールアップできれば、高い収益性と成長性を実現できる可能性がある。

結局、「規模の経済を機能させる」や「特定の競争優位性を強化する」といったM&Aを進めることができるかどうかがポイントになりそうです。そして、それが実行できれば、株価上昇の可能性はとても高いように思います。

こんな感じです。

最後まで読んでいただき、誠にありがとうございました。