【日本株】クイック(4318)- 今期の減益予想は”前向きな投資”が原因!

人材紹介や人材派遣などの人材サービスを提供しているクイック(4318)が、今期(25/3)の業績を大幅な減益予想としていましたので、そのことについてアップデートしたいと思います。

特に、株価が下げていましたので、「今期の減益予想をどのように解釈するか?」はとても重要だと思います。

先に結論を書いておくと、

減益の主な要因は、「人材サービス事業への先行投資による費用拡大」です - 現状の事業環境に対して、同社は自信を持っており、それが「今、投資をするべき!」という意思決定につながっているようです(=よって、とてもポジティブ)。

同社のこれまでの「安定した業績(=実績)」と、現状の「割安なバリュエーション」を考えると、株価が下がっている「今」が買いのチャンスのように感じます(※ あくまでも、私個人の考えなので外れるかもしれません。ご注意ください)。

では、詳しく見ていきます。

まず、終わった期(24/3)は過去最高益でした!

24/3期の売上げは(対前年比で)6.1%増、営業利益は(同)10.6%増、当期利益は(同)7.5%増で、過去最高益を更新です!

以下は、会社説明会資料の抜粋です。

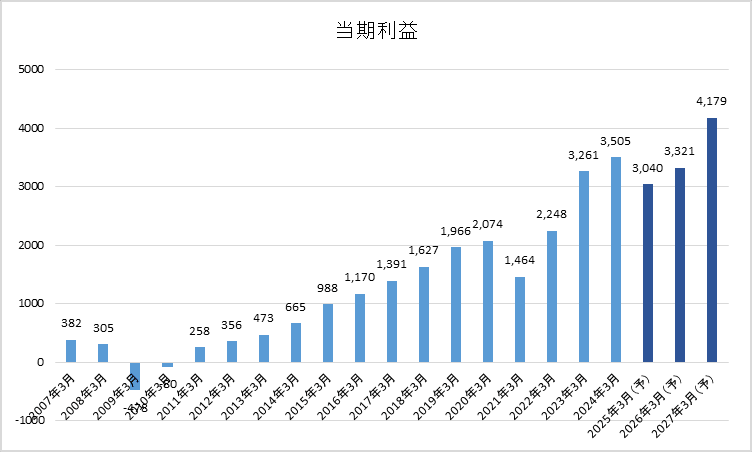

以下は、2007年3月期~終わった期(24/3)の売上げ、営業利益、当期利益の推移をグラフにしています - 以下、グラフの金額単位はすべて「百万円」です。リーマン・ショックとコロナ禍の影響を受けた時期だけ売上げと利益が減少していますが、それ以外は順調に業績を伸ばしています。

終わった期の好決算の要因は、コロナ禍が終り、経済活動が正常化したこと。それにより、企業の採用ニーズが旺盛になったことです。

企業の人材不足感はとても強く、かつ専門性を持つ人材に対する企業ニーズはとても強くなっているようです。

そうした現状の事業環境は非常に良好であり、人材の採用を積極化している企業のニーズに的確に応えられる人材サービス企業が、ビジネスを拡大できると同社は考えているようです。

そして、過去最高益を更新するような現状の事業環境を同社は「チャンス!」と考え、「先行投資をしていこう!」といのが今期の同社の考えのようです。

先行投資により、今期は「減益」予想に!

今期の業績予想(会社予想)は、売上げ+7.4%、営業利益▲19.2%、当期利益▲19.5%、という内容です - 増収ですが、大幅な減益です。

「増収ですが、大幅な減益!」を、売上げ、粗利、販管費、営業利益に分けると、以下のグラフのようになります - 青色は23/3 → 24/3のそれぞれの増減額。オレンジ色は24/3 → 25/3(予想)における増減額です。

グラフの通り、売上げは増加しますが、粗利の増加額は前期より小さくなっています。粗利率にすると、前期(24/3)は67.5%の実績、今期(25/3)は66.4%の想定です - ちなみに、前々期(23/3)は66.3%でしたので、前々期並みの粗利の想定です。

そして、カギになるのが販管費の増加です。前期の増加額よりも6億円大きい16億円の増加を計画しています。これが減益の要因です。

販管費増加の要因は、主力の「人材サービス事業(特に、人材紹介)」を拡大するための先行投資です - 具体的には、人材の積極採用とプロモーション(TVやネット用のCM動画の制作・配信など)の強化。これが「販管費の増加」となり、減益予想となっています。

同社では、「人材紹介」を中心に人材サービス事業は「伸びる!」と考えており、そこへ思い切った投資をする、という方針が減益の要因です - なので、非常に前向きな減益です。

今日、転職は「前向きなキャリア・プラン」として定着してきています。企業も中途採用を積極的に採用しています。人材ビジネスを展開している企業にとっては、市場が拡大する大きなチャンスと映るのだろうと考えます。

そして、同社では人材紹介の新しい分野として「看護師」の領域にフォーカスするようです。「新卒看護師の採用支援」事業をM&Aにて取得し、そこを基盤に事業の立ち上げを計画しています。

加えて、リクルーティング事業(Indeedなどの同社が運営する人材採用向けのサイト)のビジネス・モデルを(2~3年かけて)再構築していくことも計画しているようです。

これは、人材採用サイトのビジネス・モデルが変化してきており、そうした変化に対応するための取り組み強化のようです - 人材ビジネスは(チャンスは多い反面、競争が激しいので)こうしたビジネス・モデルの変化がよく起こります。企業経営としては大きなリスク要因ですので、こうした変化とそれへの対応は継続的にウォッチする必要があると思います。もちろん、(対応する側ではなく)変化を起こす側になってもらうことが、一番良いと思いますが。

今後3年間の中期経営計画

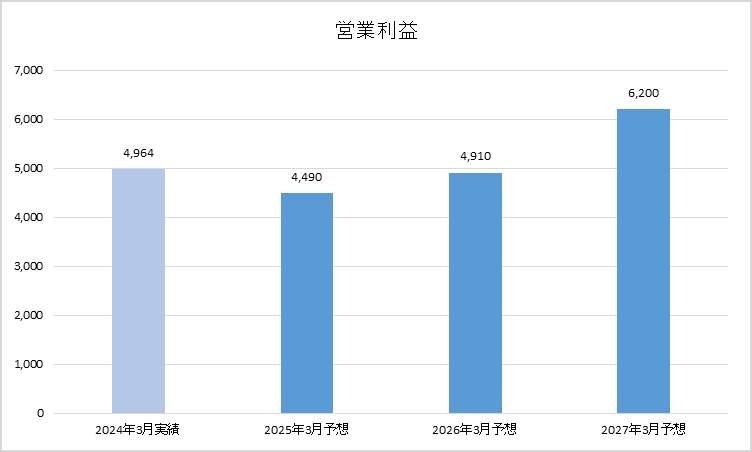

同社は、今期(25/3)を含め今後3年間の業績計画を発表しています。「今期は減益になるが、来期以降は再び増益に転じる」という計画です。

以下は、(終わった期の数字も含めた)同社の中期経営計画です。

上記の資料の中で、売上げ、営業利益、当期利益をグラフ化したのが下記です。

同社はこの中期経営計画を目標に進んでいくので、「この目標は達成できるのか?」と、「仮に達成できた場合、株価はどうなりそうか?」がポイントになります。

まず、前者については「達成の可能性は十分に高い」、「カギになるのは、やはり主力の人材サービス事業」ということだろうと思います。

同社の2007年以降の「売上げ成長率」のグラフが以下になります。リーマン・ショック時とコロナ禍を除くと、年率10~17%ほどの売上げ成長率になっています - 年毎に好景気・不景気があるため幾ばくかの凹凸はありますが、転職をする人の総数は徐々に増えています。その中で、同社は一定のシェアを獲っているので、結果として、年率10~17%の売上げ成長率なのだろうと考えます。

同社の今後3年間の売上げ成長率の目標が、今期7.4%、来期10.5%、来々期12.4%となっていますが、(過去の売上げ成長率を考えると)業界や市況に特別な変化がなく、同社が的確に戦略を実行すれば、その目標達成は十分に可能だろうと考えます。

そして、その売上げ成長率の達成にとって最も重要なのが売上げの70%を占める「人材サービス事業」です。

以下は、人材サービス事業の売上げ成長率のグラフです - 概ね、10~23%の売上げ成長率となっています。

そして、今後3年間の「人材サービス事業」の売上げ成長率の目標は、今期8.7%、来期13.8%、来々期9.5%となっています。こちらも、これまでの成長率を考えれば、十分に達成可能な数字だろうと思います。

よって、売上げ計画についての実現可能性は十分に高いと考えます。

営業利益と当期利益についても、基本的に「十分に実現可能な数字だ」と考えます。

上記のように売上げの成長が実現し、それがこれまでと同じコスト構造で実現できれば、必然的に利益目標も実現できるというシンプルな理由です。

以下は、これまでの利益率と今後3年間の利益率の想定です。

過去の利益率を見ると、営業利益率は12~14%、当期利益率は8~10%のレンジにあるようです - 直近の2年間は、もっと高い利益率になっていますが。

一方、今後3年間の目標は、営業利益率が今期14.2%、来期14.0%、来々期15.8%。当期利益はそれぞれ9.6%、9.5%、10.6%です。

いずれも、これまでの上限です。特に、来々期についてはこれまでの実績を上回る利益率の実現を狙っています - もちろん、直近の2年間の高い利益率を前提にしており、それを前提にするだけの自信やビジネス・モデルの構築を想定しているのだろうと推測しますが。

上記の利益率を達成できるかどうかを左右するのは、市況の良し悪しと競争環境の変化だろうと考えます - どちらについても、それらを現時点で十分に分析する情報を持っていないので、定期的に人材ビジネスの業界をチェックすることと、同社の四半期決算をしっかりチェックするという方法で進捗を確認するのが現実的だろうと考えます。

繰り返しになりますが、ポイントは「売上げは順調に拡大する」という点です - 業績悪化による減益ではなく、チャンスを摑かむための投資による減益である。なので、売上げ自体は増加する見込みだ、という点が重要だと思います。

手堅い同社の経営力

同社は、過去18年にわたって順調に業績を伸ばしてきました。リーマン・ショックとコロナ禍において売上げと利益が下落したことはありますが、それ以外は順調な成長です。

この経営力は、投資する側にとっては安心材料です。今回の先行投資も「着実に実績につなげてくれるのではないか!」という期待値を高めてくれます。

(再度の掲載になりますが)2007年以降の同社の業績推移と、今後3年間の売上げと利益の計画をグラフ化したものです。

あわせて、同社はキャッシュを着実に積み上げています。2024年3月末現在、130億円のキャッシュを持っています - 以下は、同社のキャッシュ残高の推移です。

毎年、キャッシュをしっかり生み出すビジネス・モデルであることと、実際にキャッシュ・フロー経営が実現されていることは何よりの安心材料です。

また、同社の前期の販売管理費は150億円だったのですが、保有するキャッシュでほぼ1年分の経費をカバーすることができます。

同社は決算説明会で、「有事に備えて80~100億円のキャッシュを確保しておくべき」と言っていますので、「もしも・・・」の時のリスク管理として、大きなキャッシュを意図して保有しているようです。

地味ですが、手堅く、堅実な経営を感じるため個人的には大好きです。

株価はどうなのか?

ここ最近、株価が下落していましたので、投資妙味が増したように感じます。

2~3年のスパンで、37.5~77.1%の値上りを期待したい銘柄だと考えます。

同社の5/24の終値は2,145円でした。PERだと13.2倍になります。

仮に、中期経営計画を達成し、①PERが同じ13.2倍だった場合と、②PERが17.0倍まで拡大した場合の株価をグラフにしてみました(あくまでも、仮定ですのでご注意ください!)

<① PER 13.2倍のケース>

※ 青色の棒グラフはEPS、オレンジ色の折れ線グラフが株価です。

<② PER 17.0倍のケース>

PERの拡大を想定しない①のケースだと、2~3年後の目標株価は2,950円、37.5%アップです。

一方、PERが17.0倍まで拡大することを想定した②のケースだと、2~3年後の目標株価は3,799円、77.1%アップといったところです。

利益が年率10.0%で成長する企業のPERは、概ね17.0倍くらいと推計し、PER 17.0倍を使っています。

リスク要因は?

いくつかのリスク要因があると考えます。

まず、リーマン・ショックやコロナ・パンデミックのようなことが起こる可能性です。

これはすべての業界・企業にとってのリスクです。そして、このリスクへの備えが(前述した)大きなキャッシュ・ポジションになるのだろうと考えます。同社の経営陣は、これまでの経験から大きなキャッシュ・ポジションを持つことで、万一に備えるという方針をとっているのだろうと考えます。

ふたつめのリスクは、競合他社が新しいビジネス・モデルを生み出し、(同社も含めた)既存のビジネスが一気に陳腐化することです。

これはかなり現実的なリスクだろうと考えています。特に、人材ビジネスは参入が用意であること、テクノロジーの進化によって新しいビジネスのやり方が実現しやすいことなど、変化が起こる前提は揃っています。

投資家としては、人材ビジネスの業界動向を定期的にチェックすること、同社の四半期決算をしっかりチェックすることによって、業界や同社の変化をなるべく早くキャッチすることが大切だろうと考えます。業界の変化や進化は、投資家の意向とは関係なく進んでいきますので、そのモニタリングがリスク管理になるのだろうと考えます。

みっつめは、人材ビジネスがレッド・オーシャンである点です。そのため、PERが拡大しづらい環境です。

人材ビジネスは、厳しい競争環境の中で多くの企業がしのぎを削っています。そのため、利益率は低くなりがちですし、特別なことがない限り売上げが急成長することもありません。

この「厳しさ」が、PERの拡大を阻害する要因になります。

人材ビジネスの勝ち筋は、①多くの企業や転職者の方々が真っ先に頭に思い浮かべる大企業であるか、特定分野に特化してそこでトップ・ブランドになるかです。

そうでない場合には、クライアント企業を開拓するための大きな営業力が必要になり、転職者を集めるための広告費が膨大にかかることになります - 当然、利益率は低くなり、業績は不安定になります。

同社は、建設業、自動車、製薬などの業界を中心とし、またエンジニアなどの技術者にフォーカスした人材ビジネスを行っています。特定分野において深化しようとするビジネス・スタイルです。

その上で、新しい分野へ一つひとつ進出し、そこで同じように深化をしていこうとするやり方です。

このやり方だと「急成長」はあまり期待できないかもしれません。しかし、大きな失敗を避けることができることと、進出した分野において着実に業績を築き上げることができる手堅さはあります。

競争が激しい業界だからこそ、「手堅い経営」が大切になると考えます - あわせて、大きな変化への迅速な対応力とが。

まとめ

と、言うことで、同社の今期の減益予想は、現状の事業環境への強い自信とそこに向けた先行投資が要因であり、むしろポジティブに捉えるべき。

その上で、2~3年スパンの同社の目標株価は2,950円~3,799円。上昇率にして、37.5%~77.1%といった期待値だろうと考えます。

日本企業の多くが中途採用を強化すること、それにあわせて転職者が増加することが予想されるため、市場環境は非常にポジティブです。同社がこれまでにやってきた業務や、計画しているビジネスをこれまで通りに実行することができれば、中期経営計画の実現可能性はとても高いと考えます。

それでも、想定外のことが起こるリスクはあると思います。同社のリスク管理としては大きなキャッシュ・ポジションの保有。投資家としては、定期的に同社の業績や人材ビジネスについてチェックすることが重要だと考えます。

こんな感じです。

最後まで読んでいただき、誠にありがとうございました。