【S&P500 vs 先進国】先進国株式に投資しない理由

こんにちは。30代共働き夫婦の55FIREです。

今回の記事は、読者様からご質問いただいたものをベースに書いてみました。読者様の投資状況は概ね以下の通り。

米国(S&P500)と先進国株式のどちらに投資すべきか迷っている

現在は先進国株式に投資している

新NISAが開始するタイミングでS&P500に移行も検討

要するに「S&P500と先進国株式のどちらに投資すべきか」ということです。

S&P500と先進国株式はどちらも優れた指数であり、甲乙つけがたいというのが本音です。しかし、少しでも優れた方に投資したいと考えるのが投資家でしょう。私自身もそうです。

難しい判断にはなりますが、S&P500と先進国のどちらか1つしか選べない状況であれば間違いなくS&P500を選択します。これが私なりの結論です。

そこで今回は「先進国株式に投資しない理由」について書いていきます。

いつも以上に気合を入れて書いていますが、初心者投資家の見解ですので温かい目で読んでもらえたらと思います。

最後まで読んでいただければ嬉しいです。それではよろしくお願いします。

先進国株式の投資対象

まずは、先進国株式について簡単に解説します。先進国株式と呼んだ場合、通常は先進国株式インデックス(MSCIコクサイ・インデックス)のことを指します。

MSCIコクサイ・インデックスは、日本を除く先進国の株式市場に連動する指数になります。この指数に連動する投資信託としては、eMAXIS Slim先進国株式が有名です。

では、先進国株式の投資対象を見ていきます。

先進国株式の投資対象となるのは、米国やイギリスなど先進国22か国です。そのうち、米国が74.2%を占めています。次にイギリスの4.4%が続いています。

ここで注意しなければらないのが、日本が投資対象に含まれていないことです。指数の名前だけで判断すると日本が投資対象に含まれそうな気もしますが、日本を除外した先進国が投資対象となっています。

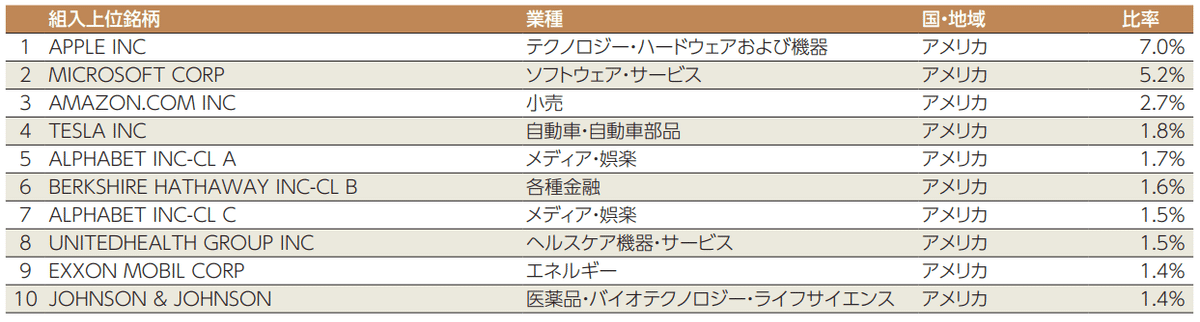

それでは、先進国株式の組入上位銘柄について見ていきます。

これは米国が約74%も占めていることから容易に想像できるように、米国の企業が上位を独占しています。

それではS&P500の組入上位銘柄を見てみましょう。比率こそ違えど、先進国株式の組入上位銘柄と比較すると全く同じです。

つまり、先進国株式とS&P500は概ね似たような銘柄で構成されていて、それほど違いは無いというのが私個人の考えになります。

そうであれば、先進国株式とS&P500のどちらに投資しても同じといえますが、ここをもう少し丁寧に深掘りします。

同じような指数(またはそれに連動する投資信託)のどちらが優れているか比較する際には、リターンとリスクで判断できる場合があります。

リターン・リスクの比較ではS&P500の勝利

それではリターンとリスクについて解説します。

ある特定の指数が(相対的に)優れているかどうかはリターンとリスクで大まかに把握することができます。

例えば同程度のリターンが期待できる指数が2つあった場合、リスクが低い指数の方が優れていると判断できます。

一般的にリターンが高くなればなるほどリスクも高くなる傾向があり、その逆もまた然りです。しかし、中にはハイリスク・ローリターンの投資も存在し、リスクに見合ったリターンが必ずしも得られない場合があるので注意が必要です。

では、リターンとリスクの観点から先進国株式を評価したいと思います。比較対象はS&P500です。なお、長期投資を前提にするため、過去30年間のリターンとリスクを用います。

まず、先進国株式のリターンとリスクです。リターンは8.9%、リスクは15.4%になります。

次に、S&P500のリターンとリスクです。リターンは9.6%、リスクは15%になります。

結果をまとめると以下のとおりです。

リターン:先進国株式(8.9%)<S&P500(9.6%)

リスク:先進国株式(15.4%)>S&P500(15%)

つまり、先進国株式は(S&P500と比較すると相対的に)ハイリスク・ローリターンと言えるのです。

S&P500と先進国株式の違いは投資対象に先進国を含むか否かです。

僅かな差ではあるものの、先進国株式に含まれる米国以外の先進国が足を引っ張っている状況といえます。

そうであれば(先進国株式と比較すると相対的に)パフォーマンスに優れたS&P500にのみ投資したいと考えます。

もちろん分散投資という観点では、米国以外の投資対象を含む先進国株式に軍配が上がります。

しかし、先進国株式も米国集中投資(約74%が米国に投資)という一面があることは覚えておきましょう。

米国以上に経済が発展する先進国は存在するのか

先ほどは、リターンとリスクの観点からデータに基づいて先進国株式とS&P500の比較をしました。

先ほどの比較は、あくまでも過去30年間のデータに基づくとS&P500の方が優れた結果を残したということを示しているだけです。

つまり、「過去30年間はS&P500が優れていたが、今後の30年間もそうなるとは限らない」と考えることもできます。

そこで新しく考える必要があるのが、「30年後に米国と米国以外の先進国ではどちらが経済成長する(≒株価が伸びる)か」という問いです。

結論、これも「米国」が私個人の答えになります。

それでは改めて先進国株式の投資対象を見てみましょう。投資対象の中に米国以上の経済発展が見込める国があるかがポイントです。

米国以外の投資対象国を眺めてみて、30年後に米国以上に経済発展しそうな国は存在するでしょうか。

先進国株式の投資対象は米国を除くとほとんどが欧州です。そして欧州はこれから人口が減少(もしくは停滞)する国がほとんどになります。

そして人口の減少が最大のネックです。

資本主義の経済下では、人口の増加≒経済の成長≒株価の上昇になるとしましょう(あくまでも私個人の考えです)。

過去の歴史を振り返ってみると、人口の増加≒経済の成長≒株価の上昇は資本主義を採用したほとんどの国で見られた現象です。

一方で、過去の経験則とは異なる「人口が減少しつつも経済成長する」というのは可能なのでしょうか。ここは未知の領域といえそうです。

こういったことを考慮すると、人口の増加≒経済の成長≒株価の上昇のシナリオに賭ける方が可能性が高いはずです。

つまり、数10年先も人口が増加し続けるかどうかがポイントになります。

米国や先進国の人口推移は?

それでは米国と先進国の人口推移を見ていきます。

まずは米国です。2100年まで人口の増加は継続し、2070年には4億人を突破します。

米国は歴史的な背景からも移民が多く、また多様な人材が集中しやすい国です。

S&P500が成長し続けると考えるのは、米国の人口が増加傾向であり、それによって経済成長が見込めると予想しているからです。

では、米国以外の先進国(欧州)の人口推移を見ていきます。

まずはフランスです。2100年までに緩やかな人口減少が見込まれますが、ほぼ横ばいと考えて良いでしょう。

これまで増加し続けてきた人口が停滞してから経済発展を実現できるかが鍵ですね。

次にドイツです。ドイツは2020年くらいに人口が最大になり、そこから2100年にかけて人口が減っていく予想になっています。

米国やフランスと異なり、人口の増減がほとんどなくここ数10年は横ばいなのが特徴的です。

最後にイギリスです。イギリスは米国と同じように2100年に向けて人口が増加する予想になります。

イギリスも移民による影響で人口が増加すると考えられますが、EU離脱による影響(移民の制限など)もあり、この推定通りになるかは不透明な印象を持ちました。

以上のことをふまえると、米国ほど人口が堅調に推移していくイメージが先進国(≒欧州)にはありません。

そうであれば、先進国は米国のような経済成長は見込めない、先進国株式はS&P500を上回るパフォーマンスにはならないと考えるのが自然です。

※もしかしたら米国以上の経済成長を遂げる先進国はあるかもしれませんが、先進国全体が米国を超える経済成長は難しいでしょう。

まとめ

最後にまとめです。

先進国株式の投資対象は米国が約74%

リターンとリスクのバランスはS&P500に軍配

人口推移も米国に軍配

つまり、S&P500の方が優れている

今回はデータを示しつつも、データの解釈にはかなりの主観が入っています。

私自身がS&P500を選好していることもあり、フラットな目線で解説できていない部分があるかもしれません。

しかし、「S&P500」「先進国株式」「全世界(今回は登場しませんでしたが)」ならどれを選んでも同じだと思います。

もし、選びきれないという場合には両方(もしくは全て)に投資しましょう。分散という点では意味がないですが、あっちに投資しておけばよかったと後悔することはありません。

このあたりについては前回の記事で書いていますので参考にしてみてください。

今回の記事が参考になればうれしいです。

最後まで読んでいただきありがとうございました。

今後もFIREや株式投資などお金に関する情報を発信していきます。

スキ・コメント・フォロー などをいただけますと励みになります。

もし記事化のリクエストがありましたらコメントに記入していただけると幸いです。可能な限り対応したいと思います。

ブログ「投資初心者の30代夫婦が株式投資でFIREを達成するブログ」を執筆しています。

株式投資の運用成績や銘柄を紹介しているので参考にしてください。

Twitterでも投資の情報を発信しています。よろしければフォローお願いいたします。

【ブログ更新】最近のポートフォリオに更新しました。投資初心者の1200万円ポートフォリオはどんな銘柄で構成されているのか?

— 55FIRE@株式投資×FIRE×30代夫婦 (@FIRE_Investment) December 25, 2022

投資歴3年目の投資方針・ポートフォリオを完全公開 - 投資初心者の30代夫婦が株式投資でFIREを達成するブログ https://t.co/FJq8JYZqT3 @FIRE_Investmentより