好チャート銘柄スクリーニング(2023.11.17)

☆抽出対象:株価が52週高値または52週高値から10%以内にある銘柄

1. ファンダメンタルズ○銘柄

🔹 時価総額 $10B以上・営業利益○・純利益○・β値<1.5

(1) 銘柄数の推移

前週:41銘柄 → 今週:54銘柄

(2) セクター別銘柄一覧

(3) 詳細情報(セクター・時価総額・騰落率・値動きなど)

2. ファンダメンタルズ△銘柄

🔹 時価総額 $2B以上・粗利益○・営業利益×・β値:設定なし

(1) 銘柄数の推移

前週:15銘柄 → 今週:26銘柄

(2) セクター別銘柄一覧

(3) 詳細情報(セクター・時価総額・騰落率・値動きなど)

3. ポイント整理

(1) 週間上昇率<上位10傑>

🔹 ファンダ◯銘柄

① PHM +7.20%【Consumer Cyclical】

② AGL +5.48%【Financial】

③ NFLX +4.17%【Communication Service】

④ ANET +3.7%【Technology-Computer Hardware】

⑤ PCAR +3.51%【Industrials】

⑥ HIG +3.47%【Financial】

⑦ LH +3.39%【Financial】

⑧ NOW +3.09%【Technology-Software(Application)】

⑨ SNPS +3.07%【Technology-Software(Infrastructure)】

⑩ CPRT +3.06%【Industrials】

🔹 ファンダ△銘柄

① ACLX +21.31%【Healthcare】※決算※

② ROKU +14.34%【Communication Service】

③ INTC +12.74%【Technology-Semiconductors 】

④ CBAY +12.64%【Healthcare】

⑤ AFRM +10.52%【Technology-Software(Infrastructure)】

⑥ DKNG +9.53%【Consumer Cyclical】

⑦ DASH +8.87%【Communication Service】

⑧ VRNS +8.72%【Technology-Software(Infrastructure)】

⑨ BPMC +8.17%【Healthcare】

⑩ ALKT +7.55%【Technology-Software(Application)】

(2) 銘柄動向

・銘柄数はファンダ○、ファンダ△ともに増加となっているが、指数の上昇率と比較すると増加数は控え目な印象であり、52W高値を記録した銘柄も前週から大きく増えていないのは、今週の株価上昇はCPIの結果を受けたショートカバーがメインだったことと繋がっていると言える

・そういった環境の中で、高値圏にある銘柄(特にファンダ○銘柄)については、金利水準や地政学リスクがさらに落ち着きを見せれば、年末ラリーを牽引していく銘柄となりそうな印象を受ける

(3) 指数・金利等の状況

🔹 主要指数:DJI+1.94%, SPX+2.24%, NDX+1.99%, RUT+5.42%

・中小型ラッセル2000指数が週間+5.42%で他指数をアウトパフォームし、半導体SOX指数とともに市場を牽引したのは、ディスインフレが明確となったCPIによる長期金利の下落が要因だが、結局はその後が続かなかった

・ひとまずは、次週のNVDA決算が市場の方向性を決めそうだが、利上げ終了、利下げの前倒しが市場コンセンサスとなっているものの、物色の方向としては中小型株ではなく、大型株が市場を牽引していく流れになると見る

🔹 年初来パフォーマンス比較

・10月下旬から半導体ETFが好パフォーマンスで各指数を大きく上回る成績を残している(特に個別銘柄ではINTCの上昇が目立つ)

※週間騰落率や構成比率などのデータはこちらの記事でご確認ください

🔹 金利とVIX指数の動向(過去1年間)

・日々の動向分析の中でも触れたが、金利は金曜日に下を試すような動きを見せており、月曜日の20年債入札が更に金利の下落を引き起こす可能性にも注意しておきたい

・VIX指数は再度低ボラの安定水準域にあり、金曜日には下を伺うような動きを見せたが、これ以上に大きく下落すると考えにくく、現水準が概ねボトムとなりそう

🔹 ヒートマップ(S&P500 週間)

・前々週、前週に続き「テック>ディフェンシブ」とリスクオンの様相に変化はないが、今週はCPIによるショートカバーが相場を押し上げしたことを念頭に置きたい

🔹 特記事項

・決算発表については銘柄数のピークを過ぎたが、次週11/21(火)のNVDA決算が相場方向性を決めると言っても過言ではないだろう

(4) マグニフィセントセブンの動向

🔹 AAPL:週間 +1.77%【陽線】

・3週連続の陽線でこの間の上昇幅は約13%

・ただし、週を通じて見られたザラ場の弱さ(売り圧の強さ)が気になる

・RSIにも過熱感あり、最低でも日柄調整が必要そうな印象を受ける

・厚めのVOLラインで売り圧に耐えながらも、下ヒゲを残した状況から、上への推進力は残っていそうだが、ポジティブ材料が出てこない限りは、178-190ドルのレンジでの動きを想定

🔹 MSFT:週間 +0.05%【陽線】

・4週連続の陽線でATH更新、次週には週足13MA>26MA>52MAの形に

・今週は週を通じて、前週にブレイクした高値ラインのサポートテスト

・RSIも一旦調整済みで、決算以降のモメンタムは感じつつも、OpenAIのアルトマンCEO解任などネガティブニュースがどう影響するか見極めたい

・日足20MA又は週足13MAがローソク足に追いついて来ると心強いが…

🔹 GOOGL:週間 +2.05%【陽線】

・3週連続の陽線で週足13MAを超え、全ての移動平均線の上に位置して週を終えられたことや決算後に開けた窓を埋められたことは好印象

・週を通じて売り圧強かったが、日足50MAをサポートに株価はしっかり

・RSIでの過熱感は見られないが、一気に上昇を見せてきた値動きや140ドル付近までのラインは厚いVOLゾーンとなっていることを考えると、時間をかけながら上昇の足掛かりを見つけていく形か(日柄調整)

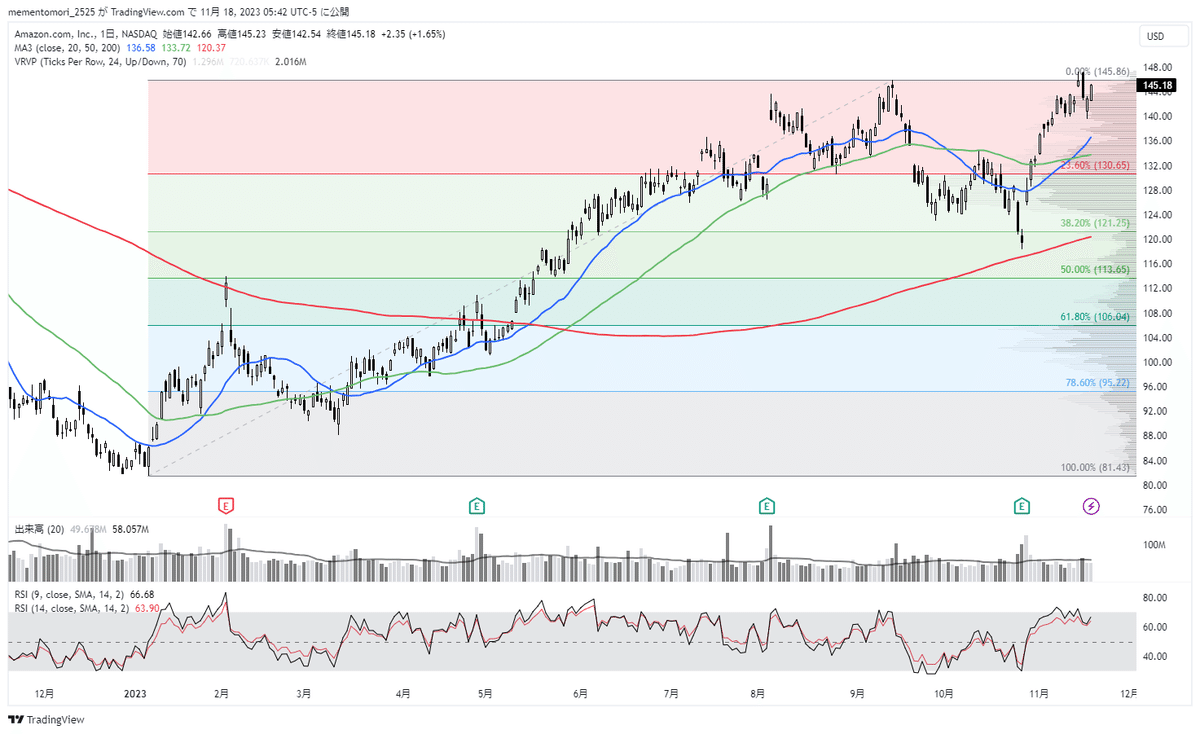

🔹 AMZM:週間 +1.13%【陽線】

・4週連続の陽線と続伸し、週中には52W高値を更新するなど絶好調

・また、他の銘柄と比べるとザラ場の動き強く、しっかり日足陽線を出しているのは好感持てる

・日足チャート「20MA>50MA>200MA」となり体制は整った感

・アレクサ部門で人員削減し、AI部門に注力との報道は株価にはプラス材料

🔹 META:週間 +1.91%【陽線】

・存在として目立ってはいないが、3週連続の陽線で52W高値更新は立派

・前週ブレイクした高値ラインのサポートも機能していそうで、MSFTより上への推進力を感じる値動き

・市場センチメント次第だが、次なるターゲットは21年初の高値343ドルか

・唯一気になる点は、出来高水準が他のM7銘柄と比較して少ないこと

🔹 NVDA:週間 +1.99%【陽線】

・週の半ばではATHを伺うような勢いもあったが、次週決算発表ということもあり、さすがに高値では利食いが入った格好

・MSFTがAI半導体の自社開発との発表は、ポジティブニュースではないが、AI半導体に需給ギャップがある中で、AI利用を広げていくという意味では決して悪くない報道とも受け取れる

・M7で最も金利の影響を受けている銘柄だが、長期金利は安定しており、決算の内容次第で大きく上げられるエネルギーは溜まっている(前回決算は○だが、株価上昇は不発に終わった)

・決算発表 11/21(火):EPS $3.37(YoY+481%)/売上 $16.19B(YoY+173%)

(市場予想は前週から更に引きあがっている)

🔹 TSLA:週間 +9.15%【陽線】

・前週、M7で唯一のルーザー銘柄としたが、CPIを材料にショートカバーが入った格好で、週間騰落率では№1

・上に位置する日足50MAが意識され、週の後半は失速したが、金曜日に下ヒゲ陽線で取引を終えられ、次週に繋がった形

・次週は日足20MAも上昇しているため、日足200MAやフィボナッチ38.2%ラインまで下がった際に強い買いが入れば、安心感が持てる

・今月末にサイバートラックの発売開始だが、当面は材料に乏しく、レンジの動きで下値固めだろう(長期投資の目線→レーティングやPTなどによる上下の動きはノイズと考えるべき)

🔹 年初来パフォーマンス比較(マグニフィセントセブン)

4. 情報収集サイト

🔻こちらのサイトを利用して、銘柄を抽出しています。

5. 注意事項

このコンテンツは取引目的や助言ではなく、情報提供を目的しております。

投資にあたりましては、各々で再度情報を確認されることをお勧めいたします。なお、本記事を参考に投資した結果、損失が生じた場合、いかなる場合においても当方は責任を負いかねます。

ここから先は

Amazonギフトカード5,000円分が当たる

チップありがとうございます!励みになります!