RSIの計算式に関して

今回はいつもの最適化ではなく、インジケーターに関して深堀していきたいと思います。

基本式

計算に用いる式は以下になります。

簡単な例として

14日間の下落幅=100pips

14日間の上昇幅=20pips

これより・・・

RSI=16.7%

となり一般的には「売られすぎ」というシグナルになります。

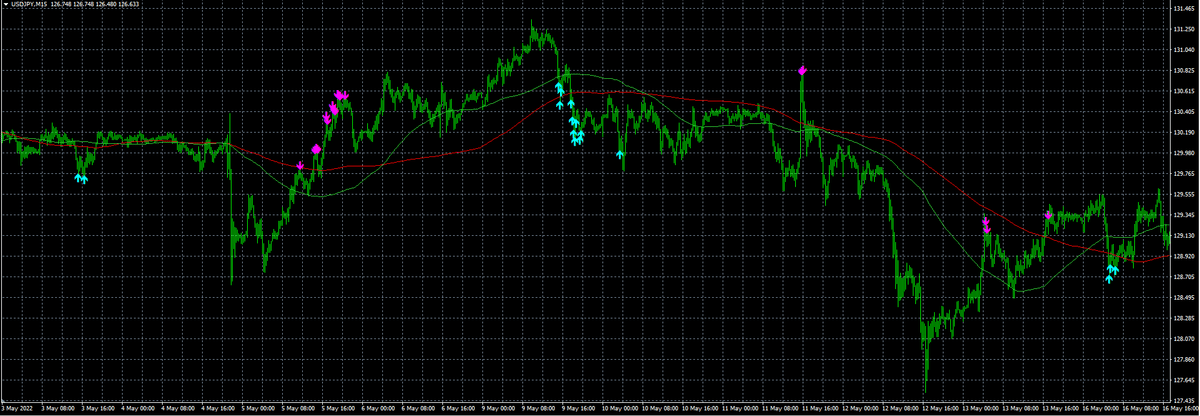

チャート上でのイメージ

では、これがチャート上ではどのような描写になるかやってみます。

通貨:USDJPY

期間:14

時間足:1h

適用価格:終値

適用位置:1本前

RSI≧70 →買われすぎ=SHORT

RSI≦30 →売られすぎ=LONG ※パターンAとする

インジ作成はいわちゃん(@iwachan_trader)さんの岩の矢で作成しました。

このシグナルのままエントリーをしてしまうとSHORTが損切りばかりになってしまいます。

5/23 検討

1.適用価格の変更

では、なぜこのようなことになるか考えます。

基本式の適用価格に終値を使用することで、高値を無視して計算しているのでSHORTがエントリー精度に欠けるのではないかと考えました。

上記を考慮して下記の修正を加えました。

通貨:USDJPY

期間:14

時間足:1h

適用価格:高値(SHORT)、安値(LONG)

適用位置:1本前

RSI≧70 →買われすぎ=SHORT

RSI≦30 →売られすぎ=LONG

その場合がこちらになります。

高安値でのシグナル生成でも同じような場所に出てしまいますね。

適用価格の条件を追加したとしてもあまり意味がない可能性がありますね。

2.ダイバージェンスの定義を追加

上昇中であるがRSIは下降 or 下降中であるがRSIは上昇だとどうなるか確認します。

通貨:USDJPY

期間:14

時間足:1h

適用価格:終値

条件:RSI1≧RSI2

適用位置:RSI1=5本前 RSI2=1本前

シグナル:SHORT

条件:RSI1≦RSI2

適用位置:RSI1=5本前 RSI2=1本前

シグナル:LONG

これだけだとかなりのシグナルが出ることが予測されるので、パターンAを条件として追加します。

これでもまだSHORTが捕まっている感じがありますね。加えて戻りが浅い部分はエントリーできなくなりました。これは適用位置を検証する必要がありそうです。

3.ダイバージェンスの定義を追加(適用位置の変更)

先ほどは適用位置を5本前としましたが、3本前からだとどうなるか検証します。そのほかの条件は同じとしました。

これで浅い押し目もエントリー出来るようになりましたが、問題があるのは変わりません。

4.ローソク足ヒゲ・実体比較を追加

RSIでは終値のみを拾う形にしているので、高値・安値の概念を入れ込むためにローソク足ヒゲ・実体の比較を追加します。ヒゲより実体が大きいとトレンド転換が近いと考え導入

その結果がこちら

エントリーポイントは改善している様に感じました。

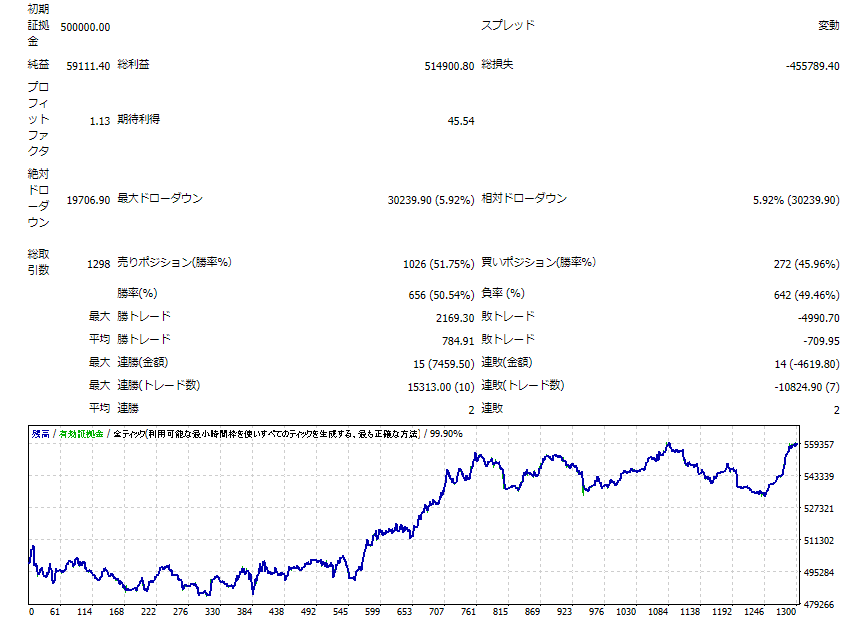

BTでチェック

このインジを使用した場合のBTをLPFXで実施します。

ナンピン3本・ATRデフォ設定・トレール無・時間制限有としました。

結果はイマイチ

最適化するまでもないかと考えました。

改善案

MTFでの確認が必要?

RSI値を70・30から80・20に変更する?

ローソク足の高値・安値の落とし込み方が足りない?

上記を検討してみようと思います。

5/24 検討

RSIの欠点

昨日上手くいかなかった理由を考えました

①トレンド発生時の逆張りで被弾

②利を伸ばすことができていない→RR悪すぎ

①をまずは修正したいと考えます。(②はイグジットロジックで修正できるかも?)

適用価格のすべて条件として追加

一旦期間14に対して、終値だけでなくそのほか全てを条件として追加し満たした部分のみシグナル発生としてみます。

→結果はあまり変わらず。没

終値のみに戻します。

移動平均線でトレンド検知

本当はRSIのみでどうにかしたかったのですが、MQL勉強不足のため違うインジの力を借りてみます。

・SMA200≧SMA100 SHORT

・SMA200≦SMA100 LONG

という条件を追加してみます。※回数が少なくなったので15分足に変更

これではSMA200を突き抜けるトレンドでは無意味になってしまいます。

SMA200≦1本前ローソク足 SHORT

SMA200≧1本前ローソク足 LONG

を追加してSMA200を反発ポイントの最終地点とします。

まずまず良くなった?気がするのでBTしてみます。

2010-2022で504回なので没。5分足だとどうなるか?やってみます。

取引回数1298回なにも最適化しない状態でPF1.13となりました。

ただし2015年以前の成績は横横してるので、固定pipsでのTP/SL設定がよくないのでは無いかと考えATRでの最適化を実施します。

時間短縮のためコントロールポイントでの最適化を回して今日は終わりにします。

明日は最適化結果確認と時間分析を取り入れられれば良いなと思っています。

5/26 検討

最適化まで時間があったので、RSIを用いてブレイクアウトもできないかと考えやってみました。

70以上+ma100・200よりローソク足が上ならLONG

30以下+ma100・200よりローソク足が下ならSHORT

結果は没

ブレイクアウトのイメージでSL・TP浅め+トレールつけましたが、RR悪すぎでどうにもなりませんでした。

5/27 検討

5/24に最適化回したものをBTして確認

5min USDJPY 2010-2022

試行回数は1000回程度なので他の通貨で機能するか確認しましたが、無理そうでした。(1分足でNY時間省く形でできるか検討中)

期待利得も低く環境差が出る気がするので一旦考え直します。

今日の講義の中で言っていた内容を自分なりに落とし込みして改良するのであれば、相対的な計算でのエントリーのみになっているので絶対値を判断材料として入れてやるのが良いのかなと考えています。

ex.)2本前-1本前=○○pips ○○が小さければ反転の兆しがあるとして考えるか?→ジグザクでなんとかできないか?

いずれにせよRSIの計算式の成り立ちをもっと深堀していく必要があると考えます。

なんとなくですが、最初に書いた基本式では直近が重視されていない気がしていてEMAのような式に変換できないかなとか考えています。

<今日はここまで>

この記事が気に入ったらサポートをしてみませんか?