従来型の金融業界から見たステーブルコインの類型

Terraが運営するUSTの価格暴落を契機に、改めてステーブルコインに注目が集まっていますが、実は「ステーブルコイン」と一口に言っても、様々なパターンがあります。

が、、いまいちそのパターンを正確に理解できていませんでした。そこで今回は自分に馴染みのある、従来の金融商品の枠組みから、ステーブルコインの類型を整理してみたいと思います。

私のような、、「一般的な金融商品は何となくわかるけど、ステーブルコインはよくわからない!」という方にぜひ読んでいただけると嬉しいです!

また、お詳しい方がいましたら、間違っているところなど是非フィードバックをいただけると幸いでございます。

類型

ステーブルコインの類型は大まかに分類すると

①法定通貨担保型

②有価証券担保型

③クリプト担保型

④アルゴリズム型

の4つくらいになると考えています。

①~③についてはグラデーションがあり、きれいに分けることはできないですが、金融的意味合いが少し異なるので、あえて分けて整理してみたいと思います。

①法定通貨担保型 ≒ 資金移動業

1つ目の類型である「法定通貨担保型」は、原則としてペッグしている法定通貨かその通貨で発行されている国債を担保にするもので、USDCに代表されるようなステーブルコインです。

この場合、ペッグしている対象そのものをほぼ100%裏付け資産として保有しているため、限りなく安定性の高いステーブルコインと言っていいと思います。さらに法定通貨との換金を認めているものもあり、この点は後述②の「有価証券担保型」とは大きく異なる特徴かと思います。

バランスシート(“BS”)で表すと、以下のようなイメージになります。ほぼ100%法定通貨や国債を保有しているため、信用創造機能はなく、性質としては、原則100%供託することが求められる「資金移動業」と同じようなものと考えてもいいかなと思います。

ペッグしている資産そのものまたは同等物を保有していることから、ペッグが外れるリスクは非常に小さい。外れることがあるとすると、ステーブルコインの発行体が「実は裏付け資産を持っていなかった」という場合くらいだと思います。

このリスクは低減するには、裏付け資産が適切に保管されているか外部から監査を受けるのが一番簡単です。実際にCircleが運営しているステーブルコインUSDCは、監査法人から裏付け資産(Reserve)について監査証明を取得しています。Circleが開示している実際に監査を受けた際のUSDCの準備資産の内訳は以下のとおりです。

裏付け資産の85%が現預金または国債と、がっちがちのポートフォリオですね!

これであれば安定性が高く、ユーザーにとってはうれしい限りなのですが、一方課題もあります。それはこのステーブルコインの運用主体は収益を上げることが非常に難しいということです。上記のポートフォリオを見れば一目瞭然だと思いますが、このポートフォリオからあげることができる金利収入はごくわずかです。よってかなりの規模の預かり残高を積み上げてかつ、ものすごく効率的に(というかほぼ自動的に)運用できないと、単体でビジネスを成り立たせるのは難しそうです。

ましてや日本のようにそもそも全く金利がない場合、規模の経済といってもゼロなものはゼロなので、収益化するのはおそらくほぼ不可能だと思われます(もちろん他の収益源と組み合せれば収益化はできると思いますが)。

②有価証券担保型 ≒ MMF

2つ目の類型は、リスクの低い短期有価証券などを担保にした「有価証券担保型」です。スキーム自体は①の「法定通貨担保型」とほぼ同じですが、裏付け資産のリスクが若干異なります。

BSで表すと、以下のようなイメージです。これは、従来型金融の「Money Market Fund ("MMF")」に非常に似た構成であると言えます。MMFの場合、担保にはコマーシャルペーパー、譲渡性預金、国債やレポが用いられることが一般的で、ステーブルコインであれば①「法定通貨担保型」を裏付け資産に持つこともあると思います。

リスクの低い有価証券を保有しているとはいえ、①の「法定通貨担保型」と比べると、裏付け資産の価値が下落するリスクは存在し、資産価値が発行している通貨額を下回り、十分な裏付け資産がないとみなされればペッグが外れてしまう可能性があります。

一方で、短期有価証券を保有していることから、裏付け資金から一定の金利収入を上げることが可能になり、ビジネスとしては①よりはうまみがありますし、ステーブルコイン保有者に対して、(ポンジーではなく)一定の金利を支払うことも可能になります。

しかし、ご存じの方も多いと思いますが、MMFは、シャドーバンキングと呼ばれ、リーマンショックの際に、連鎖的な売りをもたらす要因となった商品でもあります。このため、リーマンショック以降、MMFは規制が強化され、運用資産はより安全なものへ移行し、①「法定通貨担保型」により近い資産構成になっていっています。

ステーブルコインとしてのシェア獲得のためには金利を高める必要があり、そのためにリスクのある運用をせざるを得ないことから、①の「法定通貨担保型」っぽいことをうたうステーブルコインも、徐々にかつてのMMFのような運用を行うようになるのではないかと思われますが、早晩MMFで起きたようなことが起き、規制されることになるんだろうなーと予想します(※実際、USDCは規制当局からの要請で、保有資産をより安全なものにするように求められたことがあるらしい)。

③クリプト担保型 ≒ 株担保ローン

3つ目の類型は、他のクリプト資産を担保にステーブルコインを発行する「クリプト担保型」です。Maker DAOのDAIに代表されるタイプのステーブルコインです。

クリプトは流動性が低くボラティリティも激しいため、発行体は、預かった担保の価値から割り引いた金額分をステーブルコインとして貸し付けます。例えば、ユーザーが100ドル分のクリプトを担保に入れると、66ドル分のステーブルコインが貸し付けてもらえるといったイメージ。

これは、従来型の金融商品で言うと「株担保ローン」に近いと言えます。株式と同様に、議決権等の観点から保有しているクリプト自体は売却したくないものの一定の現金化ニーズがある人にとってはニーズのあるサービスです。

別の見方をすると、ステーブルコインという債務で資金を集め、その資金を用いてクリプトを担保した融資を行っていると表現することもでき、これはものすごく「銀行」的であるともいえます。

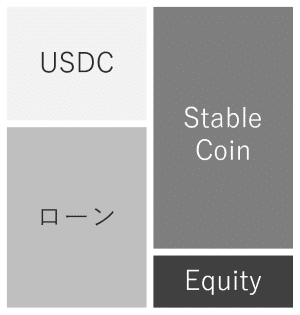

実際に「クリプト担保型」のBSで表すと、以下のようなイメージになり、シンプルな銀行のBSに似ています。

この③「クリプト担保型」の最大のメリットは、実物の法定通貨やそれに類する政府債を一切担保に用いることなく、法定通貨にペッグしたステーブルコインを作ることができる点です。

一方、リスクも大きく、担保としているクリプトの価値が大きく下落すると、裏付け資産が十分にない、つまりステーブルコインの価値も十分にないとみなされ、ステーブルコインが一斉売却されペッグが外れてしまいます。

ただし、これは銀行でも同様で、保有資産の価値が低下し、預金に比して銀行が十分な資産を持っていないのでは?という疑義が生まれると、取り付け騒ぎが起こり、銀行は簡単に破綻してしまいます。

よって、本来は、投資家自身がBS上の資産がどの程度リスクが高いものなのかをしっかりと理解する必要がありますし、投資家保護のためには、全体でどの程度までリスクをとってよいことにするか等のリスクモニタリングが欠かせません。

この類型のステーブルコインは確実に監督下に入ることになると思いますが、特に裏付け資産のリスクモニタリングについて規制が入ることが予想されます。

④アルゴリズム型 ≒ 転換社債+種類株式?

4つの目のステーブルコインは、裏付け資産なしでルールベースのみで価値を安定化させて法定通貨にペッグしたステーブルコインを運営しようというものです。

「アルゴリズム型」にもいくつか種類はあると思いますが、USTの例を無理やり従来の金融用語で表現しようとすると、「転換社債」と「種類株式(Equity Debt Swap行使権付)」の組み合わせという感じになると思います。

※「転換社債」については、より正しくは「Debt Equity Swap行使権付社債」といった方がいいかもしれません。実態としては特定の転換価額で権利行使するというよりは、債券と株式をスワップする方がイメージに近いと思います。

まず前提として、ステーブルコインとは、銀行預金と同じようなものと考えると、発行体の「短期債券」と表現することができます。

この債券には、価格が額面(1ドル)を下回ると、額面と同額の発行体種類株式と交換する権利がある。よって、債券保有者は、額面を割った債券(例:0.9ドル)と株式をスワップして、1ドル分の株式を取得し、株式を即座に売却すれば、差額分(例:0.1ドル)の鞘を抜くことができる。

一方、この株式には、債券価格が額面(1ドル)を上回ると、額面で債券と交換する権利がある。よって、株主は、額面を上回る債券(例:1.1ドル)を1ドル分の株式とスワップし、債券を即座に売却すれば差額分(例:0.1ドル)の鞘を抜くことができる。

これにより、「債券価格は1ドルに均衡するはず」というのが、基本的な「アルゴリズム型」のルールによって価値を安定化させる方法です。まとめてざっくりいうと、「アルゴリズム型」は、エクイティをバッファ(または担保?)にした債券と表現することができるかと思います。

BSで表すと、以下のようなイメージになる気がします(自信ないです)

ただし、これを実現するには、発行している株式の流動性が高く即座に売ることができ、株式価値も上がり続けている(債券価格に応じて株式が発行されても価値が下がらない)ことが条件となる。一方で、こんな債券価格に影響を受け続ける株式を持つインセンティブが見当たらないので、↑みたいな条件を満たすことは考えにくく、そう簡単にこれが成立することはないと思います。

まとめ

改めて整理していて、なによりもまず、ブロックチェーンの技術によって、誰でも超短期債券を発行し、その債券に流動性を持たせることができるようになったことで、平たく言えば、誰もが「銀行」ライクなものを作ることができるようになったのだという事実を改めて痛感しました。

そういう意味では、①法定通貨担保型のパターンを除いて、ステーブルコインとは、通貨ではなく、バンキングそのものを作ることをしようとしていると考えた方がいいと感じました。

個人的にはステーブルコインにはものすごい可能性を感じています。特定多数の匿名の相手に少額の資金を効率的に(または自動的に)分配できるようになることで、新しいサービスや機会が必ず生まれると信じています。

一方で、web3になると「規制するのはおかしい。」みたいな言説が多く見受けられるのは正直あまり好きではないです。今回整理してみたように、今検討されているものは金融的な意味合い(価値とリスクの移転のされ方)については、これまでの金融商品と大きく変わるものではないです。よってリスクのあるものは適切に規制されるべきだと思います(日本は、ほぼほぼステーブルコインの規制の方向性は決まってきたと思いますが)。

ブロックチェーンテクノロジーによって実現されるであろう高い情報の透明性を活かして、規制当局からのモニタリングコストを圧倒的に引き下げることで、銀行(的なもの)の運営コスト、ひいては送金手数料が圧倒的に引き下がる世の中になってくれたらと期待しています!

普段は規制ど真ん中のフィンテックのビジネスをやっていますが、web3周りではステーブルコインやアイデンティティ関連に興味を持っています。このあたりの分野に詳しい方、ご関心ある方がいらっしゃいましたら、是非繋がれたら嬉しいです!

Twitter: @110110110110