【 徹底解説 】2024年再注目の投資先は? クリプト投資ガイド #4 DeFi編

前回のガイドではソラナが小口取引に特化したブロックチェーンとなり、DePINやAI分野が成長を牽引すると予測した。本稿ではDeFi(分散型金融)の今後の展望を考察する。

既存のDeFiの限界と次なる戦略

DeFi(分散型金融)は、仮想通貨市場で比較的長い5年の歴史を誇る主要分野である。自動マーケットメーカー(AMM)とレンディング(貸し出し)メカニズムに基づく初期市場でありながら、2021年には22兆円を超える流動資産をブロックチェーン上に集めることに成功した。

資金の受け入れと貸し出しによる利ざやを狙ったDeFiのビジネスモデルは銀行と類似している。

銀行と同様にトークン報酬を通じて高い利回りを提供したり、担保に対してより高い貸し出しを行うことで顧客を惹きつけている。例えば、Olympusは高い利回りを提供するエコシステムを構築し、Iron FinanceやAnchorは担保に対する多額の融資を可能にするレバレッジエコシステムを展開している。

2022年と2023年の下落相場を乗り越えたDeFiサービス提供者は、仮想通貨市場の資金の流れをよく理解している。2022年のルナの崩壊やFTXの再編など、様々な出来事によって市場のストレステストに耐えられなかったサービス提供者は倒産した。その結果、暴落を耐え抜いたDeFiサービスが大多数の市場シェアを占める状況となっている。

しかし、既存のDeFiサービス提供者は安心してはいられない。新しいDeFiプロジェクトと競うための戦略が限られているからだ。市場に既に95%ほどのトークンが流通している場合、ユーザーに新しいナラティブや追加収益の期待を提供することは難しい。一方、トークン発行前の新規プロジェクトには「Dream Ratio」が付き、既存のDeFiサービスとの競争において優位性の高い立場にあると言える。

このような背景から、既存のDeFiプロジェクトは強気相場に応じた新たなナラティブを探っている。具体的には、ユーザーがプロトコルに提供する流動性を活用したビジネスモデルを開発することで、市場シェアの拡大とトークンの価値上昇を目指しているのだ。

例として、Curve Financeを挙げてみよう。Curveは安定したAMMモデルとveCRVモデルを介した報酬の支払いを通じて流動性を確保している。この流動性を担保にcrvUSDステーブルコインを発行し、これによりレンディングビジネスに参入した。

サービス初期には単純な交換機能のみを提供していたCurve Financeは、自サービスの大規模な流動性プールを活用して、ステーブルコインやレンディング市場に事業を拡大した。Curve FinanceはDeFi市場をリードする手段を生み出したのだ。

MakerDAOのエンドゲーム、AAVEのGHOソーシャルマネー、dydxのCosmosベースのアプリチェーン、FRAXのFRAXエコシステムアプリチェーンなど、既存のDeFiプロジェクトは膨大な流動性プールを最大限に活用し、市場のシェアを拡大することに焦点を当てている。

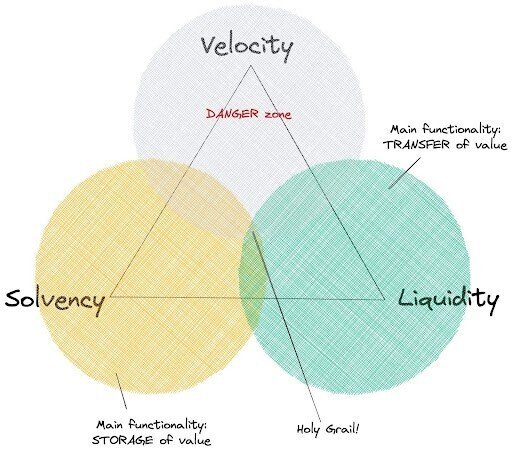

2024年には、既存のDeFiサービスはトークンの価値を高めるために、自サービスの流動性を活用してステーブルコインの発行やアプリチェーンの構築に注力すると予想される。したがって、現在の強気相場のナラティブはいかにユーザー評価を得て、M2マネーの投資を促すかが鍵となる。これはDeFiに留まらず、仮想通貨業界全体に言えることだ。肝心なのは、流動性の提供、レバレッジ、リーダー戦略に基づいていかに資金の取り合いを制するかだ。

新たな局面を迎えるDeFi

https://www.coindesk.com/business/2022/05/09/compounds-enterprise-arm-receives-sp-credit-rating-in-defi-first/

今回のサイクルでDeFiに関して注目すべきもう一つの重要な点は、担保市場とそのリスクである。これまでDeFiにおけるレンディングのリスクはユーザー間で問題視されず、簡易的な方法で担保のリスクが測定されてきた。しかし、米国債、企業債、デリバティブなどの現実世界の資産(RWA)を中心とした証券型担保がDeFiに組み込まれる中、担保評価の見直しに関心が集まっている。

さらに、イーサリアム内のリステーキング市場が拡大し、従来のETH-stETHディペッグの動向だけではなく、ETH-stETH-Restaking(AVS)といった市場が複雑化することでリスク管理が困難になっている。

GauntletやChaos Labsなどが、新しいDeFiリスクの測定や管理に貢献しているが、AAVEを利用したCRVへのショート攻撃が明らかにしたように、まだ課題も残っている。

そのため、S&PがCompoundやステーブルコインのリスクを格付けしたように、ガバナンストークンを介して担保が評価されるかもしれない。2024年からはクリプト専門の格付け機関だけでなく、S&Pやムーディーズなどの伝統的な格付け機関も参入する市場になると考えられる。

DeFi内で注目を集めるセクターは?

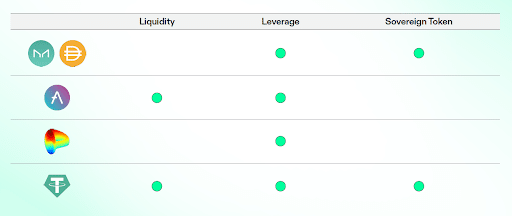

強気相場は一般的に高いボラティリティを特徴とし、取引量が増加する傾向にある。このような環境で恩恵を受けるDeFiセクターの1つは、無期限先物取引所(Perp DEX)だ。Perp DEXの成功の鍵は流動性とレバレッジの獲得であり、アルトコインの流動性はさらに重要である。

中央集権型取引所(CEX)は規制リスクに晒されやすく、トークンの流動性を直接管理しなければならないため、マイナーな通貨の取り扱いは難しい。この状況は分散型取引所(DEX)に有利に働いている。様々なアルトコインからの流動性がDEXに流れ込み、CEXと同水準の取引量を生み出している。

これはPerp DEXにも同じことが言える。Perp CEXが基本的な取引に利用される一方、アルトコインの流動性を持つPerp DEXはオンチェーンのレバレッジ取引に対する大きな需要を満たせる。

アルトコインの流動性を確保する方法として、集中指値注文台帳(CLOB)モデルのマーケットメイキング戦略や、自動マーケットメイカー(AMM)モデルのリワード提供などがある。またInitial Exchange Offering(IEO)を用いて短期的に現物と先物取引の流動性を確保する戦略を採用することもできる。

Perp DEXは集中指値注文台帳(CLOB)モデルを採用することで指値注文を可能にするなど、技術的な利点が多く得られる。CLOBはオフチェーンで動作し、さまざまなLayer 1およびLayer 2に分散された流動性を統合し、資本効率を大幅に向上できる。

将来的には、Perp DEXがアルトコインや知名度を獲得する前の段階の小規模コインだけでなく、様々なボラティリティの高いデリバティブを取り扱うことでユーザーに複数のチェーンでリスクヘッジを与えることが期待される。またLSTやLRT市場を含むさまざまなトークンを上場することで、ユーザーが保有するLSTのディペッグリスクをヘッジできるサービスが開発される可能性がある。

クリプト投資ガイドのビットコイン編、イーサリアム編、Solana編はこちら: